Патентная система налогообложения (ПСН) выгодна для индивидуальных предпринимателей, поскольку нужно платить только один вид налога и не требуется сдавать декларацию. Компаниям перейти на этот режим налогообложения нельзя. В статье разберёмся, как получить патент на ИП и почему это выгодно предпринимателям.

Патент для ИП – что это

Какой бизнес разрешен для патента

Запрещенные виды деятельности

Условия перехода на патент

Сколько стоит переход на патент

Налоговые каникулы

Купить патент

Срок действия патента

Подведем итоги

Патент для ИП – что это

ПСН – это льготная система налогообложения специально для индивидуальных предпринимателей. Предпринимателю не нужно платить налоги и сдавать налоговую декларацию, он платит только за патент. Оплата за патент – это определённая сумма, она зависит от вида и места ведения деятельности. При этом один ИП может покупать патенты сразу на несколько разных видов деятельности. Согласно статье 346.43 НК РФ, пункты 10 и 11, патент освобождает предпринимателя от оплаты налогов:

Всё о патенте на изобретение за 5 минут

- Налог на доходы физических лиц (НДФЛ).

- Налог на имущество физических лиц.

- НДС.

Предприниматели часто выбирают ПСН, поскольку им не нужно сдавать налоговую и бухгалтерскую отчётность. Индивидуальный предприниматель, который применяет патентную систему налогообложения в своей работе, должен только отмечать доходы в книге доходов, чтобы не превышать их лимит. Если в штате ИП есть сотрудники, то за них сдаётся отчётность.

Какой бизнес разрешен для патента

Патент – это право на ведение определённого вида деятельности.

Виды деятельности на патенте определяются Налоговым кодексом и законодательством субъектов Российской Федерации. Патент позволяет уменьшить налоги, но выдаётся он не на все виды деятельности. Все рекомендованные виды патентов для индивидуальных предпринимателей на 2022 год указаны в статье 346.43 Налогового кодекса. Но важно понимать, что каждый регион принимает законопроект, согласно которому предприниматели могут оформить патент на ИП в 2022 году только на те виды деятельности, которые разрешены на конкретной территории.

В статье приведены наиболее популярные виды деятельности, которые разрешены практически в каждом регионе:

- косметические и парикмахерские услуги;

- вязание, пошив и ремонт предметов интерьера, одежды и головных уборов;

- пошив и ремонт обуви;

- химчистка и стирка изделий;

- ремонт авто и мототранспорта, мойка автомобилей;

- услуги фото и видеосъёмки;

- перевозка грузов автотранспортом;

- перевозка пассажиров автотранспортом;

- перевозка пассажиров водным транспортом;

- услуги в сфере дошкольного образования и воспитания;

- занятия по физкультуре и спорту;

- уход за детьми и больными людьми;

- уход за инвалидами и престарелыми;

- сдача в аренду жилых и нежилых помещений;

- переработка продуктов сельскохозяйственного производства;

- переработка молочной продукции;

- переработка фруктов и овощей;

- чеканка и гравировка ювелирных изделий;

- занятия медицинской и фармацевтической деятельностью;

- экскурсионные и туристические услуги;

- организация обрядов (свадеб, юбилеев), в том числе музыкальное сопровождение;

- розничная торговля, в том числе через торговые залы;

- услуги общественного питания;

- производство кожи и изделий из кожи;

- резка, обработка и отделка камня для памятников;

- разработка сайтов и программных кодов;

- ремонт компьютеров и коммуникационного оборудования;

- производство муки и крупы из зерен пшеницы, ржи, овса, кукурузы или прочих хлебных злаков;

- граверные работы по металлу, стеклу, фарфору и т. д.;

- ремонт спортивного и туристического оборудования;

- изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества;

- услуги по ремонту сифонов и автосифонов, в том числе зарядка газовых баллончиков для сифонов;

- переплетные, брошюровочные, окантовочные, картонажные работы.

Запрещенные виды деятельности

Если вы собираетесь оформить патент на ИП, то обратите внимание на запрещенные виды деятельности. Согласно статье 346.43 НК РФ, пункт 6, нельзя получить патент на следующие виды деятельности:

Патент для ИП на розничную торговлю

- производство подакцизных товаров;

- розничная торговля при площади зала более 150 м²;

- добыча и продажа полезных ископаемых;

- перевозка грузов и пассажиров, если в наличии имеется 20 автомобилей;

- сделки с ценными бумагами и производными финансовыми инструментами;

- кредитные и иные финансовые услуги.

Будьте внимательны при получении патента. Некоторые регионы вводят дополнительные ограничения по площадям торговых залов и сдаваемых в аренду помещений, количеству транспорта или объектов общепита и иным физическим показателям. Например, нельзя переводить на патент рестораны с площадью 100 м² или грузоперевозки с 15 машинами.

Условия перехода на патент

Чтобы перейти на патентную систему налогообложения, сначала нужно зарегистрироваться в качестве индивидуального предпринимателя. За 10 дней до начала работы нужно подать заявление на получение патента. Через 5 дней вы получите патент, его нужно оплатить. Патент можно получить, как в бумажном, так и в электронном виде.

В последнем случае, нужно подать заявление через ЛК индивидуального предпринимателя на сайте ФНС или по ТКС. При этом получать патент в налоговом органе на бумаге не потребуется.

Сколько стоит переход на патент

Стоимость патента можно рассчитать по следующей формуле: размер налога = налоговая база (размер потенциально возможного годового дохода) х 6 %. Если патент выдаётся на срок менее одного календарного года: размер налога = (размер потенциально возможного годового дохода ÷ количество дней в этом календарном году) х количество дней срока, на который выдан патент х 6 %.

Обратите внимание, что в каждом регионе своя налоговая база и она зависит от вида деятельности. Сделать точный расчет патента можно с помощью калькулятора на сайте ФНС.

Для ИП с работниками есть возможность уменьшить стоимость патента, но не более чем наполовину. Это можно сделать за счёт оплаченных бюллетней, обязательных страховых взносов, добровольного личного страхования сотрудников на случай их болезни. Стоимость патента для ИП без работников можно уменьшить на любую сумму.

Если вы приобретете патент на срок до 6 месяцев, вам нужно будет оплатить его полную стоимость не позднее срока окончания действия патента.

Если патент выдан на полгода и более, вы можете сначала (в течение 90 дней после начала действия патента) оплатить 1/3 от стоимости, а затем (до момента окончания срока действия патента) оставшуюся сумму.

Размер налога = (размер потенциально возможного годового дохода ÷ количество дней в этом календарном году) х количество дней срока, на который применялась патентная система налогообложения х 6 %.

Примеры расчета

Например, ИП с работниками хочет открыть в Вологодской области магазин для продажи в розницу товаров на площади 70 м2. Расчёт патента будет таким:

- на месяц – 7 134 рублей;

- на год – 84 000 рублей.

В ИП есть сотрудники, поэтому уменьшаем налог на сумму перечисленных страховых взносов, но с ограничением в 50%. Таким образом, полная стоимость патента для данного ИП составит 42 000 рублей за год.

Если нужно рассчитать более сложные случаи, лучше обратиться за помощью в ФНС.

Налоговые каникулы

Предпринимателю, применяющему патентную систему налогообложения, живётся достаточно просто: не нужно ни платить, ни отчитываться. Но налоговые каникулы не освобождают от оплаты страховых взносов. Каникулы распространяются на два календарных года, до тех пор, пока ИП попадает под требования закона. Налоговые каникулы пока имеют конечный срок 31 декабря 2023 года. Что будет после этой даты, неизвестно.

Купить патент

Чтобы перейти на ПСН, нужно подать в ИФНС в регионе, где планируется ведение деятельности, заявление по форме 26.5-1. Можно это сделать во время регистрации ИП, но только в том регионе, в котором вы прописаны. В этом случае патент вам выдадут вместе со свидетельством ИП. Если ведение бизнеса планируется в другом регионе, тогда заявление по форме 26.5-1 можно подать только после регистрации ИП. Подавать его нужно за 10 рабочих дней до начала деятельности.

Срок действия патента

Срок действия патента ограничивается периодом, указанным в заявлении о его выдаче. Максимум – это один календарный год, после этого предпринимателю снова нужно обращаться в инспекцию. Если же взят период в несколько месяцев, тогда при продлении срока нужно подавать новое заявление каждый раз.

FAQ

Может ли работать на патенте ООО?

Нет. ПСН разработана только для ИП, компании не могут её использовать.

От чего зависит сумма патента?

Стоимость патента зависит от срока, вида деятельности и региона.

Подведем итоги

Патентная система налогообложения (ПСН) разработана для индивидуальных предпринимателей.

- Патент позволяет уменьшить налоги, но выдаётся он не на все виды деятельности.

- Предпринимателю, применяющему патентную систему налогообложения, не нужно отчитываться в ФНС, но он не освобождается от оплаты страховых взносов.

Источник: www.sravni.ru

Патентная система налогообложения

Эта статья впервые была опубликована в начале 2019 года. Но с тех пор случилось много всего, патент стал во многом похож на ЕНВД, а сам вменённый доход канул в Лету — поэтому мы привели материал в соответствие с новыми реалиями. Текст актуален на 3 февраля 2021 года.

Что выбрать предпринимателю, если он шьёт одежду, занимается грузоперевозками, стрижёт или разрабатывает дизайн-проекты? Патентную систему налогообложения. Она введена не так давно, чтобы облегчить учёт. Патентная система — режим налогообложения с фиксированной суммой налога за ограниченный период. Кто может пользоваться, как и стоит ли — разберём в статье.

Внизу есть ссылка на видео. Не любишь читать — посмотри 🙂

Какие преимущества налога

- Фиксированный налог на весь период действия патента: предприниматель платит часть потенциально возможного годового дохода (в большинстве случаев 6%). Размер такого дохода и ставку определяют региональные законы, поэтому стоимость патента на один и тот же вид деятельности в двух соседних областях может отличаться.

— если патент на 12 месяцев: потенциально возможный годовой доход умножаем на 6 % налоговой ставки;

— если меньше 12 месяцев: (налоговую базу делим на 365 дней, умножаем на количество дней, на которое выдан патент) умножаем на 6%.

- Можно совмещать с другими режимами налогообложения. И такое совмещение режимов позволяет законно сэкономить на налогах.

Давайте посмотрим на примере. В Екатеринбурге патент на разработку программ для ЭВМ без наёмных работников стоит 13500 ₽ в год. То есть ИП заплатит 13500 ₽ за патент и 36238 ₽ страховых взносов. Итого — 49738 ₽. Если у ИП фактический доход за год 1 000 000 ₽, и ИП применяет УСН 6%, то в итоге он заплатит налогов — 60000 ₽. То есть патент выгоднее на 10262 ₽.

Если у вас будет несколько режимов налогообложения, то по каждому нужно вести раздельный учёт. По деятельности на патенте ведётся книга доходов ИП, при УСН сдается декларация. Раздельный учёт — это когда необходимо разделять доходы и расходы по разным видам деятельности. Например, вы можете открыть парикмахерскую — это патент. А потом решить в ней же торговать косметикой.

Торговля косметикой уже не попадает под патент для парикмахерской, поэтому необходимо отдельно учитывать доходы и расходы от услуг и от торговли косметикой.

- Патент получить легко. Если будете получать в регионе, где прописаны, обратитесь в налоговую по месту регистрации. Если патент нужен в другом регионе, обратитесь в любую налоговую. Помните, что стоимость одних и тех же патентов для разных территорий отличается.

- Патент заменяет несколько налогов сразу: НДФЛ, НДС, налог на имущество физических лиц. Правила распространяются на доход от деятельности, на которую распространяется патент, и имущество, используемое в рамках такой деятельности.

- Упрощенная отчётность: нет налоговой декларации, но есть книга доходов ИП. Её вести крайне желательно, поскольку налоговая может запросить для анализа. А вам нужно следить за доходом, чтобы его не превысить.

- Можно получить патенты в разных регионах на разные виды деятельности. Закон не запрещает несколько патентов. Ограничений по количеству нет. Выбирай сколько хочешь 🙂 Чтобы узнать, на какие виды деятельности можно купить патент в вашем регионе, воспользуйтесь сервисом.

- Тут же в автоматическом режиме можно сразу рассчитать и оценить свои будущие расходы на патент. На стоимость, например, влияет количество работников, площадь торгового зала или количество транспортных средств.

Если вы решили стать парикмахером без работников в Екатеринбурге, а патент нужен на 8 месяцев, то стоимость составит 9 000 ₽. Формула расчета: 150 000 ₽ (номинальный доход) х 6% = 9 000 ₽.

- Оплачивать патент удобно. Если он оформлен на срок до 6 месяцев, стоимость уплачивается до конца срока действия патента. Если срок составляет больше 6 месяцев, патент оплачивается двумя частями: 1/3 в течение 90 дней после начала действия патента, 2/3 — до окончания срок действия патента.

- Налоговые каникулы — это период, во время которого ИП не платит налог. По ним действует нулевая ставка — вместо 6% будет ставка 0%. Другие налоги и страховые взносы он платит, как все. Нулевую ставку можно применять впервые зарегистрированным ИП в течение 2 налоговых периодов. Налоговый период — срок действия патента. Условия применения налоговых каникул определяются законами регионов России и могут отличаться, поэтому следует обязательно проверять на сайте налоговой раздел «Особенности регионального законодательства» по патентной системе.

Минусы

- Патент могут получить только индивидуальные предприниматели. Для компаний такого налога не предусмотрено.

- Страховые взносы нужно платить. Стоимость патента с 2021 года можно уменьшать на сумму уплаченных страховых взносов по аналогии с УСН «Доходы». ИП без работников можем уменьшить стоимость патента на 100% страховых взносов, а если работники есть, то наполовину. Важное условие: сотрудники должны были заняты именно в том виде деятельности, на который выдан патент.

- Патент можно получить на срок от 1 до 12 календарных месяцев. Если вы планируете работать на патенте несколько лет, каждый год нужно получать новый патент.

- Патент распространяется на услуги для населения, грузоперевозки, розничную торговлю с торговой площадью до 150 кв.м. Могут быть и другие виды деятельности, но единообразия больше нет: у регионов есть право вводить патентную систему налогообложения в отношении любых видов деятельности, поименованных в ОКВЭД, а также устанавливать любые физические показатели для расчёта стоимости патента.

- Патент выдается только на один вид деятельности.

- Если предприниматель занимается розничной торговлей и общепитом, то зал торговли или обслуживания не может быть более 150 кв.м. Не так уж и мало, но если хотя бы на метр больше, то уже не дадут.

- Патент не дадут на деятельность, осуществляемую в рамках договора товарищества или договора доверительного управления имуществом. А также тем, кто занимается

- производством, добычей и реализацией подакцизных товаров;

- оптовой торговлей и торговлей по договорам поставки;

- сделками с ценными бумагами;

- грузопассажирскими перевозками, если транспортных средств больше 20.

- Работы можно выполнять как собственными силами, так и привлекать других. Но этими «другими» могут быть только физические лица — по трудовому договору или по договору ГПХ (не забудьте, что есть тонкости). Иными словами, ИП, у которого есть патент на какой-то вид на патенте не может заключить договор подряда с ООО или другим ИП на патенте — иначе налог придётся считать по ставке той системы налогообложения, которая заявлена в качестве основной, а это может быть куда более существенная сумма.

Условия перехода

— Быть индивидуальным предпринимателем.

— В законодательстве региона разрешается получить патент по выбранному вами виду деятельности.

— Средняя численность наёмных работников не может быть больше 15 человек за налоговый период.

— Реальный доход не должен превышать 60 млн ₽ в год.

С патентом нужно быть аккуратным, поскольку с него легко слететь. Какие могут быть причины: сотрудников стало больше 15 человек, доходы от всей патентной деятельности составили больше 60 млн руб. в год.

Как получить патент

— Заполнить заявление на получение патента по форме № 26.5-1 и передать его в налоговую.

— Подать заявление в налоговую за 10 рабочих дней до начала применения патентной системы налогообложения.

— В течение 5 дней налоговая принимает решение выдать патент или отказать в выдаче. Ответ можно получить лично или по почте. Датой постановки на учёт будет дата начала действия патента. В заявлении будет номер патента, срок действия, сумма потенциально возможного годового дохода, сроки уплаты налога и реквизиты.

Способы подачи заявления

- Отнести лично в налоговую или передать по доверенности.

- Отправить почтой России.

- Оформить через личный кабинет налогоплательщика ИП. Как это сделать самостоятельно, подробно писали тут.

- Отправить через интернет-отчётность.

Почему можно получить отказ в получении патента

- Неверное заполнили заявление.

- Просрочили по оплате действующего патента.

- Превысили лимиты в сотрудниках и реальных доходах.

- Оформляете патент на вид деятельности, который не подпадает под него.

Если ИП утратил право на применения патента, то оформить новый патент на этот же вид деятельности можно со следующего календарного года. Поэтому, например, когда необходимо внезапно перенести торговую точку в течение года, то следует сначала получить патент по новому адресу, а потом отказываться от патента по старому адресу. Если сделать наоборот, то в патенте по новому адресу откажут.

Ответственность

Если ИП утрачивает право на применение патента, то он обязан платить налог по общей системе налогообложения за период, в котором утрачено указанное право. При этом не уплачиваются пени в случае несвоевременной уплаты авансовых платежей по налогам с общей системой налогообложения в течение того периода, на который был выдан патент. А так же сумма НДФЛ, подлежащая уплате за налоговый период, в котором предприниматель утратил право на применение патента, уменьшается на сумму налога, уплаченного в связи с применением патентной системы налогообложения.

Если изначально ИП подавал заявление на применение УСН или другого спецрежима, то при утрате права на применение ПСН, он переходит на тот спецрежим, который он совмещал с патентом. И в таком случае налог по спецрежиму также уменьшается на сумму, уплаченную по патенту.

Что ждёт в 2019

С 01 июля 2019 г. индивидуальные предприниматели, у которых была отсрочка, должны приобрести кассу. Если хотите проверить, нужна ли вам касса, пройдите тест на сайте налоговой. Он справа сбоку 🙂

Не нужно применять кассу тем, кто ведёт деятельность в отдаленных или труднодоступных регионах.

Если занимаетесь только теми видами деятельности, которые перечислены ниже, то кассу применять вы не обязаны: — продажа газет и журналов на бумаге, а также продажа в газетно-журнальных киосках сопутствующих товаров ;

— продажа ценных бумаг;

— питание обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

— торговля в киосках мороженым, а также торговля в розлив безалкогольными напитками, молоком и питьевой водой;

— приём от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней; ремонт и окраска обуви;

Это не всё 🙂 Больше видов деятельности, по которым не нужна касса, смотрите в законе.

Налогоплательщики могут уменьшить сумму налога на сумму расходов по покупке кассы. Но не более 18 000 ₽ на каждый экземпляр при условии регистрации указанной контрольно-кассовой техники в налоговых органах с 1 февраля 2017 года до 1 июля 2019 года.

За 2019 годом пришёл 2020, потом 2021… Напоминаем, что этот текст курсивом мы пишем 3 февраля 2021 года 🙂

Патентная система налогообложения — одна из самых простых в России. Можно вести бухгалтерию самостоятельно и без особых трудностей. А если нет времени и желания заниматься бизнес-рутиной самостоятельно и нужны консультации — подключайтесь к Кнопке.

Подсказала — Катя Шуракова, юрист в Кнопке.

Рассказала всем — Маша Копко, маркетолог.

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь 🙂

Источник: knopka.com

Патент на изобретение

Одним из наиболее надежных средств охраны прав на интеллектуальную собственность от посягательств третьих лиц является их государственная регистрация путем патентования изобретений. Оно позволит предотвратить несанкционированное распространение и использование товара другими лицами, избежать претензий конкурентов на продукцию и получить прибыль при передаче прав на использование.

Изначально право на регистрацию разработки принадлежит автору, но оно может быть передано другому лицу (правопреемнику). В России патенты выдаются Федеральной службой по интеллектуальной собственности (Роспатентом).

Процедура регистрации жестко регламентирована законодательством и включает ряд этапов. Как получить патент на изобретение рассмотрим ниже.

| Патентование изобретений | от 80 000 руб. | Рассчитать |

Что дает получение патента его правообладателю?

Государственная регистрация изобретения дает владельцу следующие права и возможности:

- Возможность монетизировать собственный результат интеллектуальной деятельности в новой нише рынка, исключив конкуренцию;

- Право запретить третьим лицам использовать объект без разрешения обладателя патента;

- Гарантию защиты от патентных исков конкурирующих фирм и от обесценивания коммерческой тайны в случае ее раскрытия.

Перечень документов на регистрацию патента

Состав заявки на государственную регистрацию патента на изобретение регламентирован Гражданским кодексом РФ. В Роспатент необходимо предоставить следующие документы:

- Описание. В него входит:

- Заявление о выдаче патента;

- Наименование объекта патентования;

- Индекс изобретения из Международной патентной классификации;

- Область техники, в которой объект может применяться;

- Уровень техники (указываются известные аналоги изобретения, а также как удалось решить проблему с помощью объекта);

- Описание чертежей (при необходимости);

- Способ использования изобретения для достижения нужного результата;

- Список последовательностей;

- Сведения о проведенных доклинических исследованиях (для лекарств);

Грамотная подготовка документов имеет решающее значение для положительного решения по регистрации изобретения и выдаче патента. Поэтому формирование заявки лучше доверить специалистам с опытом подобной работы.

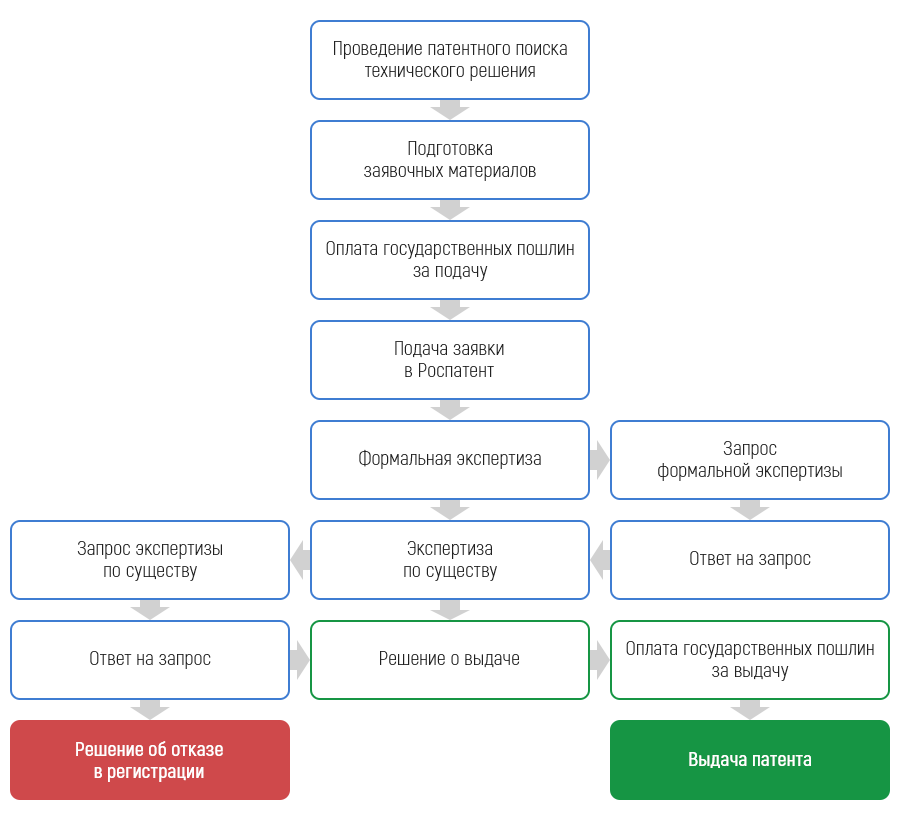

Как получить патент. Порядок

Регистрацию объектов интеллектуальной собственности осуществляет Роспатент. Чтобы получить патент на изобретение, необходимо пройти следующие этапы:

Шаг 1. Патентный поиск

Перед подачей заявки необходимо удостовериться, что новое изобретение не нарушает исключительных прав третьих лиц, является достаточно уникальным и оригинальным. Патентный поиск выполняют специалисты нашей компании. Они дадут предварительную оценку патентоспособности вашего результата интеллектуальной деятельности.

Если в процессе регистрации выяснится, что в базе Роспатента уже есть запись о правах на тождественный объект, то в выдаче патента будет отказано. При этом уплаченную пошлину не возвращают. Чтобы не терять деньги, мы всегда предлагаем потратить несколько дней на тщательную проверку изобретения.

Шаг 2. Подготовка заявки

Заявление на регистрацию изобретения заполняют на специальном бланке и формируют вместе с приложениями в письменном или в электронном виде в установленном порядке.

Шаг 3. Уплата пошлины

Квитанцию прикладывают к заявке на регистрацию. Пошлины уплачивают для первичной выдачи патента и далее каждый год для поддержания прав в силе.

Шаг 4. Подача заявки в Роспатент

Пакет документов регистрируют с указанием даты получения и присвоением 10-значного номера. В течение двух недель заявитель получает уведомление о принятии заявки. Процесс делопроизводства в дальнейшем можно отслеживать по присвоенному номеру на официальном ресурсе Роспатента.

Шаг 5. Формальная экспертиза

После регистрации заявки документы подвергают тщательному анализу. Проверяют наличие приложений, корректность заполнения бланков, уплату пошлины, соблюдение порядка подачи заявления, правильность классификации изобретения. В случае положительного результата формальной экспертизы заявитель получает соответствующее уведомление.

Процесс занимает около 2 месяцев.

Шаг 6. Экспертиза по существу

Устанавливают приоритет изобретения, проверяют формулу, оценивают соответствие объекта, предлагаемого к регистрации, условиям патентоспособности. По результатам выносят решение о выдаче патента или об отказе. Экспертизу по существу проводят только при наличии ходатайства от заявителя. Если ходатайство не поступило, заявку считают отозванной.

Шаг 7. Выдача патента и внесение записи в государственный реестр

В случае положительного решения по заявке Роспатент вносит соответствующую запись о регистрации изобретении в Государственный реестр. На титульном листе патента указывают номер и дату его регистрации, имена авторов, патентообладателей, срок действия исключительного права.

Схема получения патента

Порядок получения патента представлен на схеме ниже.

Сколько времени занимает оформление?

Срок регистрации заявки на изобретение с последующей выдачей патента составляет 10-12 месяцев. Чаще всего проволочки бывают связаны с ошибками, допущенными при оформлении документов. Патентный поверенный поможет избежать недочетов и сократить сроки регистрации исключительных прав в рамках действующего законодательства.

Пройдя ускоренную процедуру можно сократить срок до 2-3 месяцев.

Ускоренное патентование изобретений

При стандартной процедуре регистрации прав на получение патента весь процесс занимает больше года. Это не устраивает большинство представителей бизнеса, поскольку чаще всего условия рынка диктуют острую необходимость в защите прав на результаты интеллектуальной деятельности.