На протяжении всей истории немногие инвестиции могли соперничать с золотом по популярности в качестве хеджирования практически от любых рисков, от инфляции до экономических потрясений, колебаний валютных курсов и даже войн.

Когда вы думаете об инвестировании в золото, не ограничивайте себя покупкой физического золота, например монет или слитков. Альтернативы инвестированию в #золото включают покупку акций золотодобывающих компаний или золотых биржевых фондов (ETF). Вы также можете инвестировать в золото, торгуя опционами и фьючерсными контрактами, однако это менее популярный способ среди всех инвесторов.

2275 просмотров

Динамика цены на унцию золота за последний год

Кстати, если вы ищите инвест-идеи, то присоединяйтесь в наш Telegram, где вы уже сегодня сможете последнюю инвест-идею совершенно бесплатно. (подсказка: используйте хэштег «инвестидея»)

Как инвестировать в физическое золото

Инвестирование в физическое золото может быть сложной задачей для инвесторов, более привыкших к онлайн-торговле акциями и облигациями. Когда дело доходит до физического золота, вы обычно будете взаимодействовать с дилерами вне традиционных брокерских контор, и вам, вероятно, придется заплатить за хранение и получить страховку для своих инвестиций. Три основных варианта инвестирования в физическое золото — это слитки, монеты и драгоценности.

Золотые монеты и слитки в 2023 году!

Слиток золота

Когда большинство людей думают об инвестировании в золото, они думают о слитках — больших блестящих золотых слитках, запертых в хранилище. Они выпускаются в слитках от нескольких граммов до 400 унций, но чаще всего они доступны в виде слитков на 1 и 10 унций.

Учитывая, что текущая цена на золото составляет около $1786 за унцию (по состоянию на октябрь 2021 года), это делает инвестирование в золотые слитки дорогим способом. И, в отличие от акций, действительно невозможно получить «долю» от золотого слитка. Из-за высокой цены золотых слитков особенно важно обратиться к надежному дилеру и оплатить доставку (со страховкой) или заплатить деньги за хранение в большом хранилище или в сейфе. Если вы решите инвестировать в золото с помощью слитков, также неплохо быть в курсе цен на золото, чтобы вы могли выбрать подходящее время для покупки — большинство дилеров обновляют свои цены на основе текущих спотовых цен.

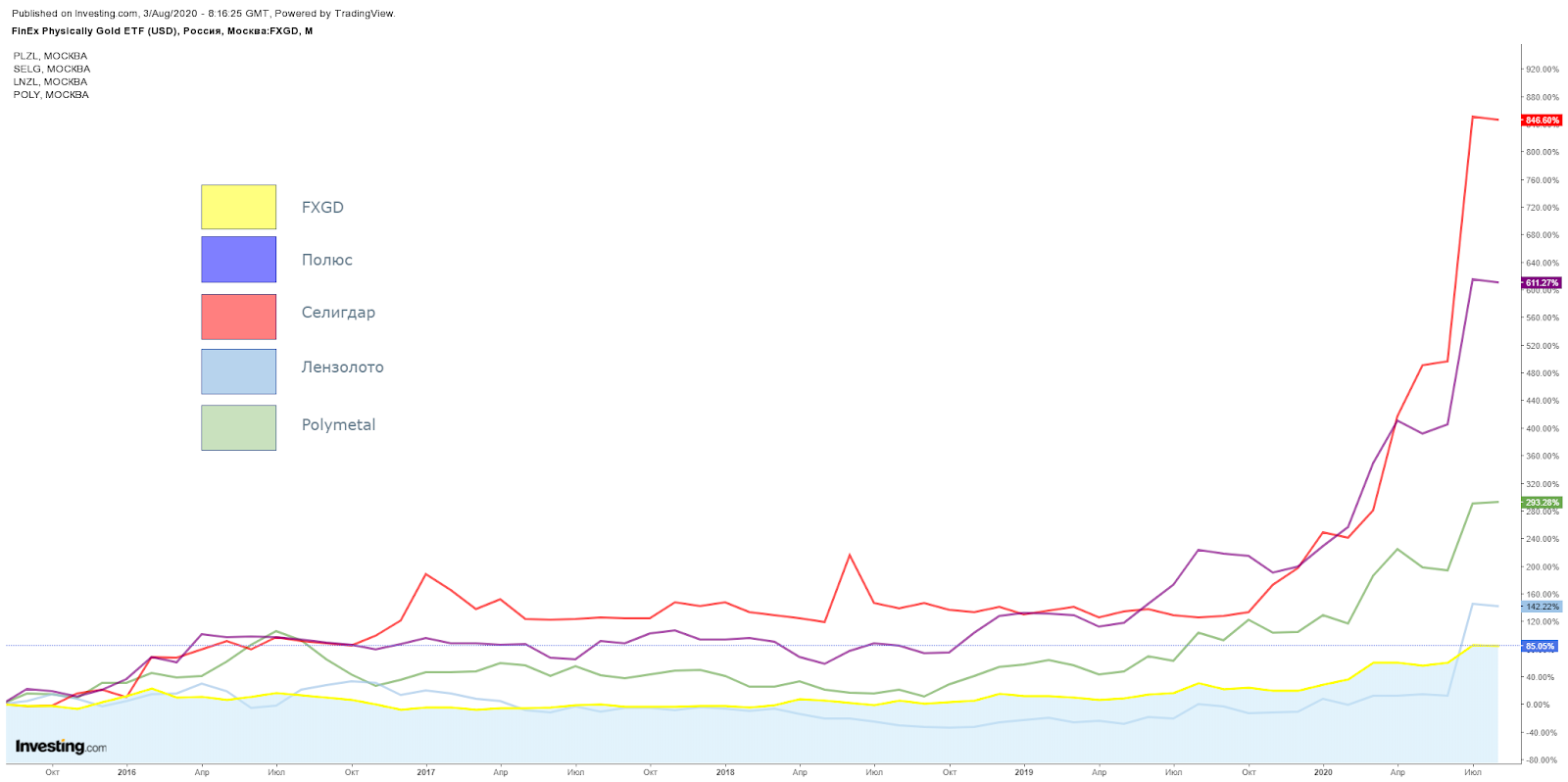

Инвестируйте в золото, покупая акции золотодобытчиков

Инвестиции в акции компаний, занимающихся добычей, переработкой и продажей золота, — гораздо более простой способ, чем покупка физического золота. Поскольку это означает покупку акций золотодобывающих компаний, вы можете инвестировать, используя просто свой брокерский счет.

Некоторые из самых популярных акций в этом секторе:

- Newmont Corp — крупнейшая в мире золотодобывающая компания со штаб-квартирой в Колорадо. Она управляет шахтами в Северной и Южной Америке и Африке.

- Barrick Gold Corp — золотодобывающий гигант из Торонто. Работает в 13 странах мира.

- Franco-Nevada Corp — покупает права на роялти у других золотодобытчиков.

- Полюс — российская золотодобывающая компания. Одна из крупнейших в мире и крупнейшая в России по объёму добычи золота.

- Polymetal International plc — англо-российская компания по добыче драгоценных металлов. Она котируется на Лондонской фондовой бирже и Московской бирже и является составной частью индекса FTSE 100, индексов FTSE Gold mines, RSX и Euromoney Global Gold.

Однако имейте в виду, что акции золотодобывающих компаний коррелируют с ценами на золото, но также основываются на фундаментальных показателях, связанных с текущей прибыльностью и расходами каждой компании. Это означает, что инвестирование в отдельные золотодобывающие компании сопряжено с такими же рисками, как и вложения в любые другие акции. Отдельные акции могут испытывать определенный уровень волатильности и не обеспечивают безопасность диверсифицированных фондов.

А как получать кэшбек золотом с каждой покупки + 5% золотом на остаток по дебетовой карте можноузнать в данной статье.

Золотые ETF и золотые паевые инвестиционные фонды

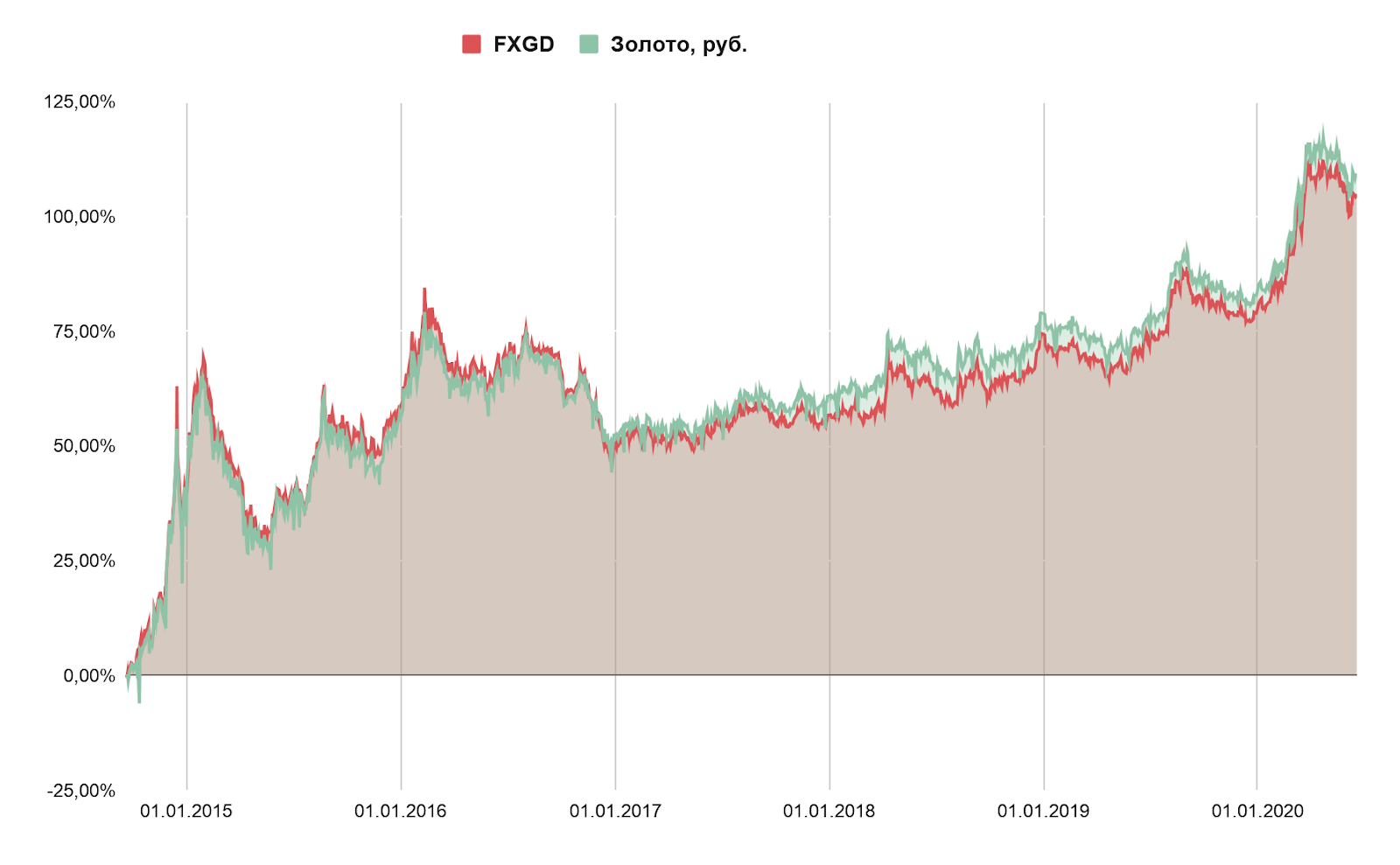

Инвестирование в «золотые» ETF и паевые инвестиционные фонды может обеспечить вам долгосрочную стабильность золота, предлагая большую ликвидность, чем физическое золото, и большую диверсификацию, чем отдельные «золотые» акции. Есть целый ряд различных типов золотых фондов. Некоторые из них представляют собой индексные фонды с пассивным управлением, которые отслеживают отраслевые тенденции или цены на слитки с использованием фьючерсов или опционов. Например:

- SPDR Gold Shares ETF — хранит физическое золото и депозитные расписки, а его цена отслеживает цену физических слитков.

- Van Eck Vectors Gold Miners ETF — это пассивно управляемый фонд, который отслеживает базовую корзину акций золотодобывающих и перерабатывающих компаний.

- ВТБ Фонд Золото (VTBG) — в состав входят активы, которые инвестируются в золотые слитки с физическим хранением в России.

- Тинькофф Золото TGLD — фонд в долларах, инвестирующий в физическое золото на рынке драгоценных металлов Московской Биржи и в паи iShares Gold Trust.

Эти фонды стремятся превзойти доходность пассивно управляемых индексных фондов. Взамен они взимают относительно высокие комиссии. Просто помните, как и в случае с золотыми акциями, вы покупаете не золото, а просто бумагу, которая теоретически обеспечена долгом или акциями горнодобывающих компаний или фьючерсными и опционными контрактами на физические слитки. Это означает, что стоимость золотых паевых инвестиционных фондов и #etf может не полностью совпадать с рыночной ценой золота, и эти инвестиции могут не работать так же, как физическое золото.

Стоит ли инвестировать в золото?

Если вас беспокоит инфляция и другие экономические бедствия, золото может стать для вас убежищем для инвестиций. Хотя в краткосрочной перспективе оно может быть столь же нестабильным, как и акции, в долгосрочной перспективе золото сохраняет свою ценность на удивление хорошо.В зависимости от ваших предпочтений и склонности к риску вы можете инвестировать в физическое золото, золотые акции, золотые ETF или паевые инвестиционные фонды. Независимо от того, какую форму золота вы выберете, большинство советников рекомендуют выделять на него не более 10% своего портфеля. Помните, что любая форма инвестирования сопряжена с риском. Золото ничем не отличается.

Источник: vc.ru

Инвестирование в физическое золото: плюсы и минусы

Инвестирование в бумажное и физическое золото имеет различные преимущества и недостатки. Но что лучше для вас как инвестора?

Золото является одним из наиболее признанных и высоко ценимых активов, существовавших с самого начала цивилизации. Хотя в наши дни мы гораздо меньше используем золото для совершения операций в качестве валюты, оно по-прежнему действует как долгосрочная защита от инфляции и инструмент для сохранения и увеличения нашего богатства с течением времени.

В периоды высокой инфляции, вызванной расширением денежной массы, реальные активы, такие как драгоценные металлы, могут сохранять свою стоимость, и их покупка будет стоить дороже. Кроме того, золото обычно имеет отрицательную корреляцию с другими активами, такими как акции и облигации, что делает его хорошим диверсификатором в вашем портфеле. Это может помочь сбалансировать рыночные колебания и риски. По этим причинам портфельные менеджеры рекомендуют вкладывать небольшой процент вашего портфеля в драгоценных металлах, таких как золото.

Есть две распространенные формы владения золотом или любым другим драгоценным металлом — в физической (монеты, слитки) и бумажной форме (акции добытчиков, биржевые фонды (ETF), золотой сберегательный счет). Но каковы именно плюсы и минусы этих двух форм владения?

Инвестиции в физическое золото

Большинство привыкли покупать золото в форме украшений, таких как кольца, цепочки и браслеты. Но, говоря о золоте инвестиционного качества, обычно подразумеваются золотые монеты и слитки.

Плюсы владения физическим золотом

Материальный и портативный актив

Физическое золото реально и осязаемо. Вы не можете создавать дубликаты или производить больше, потому что это ограниченный ресурс, на добычу и продажу которого уходят годы (и огромное количество затрат). Это придает золоту неотъемлемую ценность, которая защищает его от полной потери покупательной способности.

Золото, которое является реальным и твердым активом, также является переносимым. Например, вы можете покупать золотые монеты и слитки весом от одного грамма (0,03 унции) до одного килограмма (32,15 унции) на популярных монетных дворах. Теоретически, вы можете брать это золото инвестиционного класса с собой, куда бы вы ни отправились.

Отсутствие риска контрагента

Когда вы физически владеете своим драгоценным металлом, вы имеете полный контроль над ним. Таким образом, физическое золото не несет контрагентский риск или риск дефолта, в отличие от бумажного золота.

Остается вне финансовой системы

Сторонники физического золота также называют еще одно преимущество такой инвестиции — это один из способов сохранить свои активы вне финансовой системы. Если вы владеете бумажным золотом, есть вероятность, что любые проблемы в финансовой системе могут повлечь за собой потери таких активов. Вам не нужно беспокоиться о хакерских или фишинговых атаках, которые могут быть связаны с цифровыми активами. Вы также можете хранить свой физический драгметалл в безопасности и конфиденциальности. Физическое золото остается одним из лучших способов защитить свое богатство от финансовой системы и печатания денег, которые обесценивают валюту.

Высокий спрос

Физическое золото является узнаваемым активом. Помимо инвестиций и розничного использования, физическое золото можно переплавлять для различных промышленных применений в таких отраслях, как медицина, электроника, автомобилестроение, оборона и аэрокосмическая промышленность. Поскольку количество золотой руды ограничено и ее трудно добывать, спрос на физическое золото будет оставаться высоким по мере роста населения.

Гибкость инвестиций

Физические драгоценные металлы доступны в разных форматах — от одного грамма до нескольких килограммов. Однако при покупке бумажного золота, такого как акции золотых биржевых фондов (ETF), у вас не будет такого же уровня гибкости. Ваши минимальные инвестиции будут равны минимальному размеру лота, который составляет одну акцию для золотого ETF SPDR. Например, если предположить, что спотовая цена на золото составляет 2.400 сингапурских долларов за унцию, то одна акция GLD может стоить около 225 сингапурских долларов, а наименьший физический слиток (1 грамм золота) может стоить около 80 долларов.

Минусы владения физическим золотом

Премия к спот цене

Одним из недостатков покупки физического золота является то, что вам, возможно, придется заплатить больше, чем спотовая цена. Это называется премией к цене. Она в основном отражает затраты на чеканку и колебания спроса и предложения на физическом рынке.

Например, если предложение больше, чем спрос, премия будет меньше по сравнению с ситуацией, когда спрос выше, а предложение меньше. Разные монетные дворы будут иметь разные премии к цене монет и слитков. Естественно, премия к споту выше для изделий меньшего веса.

Расходы на хранение и транспортировку

Еще один фактор, который следует учитывать при инвестировании в физические драгметаллы, — потребность в месте для хранения. В зависимости от количества слитков или монет, хранить их дома может быть небезопасно или просто сложно. Таким образом, вам может потребоваться обратиться к услугам безопасных хранилищ, что может повлечь за собой определенные расходы. Наконец, каждый раз, когда вам нужно перевезти физическое золото, вы будете тратить деньги на транспортировку. Если у вас достаточно большой запас физического металла, эти расходы могут быть значительными.

Инвестиции в бумажное золото

Вы можете инвестировать в бумажное золото через золотой ETF или золотой сберегательный счет. При таких инвестициях в золото вы не получается физический драгметалл, скорее, вы владеете акциями или именными сертификатами.

Плюсы и минусы инвестирования в бумажное золото

Быстрее, проще и дешевле купить

Бумажное золото, как и золотые ETF, можно легко покупать и продавать на фондовых биржах, аналогичных акциям компаний, зарегистрированных на бирже, с помощью брокерского счета или через инвестиционное приложение. Дополнительная премия к спреду между ценой покупки и продажи бумажного золота не взимается. Цена, которую вы платите, обычно отражает цену фонда, которая отслеживает спотовую цену золота. Однако спред может расширяться в зависимости от ликвидности торговли ETF. По сравнению с физическим золотом ETF позволяет вам быстро получить доступ к золоту, потому что сделка может быть завершена за считанные минуты.

Потенциальный риск контрагента

Хотя вы можете сэкономить на затратах на хранение, это также самый большой недостаток бумажного золота — вы не владеете физическим драгметаллов, поэтому подвергаетесь риску контрагента. Для золотого ETF это проявляется в виде рыночного риска, управленческого риска, кастодиального риска, риска ликвидности и регулятивного риска, и это лишь некоторые из них.

Ошибка отслеживания

В зависимости от золотого ETF, в который вы инвестируете, фонд может неточно отслеживать движение более широких спотовых цен на золото или другие драгоценные металлы. Кроме того, на цены ETF могут влиять рыночные силы или алгоритмические ошибки «толстого пальца», которые могут привести к тому, что цены фондов не будут соответствовать ценам физического спота.

Высокая комиссия

Покупка бумажного золота может быть аналогична покупке физического золота, если не дороже. Когда вы торгуете бумажным золотом через традиционный брокерский счет, вам, возможно, придется заплатить комиссию в размере не менее 0,28% или $25 долларов. Наконец, несмотря на то, что физическое лицо не нуждается в физическом хранении, золотой ETF по-прежнему несет расходы на уровне фонда, которые распределяются между всеми акционерами. GLD, крупнейший золотой ETF, взимает годовой коэффициент расходов в размере 0,40% на основе ежедневной стоимости чистых активов (NAV) траста. Это означает, что чем выше стоимость золота, тем выше будет стоимость расходов.

Источник: www.zolotoy-zapas.ru

Как вложить деньги в золото? Способы инвестирования

Золото — это не просто предмет роскоши, а инструмент вложения денег. Золото в портфеле — островок стабильности и надежности, повышение диверсификации. Драгоценные металлы ценились во все времена, их не напечатаешь, как доллары — запасы ограничены. К тому же золото не подвержено коррозии, поэтому прослужит столько, сколько нужно.

Во времена экономической или политической нестабильности спрос на золото растет. В такие моменты опасно инвестировать в акции и корпоративные облигации, а наличные деньги подвержены инфляционным рискам.