В среде банкиров золото всегда считалось самым надежным активом, обладающим наибольшей ликвидностью. Сегодня драгоценный металл, как инвестиционный инструмент, по своей надежности ничем не уступает, а во многом даже превосходит депозитные вклады и облигации госзайма. Давайте разберемся, как с прибылью вложить деньги в золото в Сбербанке, а также, о каких достоинствах и недостатках данного вида вложения денег должны знать инвесторы-новички?

Вкладываем деньги в золотые активы в Сбербанке под проценты

Сегодня существует два возможных варианта вложить деньги и открыть вклад в золоте в Сбербанке:

- Покупка золотых металлических слитков.

- Открытие ОМС (обезличенного металлического вклада).

- Покупка золотых монет Сбербанка.

В первом случае вам перед покупкой придется дополнительно оплатить услуги эксперта по установлению подлинности слитков, а также нести все расходы по дальнейшему хранению своего же золота в Сбербанке. Когда срок действия договора об ответственном хранении закончится, вы сможете забрать металл домой, но только после оплаты налоговых отчислений.

ТОП 3 лучших способа, как инвестировать в ЗОЛОТО. Инвестиции в Золото для Начинающих

Выбор варианта с открытием обезличенного металлического вклада также не подразумевает, что вы получите драгметалл на руки после того, как вложили деньги в золото. Если хранить золото в Сбербанке в виде ОМС, то можно рассчитывать на ежемесячную прибыль, основанную на росте стоимости.

Так, выгода от обычного депозитного вклада определяется начисляемыми процентами на вложенную сумму. Для вклада в виде обезличенного металлического счета это неактуально, потому что его доходность находится в прямой зависимости от увеличения или уменьшения стоимости металлических активов на международном рынке. Данный вид вложений будет понятнее и ближе инвесторам, привыкшим оперировать живыми деньгами и извлекать выгоду, которую можно подержать в руках в виде обычных бумажных денег. Неоспоримое достоинство вкладов в ОМС — отсутствие вынужденных расходов на ответственное хранение в Сбербанке и необходимости платить налог на добавленную стоимость.

Третий вариант — купить золото в физической форме в виде монет. Как это сделать выгодно в Сбербанке мы писали тут, а здесь: можно узнать какие монеты выкупает Сбербанк (по состоянию на 2019 год). До того, как вложить накопленные деньги в реальное физическое золото без открытия виртуального металлического счета в Сбербанке, тщательно продумайте, как и где вы его будете хранить.

Оптимальным способом уменьшения налоговых отчислений и сопутствующих затрат в деньгах будет оставить драгоценный металл храниться там, где вы его приобрели. Умудренные опытом бывалые инвесторы рекомендуют вложить деньги в слитки весом 50 или 100 грамм. Меньший вес не так выгоден и не оправдывает накладных расходов. Слитки большей массы можно купить по более выгодной цене за 1 грамм. Оптимизировать налоговое обременение инвестиций и вкладов можно, определив золото на ответственное хранение в тот же Сбербанк.

Несколько причин, чтобы вложить деньги в золото в Сбербанке

Если открыть в Сбербанке одну из разновидностей вклада в золоте — насколько это может быть прибыльно? Достоинства подобных инвестиций в следующем:

- В сравнении с вкладами в отечественной и зарубежной валюте, золотые инвестиции отличает защищенность от инфляции и безопасность..

- Нацеленность подобных вложений на долгосрочную перспективу не только защитит сбережения, но и приумножит их.

- Если вложить деньги в золото и хранить его в Сбербанке, то гарантированное увеличение стоимости на международных рынках обеспечит вам пусть небольшой, но стабильный доход.

- Золото, как товар, отличается максимальной ликвидностью, особенно это относится к золотым монетам.

- Если вложить деньги в золото в Сбербанке, это позволит диверсифицировать имеющийся инвестиционный портфель.

- Золотые слитки высокого качества имеют универсальное применение.

- Открыть вклад в золоте в Сбербанке можно за минимальное время, а его ведение не потребует дополнительных затрат.

- Открыть вклад в золоте в Сбербанке можно с оформлением на несовершеннолетнего.

Вложить деньги в золото и хранить его на банковском вкладе не так рискованно. Основная опасность может быть связана с неправильным выбором кредитного учреждения и его ненадежностью. Золотые вложения не подпадают под программу страхования вкладов. В случае банкротства банка возвращение средств будет невозможно. Сбербанк в этом случае является оптимальным вариантом, способным обеспечить защиту от подобных рисков.

Вклад в золоте в Сбербанке — каковы условия?

Процедура открытия такого вклада максимально проста. Вам необходимо лишь обеспечить предоставление следующих документов, прежде чем вложить деньги:

- паспорт гражданина Российской Федерации;

- свидетельство ИНН;

- заполненный бланк заявления;

- договор с указанием всех условий, на которых собираетесь вложить деньги и хранить золото в Сбербанке, вести вклад, сдавать или получать драгоценный металл;

- заявление о передаче золотых слитков на хранение в банк.

Если частное лицо желает вложить личные деньги в «живое» золото, не открывая обезличенный металлический вклад в Сбербанке, а покупая драгоценный металл в слитках, то необходимо предварительно оплатить услуги профессионального эксперта и приемку актива на хранение. Все это войдет в конечную стоимость.

Нюансы такого вида вложений:

- вложить деньги в золото в Сбербанке можно, покупая слитки весом не менее 1 грамма и не более 1 килограмма;

- при этом счет в банке открывать необязательно;

- хранить золото можно в банковской ячейке.

Когда срок действия договора завершится, можно будет уплатить налог на добавленную стоимость и забрать драгметалл на руки.

Определение стоимости слитков с пробой 999

Прежде, чем вложить деньги и открыть свой первый вклад в золоте, стоит научиться рассчитывать текущую цену 1 грамма драгметалла с пробой «три девятки». Сбербанк сообщает об изменении котировок на основании динамики международного рынка каждый день. Среди причин, определяющих изменение стоимости слитков, можно назвать следующие:

- Востребованность среди инвесторов.

- Качество драгоценного металла.

- Надежность производителя слитков.

- Объемы производимого в мире золота.

- Состояние банковских золотовалютных резервов.

Расчетная цена золотых слитков определяется банком, исходя именно из этих факторов. Упрощенно можно рассчитать стоимость 1 грамма драгметалла самому, если сопоставить цену одной унции золота и долларовый курс на текущую дату. К полученной цифре необходимо добавить величину налога на добавленную стоимость.

Этот нехитрый расчет поможет вам грамотно открыть и вести вклад в золоте в Сбербанке.

Хранение средств в виде золота в Сбербанке

Перед покупкой слитков, чтобы с выгодой вложить деньги, надо определиться, как в дальнейшем хранить приобретенное золото? Хранение в домашних условиях не позволит обеспечить надлежащую безопасность и создать условия для поддержания товарного вида. Царапины и сколы обязательно приведут к значительному снижению цены при последующей продаже или к отказу в ней.

Даже повреждения фирменной упаковки слитка удешевляют его. Чтобы обеспечить себе дальнейшую легкую реализацию товара, охотнее всего банки приобретают слитки, которые хранились у них, и Сбербанк — не исключение.

Поэтому упорство в вопросах хранения золота и желание иметь его именно у себя дома может закончиться значительным снижением цены или полным отсутствием возможности реализации. Лучше хранить золото в Сбербанке. Если же у Вас золото в монетах — рассмотрите наше предложение монетарного депозита, чтобы монеты не просто хранились, но работали и приносили доход. Насколько нам известно банки таких услуг сейчас не предоставляют.

Как же все-таки грамотно вложить деньги в золото и сохранить, таким образом, средства в Сбербанке? Если вы предпочитаете не виртуальный обезличенный металлический счет, а «живой» драгметалл, то вам подойдет оформление договора на ответственное хранение слитков. Такой счет можно завести только в тех филиалах, где имеются специальные средства для точного измерения и оценки. Вся информация о слитке (день изготовления, логотип производителя, индивидуальная нумерация, вес и проба) при передаче на хранение в банк документально фиксируется и оформляется в виде специального акта.

Вложить деньги в золото в Сбербанке — это безопасно. Организация не вправе пользоваться хранящимся золотом для выдачи кредитов. По первому требованию вкладчика слитки должны быть переданы ему. Эти услуги банк оказывает платно. Клиент оплачивает комиссионные при передаче драгоценного металла в иное учреждение, при сдаче на хранение, выдаче на руки, а также за ведение вклада.

Как же правильно вложить деньги в золото в Сбербанке?

Прежде чем вложить деньги и открыть специальный вклад в металлическое или виртуальное золото, необходимо понять особенности таких инвестиций, политику самого Сбербанка, а также учесть возможные риски, достоинства и недостатки. Надо помнить, что стоимость драгметалла в Сбербанке может не только расти, но и падать. По этой причине самая большая выгода будет ждать тех, кто решится вложить имеющиеся деньги в золото и хранить его в Сбербанке достаточно долгое время, рассчитывая на долгосрочную перспективу. О других способах вложения денег в желтый металл читайте здесь.

Источник: www.silver-mania.ru

Как вложить деньги в золото в Сбербанке

Вопросы сохранения и приумножения денег всегда волнуют людей. Особенно актуальным становится вопрос в неспокойное время экономических кризисов, когда ситуация меняется быстро и возникают опасения потери больших сумм денег из-за растущей инфляции.

Выбор инвестиционных финансовых инструментов

Потребитель стоит перед нелёгкой задачей выбора, куда в данный момент можно с выгодой для себя вложить накопленные финансовые средства. Конкретный момент для решения задачи имеет большое значение, поскольку в условиях периодического изменения правил игры инвестирование, бывшее выгодным вчера, невыгодно сегодня и наоборот. Инвестирование может быть активным или пассивным.

Выбирая финансовый инструмент, руководствуются такими критериями, как:

- небольшой риск и надёжность операций;

- простота проведения процедуры;

- получение дохода, перекрывающего уровень инфляции.

Определив желаемый уровень дохода и собственную склонность к риску, легче подобрать инструмент, который не будет создавать психологического дискомфорта, что крайне важно при решении финансовых проблем.

Вклады в драгоценные металлы

Хранение сбережений в драгоценных металлах – очень древний способ, показывающий высокую эффективность и в наши дни. Какие способы для этого существуют? Один из самых распространённых – приобретение ювелирных изделий из драгоценного металла. Для обратного конвертирования способ абсолютно не подходит.

Если в трудные времена вы достанете из шкатулки колечко или серьги для продажи, то поймёте, что сделать это с выгодой для себя практически невозможно. Дорого будут стоить только старинные вещи. Остальные украшения, вероятнее всего, реализуются по стоимости лома, что значительно меньше их первоначальной стоимости.

Нужно помнить, что вклады в драгоценные металлы – пассивное вложение финансовых средств. После приобретения в том или ином виде драгоценного металла участие инвестора в дальнейших финансовых операциях минимизируется. Происходящие изменения стоимости металлов не зависят от его действий. Цена может как расти, так и временно снижаться, что зависит от объективных обстоятельств.

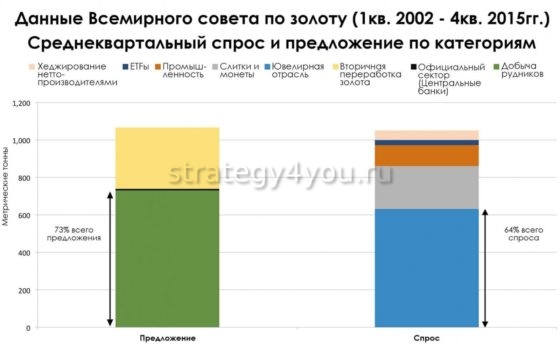

Цена за 1 расчётную единицу металла формируется из нескольких составляющих:

- экономического благосостояния ведущих стран;

- политической обстановки;

- экономических осложнений кризисного характера;

- количества предлагаемого металла на бирже;

- спроса на металл в конкретный период времени;

- экономической политики центрального банка.

Как вложить деньги в золото в Сбербанке

Золото – один из самых привлекательных металлов для потребителя. Обладание им ассоциируется с представлениями о роскоши и обеспеченной жизни. Потому в предчувствии неблагоприятных перемен многие стараются конвертировать бумажные деньги в золото.

Более надёжный и выгодный способ – приобретение золота в Сбербанке в материальном виде или банковского вклада, фиксирующем количество приобретённого виртуального золота. В РФ драгоценные металлы начали реализовывать через банк с 1997 года.

Согласно реестру Центробанка России, в нашей стране могут заниматься продажей драгоценных металлов более 200 банков. Россияне традиционно выказывают больше доверия Сбербанку. Он и является лидером продаж в этой сфере.

Основной вопрос вкладчика – как инвестировать в золото выгодно? В банках вы можете инвестировать финансовые средства в золото следующим образом:

- приобрести золотые слитки или монеты;

- открыть обезличенный металлический счёт.

Золотые слитки

Перед покупкой желательно внимательно просмотреть банковские условия продажи слитков, изучить ассортимент предложений. Приобретая золото в банке, вы не рискуете быть обманутыми мошенниками. Малейшее несоответствие стандартам означает отправление слитков на переработку.

Разновидности слитков

Самый удобный формат реализации золота – слитки, которые реализуются населению в двух видах: мерные и стандартные. Изготавливаются и мерные, и стандартные слитки на аффинажных заводах, где за соблюдением стандартов постоянно следит служба контроля. Содержание золота в сплаве, полученном методом аффинажа, очень высокое – 99,65%.

Чем мерные слитки отличаются от стандартных

- Стандартные слитки изготавливают по международным стандартам.

- Они имеют другие: форму, размеры и маркировку.

- Вес стандартных слитков в пределах 11-13,3 кг.

- Мерные золотые слитки реализуются в довольно широкой весовой линейке — от 1 грамма до 1 кг.

В зависимости от используемого метода обработки металла слитки могут быть штампованными или литыми. Обычно слитки небольшого веса изготавливают методом штамповки, большие — литьём. Бытует мнение, что штампованные слитки отличаются большей ликвидностью.

Приобретать слитки большого объёма более выгодно, так как стоимость 1 г металла тем больше, чем меньше по весу сам слиток.

Специфический банковский товар

Важно понимать, что золото в этой ситуации является товаром, приобретая который вы платите НДС. В последующий период банк может обеспечить вкладчику хранение золотых слитков. Оставив золото банку с помощью открытия металлического счёта ответственного хранения, вы тем самым избавляетесь от необходимости платить НДС. Если уносите приобретение домой, то уплата налога обязательна. Но за услуги хранения тоже придётся оплачивать комиссионный сбор.

При продаже слиток упаковывается в полиэтиленовый мешочек, защищающий от механических повреждений. Очень важно сохранять внешний вид слитка, так как при появлении на поверхности потёртостей, царапин и других дефектов его товарная стоимость падает.

Как оформить покупку золотого слитка

Возможны инвестиции в золото только при наличии у вас документов, удостоверяющих личность. Количество слитков и их вес вы выбираете, ориентируясь на выделенную для инвестирования сумму.

Факт продажи подтверждают кассовые документы, в которых обязательно указывается:

- наименование металла;

- количество покупаемых изделий;

- масса, номер и чистота каждого слитка;

- общая сумма платежа;

- дата оформления сделки.

На каждый слиток выдаётся сертификат и паспорт, подтверждающие полное соответствие требованиям к качеству изделия.

Покупка золотых монет

Приобретение в банке золотых монет – вложение в золото, имеющее неплохие перспективы. Популярность золотых монет связана с рядом факторов:

- обширным тематическим выбором;

- оригинальным дизайном;

- эксклюзивностью;

- возможностью бесконечно долгого хранения;

- возможностью в любое время продать монеты.

Ознакомиться с ассортиментом монет можно по каталогам банковских сайтов.

Как открыть обезличенный счёт

Обезличенный банковский счёт отличается от депозита тем, что на вкладе отражается не денежная сумма, а количество золота в граммах. Отличие заключается в том, что со временем денежная сумма депозита увеличивается на количество процентов, а количество золота остаётся прежним, но может увеличиться стоимость 1 грамма, что и составляет прибыль.

Различают 2 вида обезличенных металлических счетов.

- Проценты не начисляются. Доход появляется только в случае повышения цен на золото.

- ОМС оформляется как депозит на определённый срок. Вкладчик имеет право на получение процентов по вкладу и дохода от прироста цен в денежном виде.

Вклад открывается только при наличии документов, удостоверяющих личность, и средств на покупку определённого количества золота. Индивидуальный предприниматель или юридическое лицо предъявляют свидетельство о постановке на учёт в налоговой инспекции и заявление об открытии золотого вклада.

Обезличенный банковский счёт удобен тем, что не нужно платить НДС и предусматривать вариант хранения металла. Но перед тем как вкладывать деньги в золото, стоит учесть, что ОМС не участвует в обязательной системе страхования вкладов. В настоящее время вкладчикам не даются гарантии на полное или хотя бы частичное возмещение вложенных средств.

Прогнозы и перспективность вложений

Объективности ради нужно сказать, что некоторые финансовые аналитики несколько скептически относятся к инвестированию в золото, считая современный курс спекулятивным, а золотой рынок ожидающим неприятных для вкладчиков перемен. Однако опыт предыдущих лет показывает, что после спадов золото неизменно не только восстанавливается в цене, но и значительно дорожает. Тенденция такова, что стоимость золота постоянно растёт.

Процесс этот нелинейный, возможность получение прибыли может значительно растянуться во времени. Хотя иногда рынок подкидывает остросюжетные повороты событий, когда удорожание металла происходит стремительно, благодаря чему потребитель, сделавший своевременный вклад получает солидные дивиденды.

Последний скачок цен произошёл в период с 2010 по 2013 год — время, за которое стоимость вклада увеличилась в 2 раза.

Прогнозировать перспективы вкладов в драгоценные металлы сложно, можно говорить только о долгосрочном варианте вложения денег. До настоящего времени инвестирование в золото себя с лихвой оправдывало.

Источник: znatokdeneg.ru

Обезличенный металлический счет в сбербанке: плюсы и минусы, условия и доходность

Среди множества вариантов вкладов счет с металлическими активами можно отнести к выгодному способу вложения средств . Клиент может рассчитывать на стабильную доходность и приумножать свои накопления. Сбербанк также предоставляет такую возможность.

Что собой представляет такой счет и выгоден ли он

Доступно 2 вида вложений :

- Ответственные . Они подразумевают, что банк получает плату за хранение слитков драгоценных металлов, которые переданы клиентом. Каждой единице присваивается номер. Пользователем оплачиваются такие услуги:

- операции по открытию и закрытию счета;

- процедура зачисления слитков либо их выдачи;

- присвоение номера каждому изделию;

- межбанковские переводы вкладов.

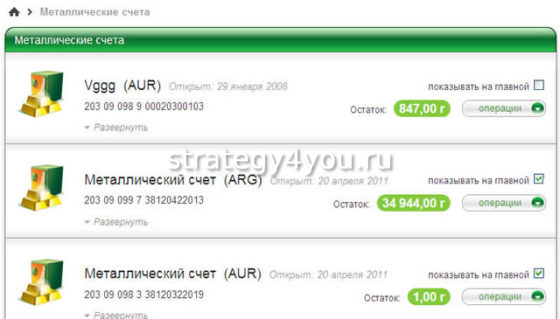

- Обезличенные металлические счета (ОМС) . Они представляют собой депозиты в ценных металлах . От стандартных вложений монет или слитков ОМС отличается тем, что в базе отражается лишь количество драгоценных металлов, которое приобрел клиент. Нет данных о производителе, номере или пробе.

При таком подходе отсутствует необходимость проверять качество металла при покупке или продаже, что позволяет быстро проводить операции, не затрачивая время на оформление различной документации и экспертизу.

В отличие от денежных средств, золото, платина или серебро не обесценивается, поэтому такие вклады имеют большие гарантии. Сбербанк разработал простую схему для открытия подобного вложения на выгодных условиях.

Пользуясь различными активами, можно вкладывать металлы, пополнять счет и продавать слитки, получать стабильный доход. Права на депозит можно передавать третьему лицу, оформив доверенность.

К металлам, доступным клиентам Сбербанка, относятся наиболее востребованные :

- Золото , которое продолжает занимать лидирующие позиции на рынке.

- Серебро — более дешевый металл, поэтому его выбирают в качестве альтернативы вкладу из золота.

- Платина . Данный металл является третьим по популярности. Зафиксированы случаи, когда мошенники совершали подделки, сплавляя платину и золото и выдавая слиток за золотой. Владельцы ОМС освобождены от такой опасности, т.к. вопросами подлинности занимается банк.

- Палладий . Это металл наиболее редкий, открыт позже остальных.

Если вкладчик принимает решение забрать металлы со счета, условиями предусмотрена оплата НДС в размере 18% стоимости активов.

Несмотря на стабильность вложений, доля риска потерять большую сумму средств остается.

Как зарабатывать с помощью ОМС сбербанка

Начинающим вкладчикам рекомендуется опробовать свои силы на денежном депозите, т.к. для заработка на ОМС нужно иметь понятие о котировках на цены на драгоценные металлы.

Будет ли вклад работать на прибыль , зависит от ряда факторов:

- тенденция роста актива;

- разница между ценами покупки и продажи актива.

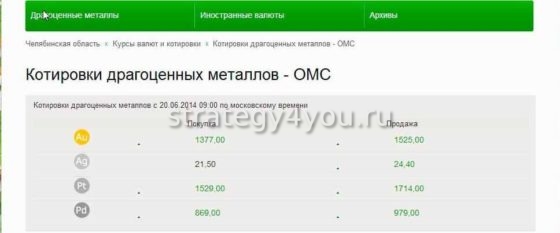

Увидеть, что такое обезличенный металлический счет в действии, можно на примере схемы заработка, которую предлагает Сбербанк:

- Клиент открывает ОМС, покупая драгоценный металл одного или нескольких видов.

- Он контролирует, как изменяется стоимость активов.

- Заметив повышение цены, вкладчик продает слитки или их часть.

- За счет разницы с ценой покупки он получает доход.

Банк разработал для своих клиентов ряд инструментов для работы с активами:

- Страница , на которой размещена информация о котировках. Можно узнать текущую стоимость всех 4 видов драгметаллов и ознакомиться с динамикой цен в сравнении с предыдущими торгами. Клиент выбирает любой период, начиная с 19.08.2016: неделя, месяц, квартал и т.д. Можно распечатать графики котировок.

- Калькулятор доходности . Ссылка на него находится на странице котировок. С помощью этого инструмента рассчитывается предполагаемая прибыль вложений с учетом данных о текущей ситуации на рынке. Рекомендуется провести предварительные расчеты для краткосрочной перспективы и вклада на длительный срок.

Условия и порядок открытия ОМС

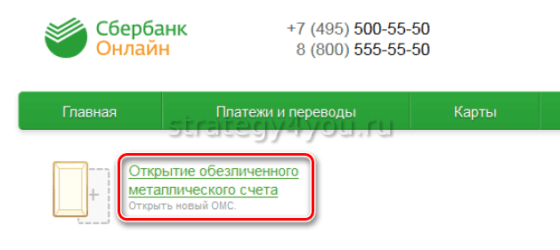

Не каждое отделение Сбербанка представляет такую услугу, как открытие ОМС. По этой причине лучше воспользоваться интернетом.

Из документов нужны только паспорт и идентификационный код . Покупка драгоценных металлов осуществляется от 0,1 г золота, платины или палладия либо 1 г серебра.

На официальном сайте банка необходимо найти вкладку «Металлические счета». Выбрав 1 из 4 активов, клиент заполняет форму для создания ОМС.

Финансовое учреждение предоставляет договор, который нужно прочитать и подписать, после чего подтвердить покупку слитков.

Если предпочтительнее вариант личного присутствия в банке, предварительно рекомендуется уточнить возможность оформления ОМС в отделении. Сотрудник Сбербанка объяснит, как открыть металлический счет.

Кто имеет право на открытие такого счета

Вклад может открыть любой гражданин России, достигший совершеннолетия и обслуживающийся в данном банке. Это условие необходимо, т.к. все операции совершаются через личный электронный кабинет с помощью карты.

Для лиц, не достигших 18 лет, необходимо участие родителей или опекунов. До 14 лет ребенок не может совершать никаких операций со счетом .

Подростки старше 14 лет могут проводить операции со счетом, однако для этого им потребуется письменное разрешение взрослых.

Преимущества и недостатки металлического счета

К достоинствам можно отнести следующие:

Однако металлический счет в Сбербанке имеет и ряд недостатков :

- Учреждение не предоставляет страхование вклада . Однако учитывая репутацию банка за многие годы, вероятность потери приближена к нулю.

- Банк оставляет за собой право определять разницу между ценой актива, которую установил ЦБ, и рыночной стоимостью металлов.

- При краткосрочном вкладе нет гарантии высокой прибыли вследствие колебания котировок. Но иные виды инвестиций являются еще менее стабильными в этом отношении.

Налоги

Нет четко разработанной схемы уплаты налогов по ОМС. Фискальные службы не дают однозначной информации, как должны учитываться сделки при налогообложении.

Специалисты не могут ответить и на вопрос, кто должен уплачивать налоги: банк или вкладчик.

Преобладающее мнение заключается в том, что клиент самостоятельно декларирует лишь сумму дохода, полученного от продажи металла банку в тех случаях, если:

- счет действует более 3 лет;

- стоимость актива при продаже выше, чем при первоначальной покупке.

Хотя многие моменты остаются невыясненными, можно увидеть плюсы такого налогообложения :

- отсутствуют НДС, налог на имущество;

- можно закрывать и открывать ОМС каждые 3 года.

Выводы

Рассматривая вопрос, стоит ли открывать металлический счет в Сбербанке, потенциальный клиент должен ознакомиться с подробной информацией о данном депозите. Учитывая тот факт, что минусов намного меньше, чем явных плюсов, возникает вопрос, выгодно ли банку работать на таких условиях.

Давая вкладчику возможность инвестировать в стабильные активы, учреждение получает доступ к привлечению дополнительных финансовых ресурсов, что означает гарантию прибыли и для Сбербанка. Специалисты не скрывают, что во времена экономической стабильности и роста золото, например, не намного обгоняет по котировке стандартные акции фондового рынка.

Однако при наступлении кризиса индекс роста стоимости металла это компенсирует за короткий период. Это объясняется тем, что цена на драгметаллы продолжает повышаться , в то время как иные активы быстро снижаются.

Анализ информации о металлическом счете Сбербанка, плюсов и минусов такого вложения показывает, что не стоит ожидать крупной прибыли, однако можно рассчитывать иметь небольшой заработок с этих активов.

Источник: strategy4you.ru