В 2022 году все драгоценные металлы, как обычно, имели свои взлеты и падения. Хотя в первой половине года дела у золота шли не очень хорошо, оно сохранило свою роль страховки от инфляции и экономической неопределенности. Ники Шилс, руководитель отдела стратегии в MKS PAMP GROUP, подготовила ценовой и инвестиционный прогноз по золоту, серебру, платине и палладию на 2023 год.

- Сохранится ли эта восходящая тенденция?

- Вырастут ли в этом году цены на золото, серебро, платину и палладий?

- Сейчас хорошее время для покупки золота?

Поскольку на цены драгоценных металлов может влиять сразу несколько факторов, трудно сказать наверняка. Тем не менее, эксперты рынка все еще могут предсказать, как могут измениться цены на драгоценные металлы, исходя из определенных рыночных факторов.

19.05.23 Золото: падать дальше некуда? | Курс золота на сегодня и прогноз #shorts

Ключевые драйверы цен на драгоценные металлы в 2023 году

Как и любой другой актив, драгоценные металлы подвержены влиянию определенных движущих сил. В 2023 году Ники Шилс выделяет семь ключевых факторов:

- Политика ФРС и экономика США;

- Состояние мировой экономики (возможность глобальной рецессии, рост процентных ставок);

- Сохраняющаяся инфляция;

- Динамика доллара США;

- Ситуация в Китае;

- Геополитика;

- Рыночные условия для рискованных активов (акции, облигации).

Политика ФРС и экономика США

В 2022 году Федеральная резервная система США семь раз повышала процентные ставки и, как ожидается, прекратит это делать в какой-то момент в 2023 году.

Конец повышения ставок ФРС близок, поэтому пик реальных ставок и доллара либо уже позади, либо не за горами.

ФРС подняла ставки слишком быстро, слишком высоко и косвенно сломала несколько рынков (JPY, GBP

Провал традиционного портфеля 60/40, ведущий к возобновлению притока в стратегические инвестиции; Политическая ошибка центрального банка/ФРС (неспособность контролировать инфляцию), которая приведет к ослаблению доллара США; Более сильный, чем ожидалось, спрос Азии или центральных банков на физическое золото; Новые геополитические риски (например, США против Китая, Китай против Тайваня и т. д.) и макроэкономические риски (проблемы суверенного долга). Прогноз цены на серебро в 2023 году

Средний уровень: $22,50 доллара

Минимум: $18 долларов

Максимум: $28 долларов

Вероятность: 50%

Бычий сценарий: около $30 долларов с вероятностью 35%

Медвежий сценарий: около $12 долларов с вероятностью 15%

«Ингредиенты» для бычьего сценария по мнению Ники Шилс:

- Серебро опережает золото: это во многом зависит от геополитики, ФРС и других основных потенциальных катализаторов (например, проблемы суверенного долга и т. д.); Цены на золото и серебро обычно сильно связаны, но иногда серебро может расти быстрее, чем золото, что обусловлено определенными рыночными условиями.

- Более высокий промышленный спрос на серебро в автомобильной и электронной промышленности и его растущее использование в возобновляемых источниках энергии;

- Отмена ограничений в Китае, что приведет к увеличению спроса на все сырьевые товары (серебро имеет решающее значение в таких отраслях, как электроника, медицина и т. д.);

- Длительные перебои с поставками.

Прогноз цены на платину в 2023 году

Средний уровень: $1.100 долларов

Золоту не дадут дорожать! Кто? Почему? 2023 год

Минимум: $850 долларов

Максимум: $1.350 долларов

Вероятность: 50%

Бычий сценарий: $1.350+ с вероятностью 30%

Медвежий сценарий: $800 с вероятностью 20%

«Ингредиенты» для бычьего сценария по мнению Ники Шилс:

- Внеплановые перебои с поставками;

- Рост Китая, вызывающий всплеск спроса на платину;

- Увеличение спроса на водород, что приведет к увеличению запасов платины.

Прогноз цены на палладий в 2023 году

Средний уровень: $1.800 долларов

Минимум: около $1.500 долларов

Максимум: около $2.500 долларов

Вероятность: 50%

Бычий сценарий: $2.500+ с вероятностью 25%

Медвежий сценарий: $1.500- с вероятностью 25%

«Ингредиенты» для бычьего сценария по мнению Ники Шилс:

- Внеплановые перебои с поставками;

- Рост Китая, вызывающий всплеск спроса на палладий;

- Более строгие нормы выбросов и, как следствие, увеличение запасов палладия (палладий используется для контроля выбросов бензиновых двигателей).

- Повторное вовлечение/растущий интерес инвесторов.

Заключение

Согласно прогнозу, 2023 год может стать хорошим годом для всех четырех драгоценных металлов.

Вполне вероятно, что золото выиграет от растущих рисков рецессии, ослабления доллара США и сохраняющейся инфляции, в то время как серебро, как обычно, может быть поддержано усилением спроса в электронном и автомобильном секторах.

Платина и палладий, как редкие металлы, используемые автопроизводителями для снижения вредных выбросов транспортных средств, вероятно, выиграют от растущего спроса на автомобили и ужесточения норм выбросов, среди прочих факторов.

В любом случае, после пары сложных лет будет интересно посмотреть, как сложится 2023 год.

Другие прогнозы цен и аналитика рынка:

- Прогноз цены золота на 19 января 2023: консолидация после роста

- Джеймс Терк: ключ к текущему скачку цен на золото

- Прогноз курса серебра на 19 января 2023: отскок от важного уровня

Источник: www.zolotoy-zapas.ru

Прогноз цен на золото на 2022 год и на 10 лет

Итак, впереди – новые рекорды. Goldman Sachs прогнозирует рост до 2500 долларов за унцию, Bank of America озвучил астрономическую цифру в 3000 USD за 1 XAU Comex Gold. Чем не оптимизм для потенциальных инвесторов? Однако, не все так радужно на рынке драгоценных металлов – тенденции роста прошлого года объяснили сокращением спроса и добычи из-за пандемии, а также особенностями регуляции экономик крупнейших стран, например, девальвированием доллара со стороны ФРС.

Как только экономика оживилась, золото закономерно упало, так как возросла роль ничем не обеспеченных бумажных денег. Но в 2022 вместо оживления торговли, на драгметалл будут влиять более существенные и тяжелые факторы.

Критерии подорожания золота в 2022 году:

1. В мире началась интенсивная инфляция. Как только растут цены и увеличиваются ставки по кредитам, а доходность по депозитам падает, банки начинают скупать золото, как наиболее надежный актив.

2. Россия является одним из крупнейших поставщиков золотого металла . Ее с рынка убирают, возникнет дефицит поставок. Внутри РФ цены будут расти из-за падения доллара, который может улететь в пике до 30 рублей.

3. Растет спрос на золото в производстве. Его применяют при строительстве высокоточных вооружений, зенитных комплексов, ракет, устройств обнаружения. На предприятиях западного ВПК производство увеличили в 2-2,5 раза, поэтому металл начнет дорожать.

Прогноз золота на 2022 год в таблице по месяцам:

Январь $1 950,00 Февраль $1 820,00 Март $2 000,00 Апрель $1 951,00 Май $1 811,00 Июнь $1 911,00 Июль $2 100,00 Август $2 316,00 Сентябрь $1 929,00 Октябрь $1 809,00 Ноябрь $1 860,00 Декабрь $1 720,00 Золото остается стабильным защитным активом, не исключено, что с проседанием углеводородов, на него будет расти инвестиционный спрос, и даже криптовалюты оказались неспособными сместить акценты с этого драгметалла.

До конца 2022 золото сохранится на отметке в 1700-1800 долларов за унцию, но есть немало факторов к подорожанию до 2300-2500 долларов за унцию. С корректировками, но четкой тенденцией стабильного роста.

Коррекция будет наблюдаться еще около года. С 2023 до 2024 год прогнозируется небольшой спад золота, связанный с новым экономическим циклом, а также увеличением добычи. И уже в дальнейшем подорожание возобновится, но все будет зависеть от разработки новых месторождений и развития технологий золотодобычи.

Есть определенный шанс, что актив в 2025-2030 подорожает в несколько раз. Мир подходит к кредитному кризису, плюс возрастает роль электронных технологий, где драгметалл используется в качестве сырья производства.

Многие финансовые аналитики придерживаются версии долгосрочного роста. Например, Goldman Sachs и ряд западных экспертов заявляют о том, что запасы золота закончатся на Земле через 20 лет. Поэтому спрос на металл будет расти, страны начнут пополнять золото в резервах. Планы по добыче золота на астероидах по оценке ученых могут быть реализованы не раньше, чем через 50-80 лет. Поэтому можно с уверенностью считать, что до 2030 года цены пойдут вверх, пусть и с небольшими коррекциями.

Прогноз на 10 лет:

2022 $1 931,00 2023 $2 740,00 2024 $2 377,00 2025 $1 963,00 2026 $2 788,00 2027 $3 490,00 2028 $4 870,00 2029 $6 300,00 2030 $8 577,00 Усредненный прогноз до 2030 года предполагает рост до 8-9 тысяч долларов за унцию. Однако, некоторые эксперты, например, Сергей Карлин называют долгосрочные цели даже в 20000 USD.

Основная сложность заключается в нестабильной макроэкономической обстановке, если с ценами на сырье все более или менее прозрачно, то стоимость золота и акций золотодобывающих компаний привязана к экономическим регуляторам и сильно зависит от технологий спроса и добычи.

В целом, золотой актив остается “тихой гаванью” для инвесторов и неплохим объектом для долгосрочного инвестирования. Но в будущем «тихая гавань» может превратиться в бурлящий космодром, очень много признаков на это указывает.

Источник: fozo.info

Золото будет дешеветь или дорожать?

Прогнозы цен на золото

Автор Admin На чтение 8 мин Просмотров 649 Опубликовано 15.11.2018

Поскольку унция золота — довольно маленький кусок металла, кажется что цена в 100 000 рублей это довольно много. С другой стороны, если вы предполагаете что унция золота может стоить 200 000 рублей, сумма в 100 000 может быть относительно низкой.

Было ли золото дешевым в прошлом? Сколько золото стоило несколько сотен лет назад? Да, золото и было самими деньгами, и хоть оно не было оценено чем-то другим, но именно к нему равнялись другие товары, такие как пшеница или серебро, которые также были своего рода деньгами. Установка цены всегда требует двух сторон, двух активов, двух значений. Когда бумажных банкнот не существовало, номинальная оценка золота была невозможна.

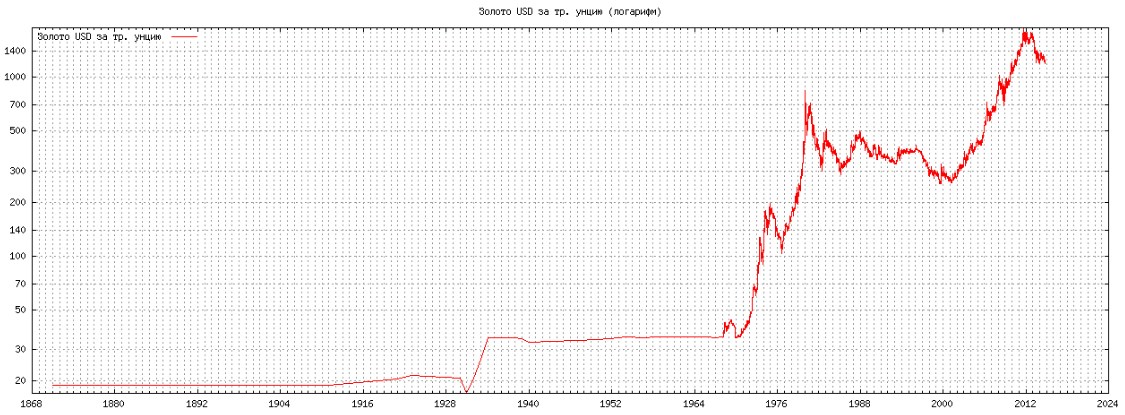

Только с развитием банковского дела, а затем и центрального банковского обслуживания, золото могло иметь ссылку на бумажные деньги. Когда это произошло рынок и правительства оценили унцию золота в конкретных ценностях. В 1900 году, когда Соединенные Штаты, наконец, приняли золотой стандарт, троянская унция (31,103 г золота) была официально оценена в 20,67 доллара.

Было это дешево? Ни дешево, ни дорого. Цена на золото должна была быть постоянной в течение последующих 30 лет. Покупательная способность конечно изменилась, но это совсем другая история.

Обеспечение денег золотом

В то время доллар США был обеспечен золотом. Это означает что бумажные банкноты обязательно подлежат обмену на золото. Примечательно, что обеспечение бумажного доллара не было выполнено на 100%. Весь запас бумажного доллара должен соответствовать не менее 40% его номинальной стоимости.

С 1900 года Соединенные Штаты накапливали золото и эта деятельность активизировалась особенно во время двух мировых войн. В 1950-х годах доллар США заменил британский фунт в функции основной валютой резерва. Почему? Потому что к середине 20-го века все центральные банки имели общий объем золота около 32 000 тонн, а лишь у самих американцев около 21 000 тонн.

Однако все это время золото составляло не менее 40% стоимости бумажных долларов.

В странах же, которые как и Соединенные Штаты, использовали золотой стандарт еще в начале 20-го века (на практике страны Европы, принявшие золотой стандарт, в большинстве случаев это делали в 1870-х годах), обеспечение составило толко 20%. Так что это было вдвое меньше, чем для Атлантики. Была ли эта система функционирующей?

Да, и очень хорошо. Потому что золото было своего рода якорем, благодаря которому невозможно было вслепую увеличить предложение бумажных денег, то есть вызвать инфляцию. Собственно, люди предпочли бумажные деньги по практическим соображениям.

Другими словами банкноты были более удобными, и до тех пор, пока их можно было обменять на слитки, последние имели ценность и пользовались доверием людей. Это всегда было так. С точки зрения функциональности бумага почти всегда выигрывает в сравнении с металлом.

На практике оно было не дешево и не дорого. У него была определенная — сохраняющаяся в течение многих лет номинальная цена, потому что денежная масса была относительно постоянной для нее.

Механизм денежного уничтожения

Большая часть двадцатого века — это период девальвации валют. Этот процесс не наносит вреда золоту. Его номинальная стоимость увеличивается с ростом официальных денег без обеспечения. Это естественно вредит сбережениям.

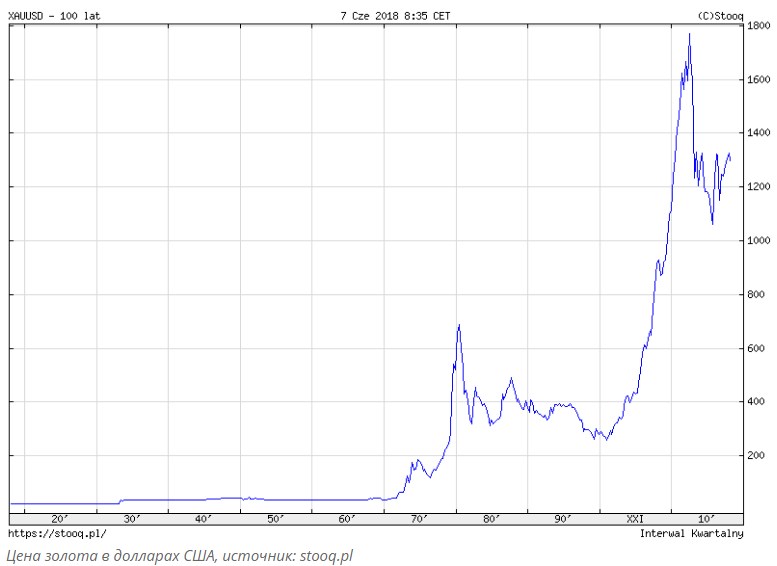

Девальвация бумажных денег началась с началом войны в 1914 году, когда золотой стандарт был оставлен. С тех пор золото постоянно растет. Говорить об этом с точки зрения «дешевого» или «дорогого» оправдано только в контексте времени с 1968 года. Затем официальная цена правительства и рыночная цена начали «расходиться».

В то время золото стало рассматриваться как актив для защиты от инфляции. С этого момента золото рассматривается как металл, цена которого меняется ежедневно, и спекуляция на котором позволяет получить прибыль. По сей день золото колеблется на волне рыночной оценки. Один день дешевле, другой дороже.

Будет ли золото дорогим в будущем?

Нужно рассмотреть этот вопрос, по крайней мере, с двух сторон.

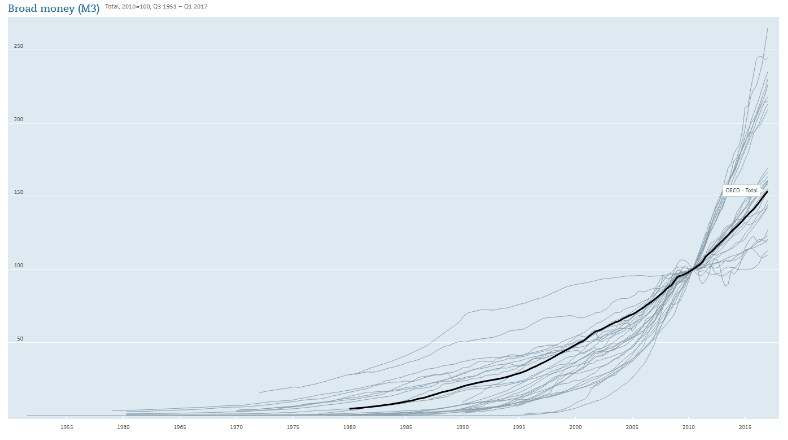

- Первое. Из-за явления инфляции золото может быть дороже. Потому что современные денежные системы основаны на кредите и печате бумаги. Более того, большинство центральных банков предполагают наличие целей инфляции, а это означает, что они четко указывают, что они стремятся повысить цены на продукты и услуги. Как это делают? Увеличивая денежную массу.

- Второе — это последствия такого состояния. Увеличение денежной массы, основанной на росте всех видов долгов, не имеет места и не имеет права проходить в линейном и, прежде всего, постоянном порядке. В настоящее время глобальный долг настолько велик, что вряд ли он будет вскоре погашен. Последствия такого положения дел будут многочисленными и разнообразными. Одним из последствий будет потеря доверия к бумажным деньгам, что и продемонстрировал рост биткоина. Правительства будут вынуждены выйти из этой ситуации и возьмутся за золото с очень высокой вероятностью. Почему? Потому что оно пользуется доверием среди людей. Это не криптовалюты, а актив, который имел ценность и доверие в течение тысяч лет!

Переоценка стоимости золота

Могут ли современные правительства доверить монетарные функции золоту в наше время? Не существует никаких сомнений. Но первая проблема связана с определением сути денег. Раньше это была монета, со временем она стала банкнотой. Сегодня у нас есть так называемые финансовые агрегаты, которые охватывают различные формы активов.

Валюта в обращении является частью общей денежной массы. Помимо этого есть и различные банковские депозиты, подлежащие оплате по требованию; обязательства с определенной датой погашения; операции репо; ценные бумаги; кредиты и многое другое.

Но давайте попробуем проиллюстрировать масштабы потенциального роста золота в контексте, когда бумага полностью потеряет доверие, и правительствам придется поддерживать (перейти на) золото.

Берем как пример США, потому что в 1934 году, как единственная страна, она все еще использовала золотой стандарт. Более того, как крупнейшая в мире экономика, валюта которой по-прежнему остается основным резервом в мире, она будет вынуждена склониться перед золотом в предстоящем кризисе.

Денежная база этой страны в январе 1934 года составляла 7,2 млрд. долларов. В то время американцы владели около 7000 тонн металла, а цена на золото повышалась с 20,6 долларов до 35 долларов за унцию. В результате общая стоимость слитков была равна номинальной стоимости денежной базы.

Денежная база — это практически все наличные деньги и монеты которые находятся в обращении, а также в банковских хранилищах.

Если сегодня стоимость золота принадлежащего американцам должна была сравняться с их денежной базой, золото должно было резко расти и прыгать. Текущие золотые запасы составляют 8 130 тонн, а денежная база в апреле 2018 года составила и вовсе фантастическую сумму. Коэффициент этих значений дает нам цену в 14380$ за унцию!

Если предположить, что произойдет переоценка золота при обеспечении 40%, по-прежнему получим довольно высокую цену в 5930 доллара за унцию золота.

Если же принять общую денежную массу, обозначенную как М3, цена на золото будет невероятно высокой. Это составит более 53 000 долларов за унцию при покрытии 100% и более 21 300 долларов с обеспечением 40% бумажной налички.

Уважаемый читатель сайта Криптопрогноз.ру может сказать, что такое увеличение будет практически аномальными, если наш прогноз сбудется. Да, вероятно так же, как и заявление в 1968 году о том, что золото на 12 лет станет дороже на 2400%, или что в 2008 году центральный банк США увеличит денежную массу с 860 миллиардов долларов до более 4 триллионов в сентябре 2014 года.

История мира и экономики — это не только история насилия и мошенничества, но и история наивности и близорукости. Вам не нужно заглядывать далеко в прошлое, чтобы согласиться с этим. По этой причине многие из нас и убеждены, что ценовые скачки больше не возможны.

Золото слишком дешево стоит сегодня

Для обычного человека цена 100 000 рублей за 31-граммовый кусок металла невелика. Если вы предположите, что это значение увеличится до 200 000 рублей, нынешняя цена на унцию станет совсем небольшая.

В большинстве стран мира есть долларовые резервы, стоимость которых и доверие к ним могут резко упасть. Но и кроме доллара все другие валюты мира так же плохи, как и американские деньги. Фидуциарные деньги означают «принятие на веру». Поэтому если эта вера иссякнет, все валюты будут пересмотрены при принятии нового значения цены золота.

В 20-м веке денежная масса выросла беспрецедентно. Потолки настолько высоки, что они казались невероятными ещё несколько лет назад. Просто посмотрите на то, как ресурсы M3 выросли в мире в последние годы. В настоящее время 2000 тонн золота стоит около 83 миллиардов долларов. Это действительно капля в море бумажек!

Так каковы были бы цены на золото, если бы они были связаны с глобальными валютными ресурсами?

Имеющиеся данные свидетельствуют о том, что в США М1 всего десять стран с крупнейшими финансовыми ресурсами составили в декабре 2017 г. около 32 трлн. долларов. Это означает, что соотношение денежных средств к слиткам дает цену в 55 000 долларов США за унцию. Если мы примем покрытие порядка 40%, мы получим около 22 400 долларов.

Как оно будет — время покажет. Одно несомненно: восточные страны, такие как Китай, Россия, Турция или Казахстан, открыто фокусируются на золоте. Западные страны более сдержанно раскрывают свои намерения, хотя трудно не учитывать факты, связанные с прекращением продажи физического золота центральными банками и их репатриацией такими странами, как Германия, Нидерланды или Австрия. Хотя громко о усиливающейся роли золоте в качестве денег сейчас не говорят — это не значит что в этом направлении ничего не происходит.

Источник: cryptoprognoz.ru