Минфин разъясняет, вправе ли применять налог на профессиональный доход художники-ювелиры (Письмо Минфина от 8 сентября 2021 г. № 03-11-06/72514).

Минфин разъясняет, вправе ли применять налог на профессиональный доход художники-ювелиры (Письмо Минфина от 8 сентября 2021 г. № 03-11-06/72514).

Другие материалы по теме

ТОП-10 Писем Минфина по налогу на самозанятых — ссылка

Обзор позиций Минфина по налогу на самозанятых за 2020 — ссылка

- Обзор Писем Минфина по налогам за июль 2021 — ссылка

- Налоговые споры за июль 2021 — ссылка

- Пенсионные новости за август 2021 -ссылка

- Налоговые новости за август 2021 -ссылка

- Правовые новости за август 2021 -ссылка

- Обзор Практики КС РФ по налогам за 2020 -ссылка

- #разъяснение Минфина

- #ювелирные изделия

- #самозанятые

- #налог на профессиональный доход

Этот пост написан блогером Трибуны. Вы тоже можете начать писать: сделать это можно здесь.

Может ли самозанятый перепродавать товар?

Комментарии

Старые Новые Лучшие

Вот это удача! Да это же отличный шанс стать первым, кто прокомментирует !

Упс, комментировать могут только зарегистрированные пользователи, пожалуйста, авторизуйтесь .

Подписаться 53 минуты назад Обзор налоговых новостей

Налоговый дайджест за июнь 2023. Обзор для бухгалтеров

Дайджест составлен на основе ежедневного анализа налоговых событий.

Подписаться 1 час назад Ведение бизнеса

Модульбанк отменил абонентскую плату за доступ к платформе для кофеен CafeStore

Модульбанк отменил фиксированную плату за пользование платформой для кофейного бизнеса CafeStore. Теперь благодаря новой динамической системе расчета предприниматель сам может управлять размером комиссии.

Подписаться 1 час назад Социальная поддержка

Защита машин инвалидов от эвакуации на спецстоянку. Новый законопроект

Предлагается установить дополнительные преимущества для водителей, имеющих инвалидность.

Подписаться 2 часа назад Трудовые отношения

Сотрудники с судимостью: когда их нельзя принимать на работу и как правильно уволить

С судимостью нельзя занимать некоторые должности и заниматься определёнными видами деятельности. С 1 марта 2023 года перечень пополнился водителями легкового такси, автобуса, троллейбуса. В таких случаях работодатели обязаны проверить у кандидатов на трудоустройство «уголовное прошлое». Расскажем, когда нельзя брать на работу судимых, как это выяснить

Подписаться 2 часа назад Интернет и IT

Сайты судов общей юрисдикции подверглись хакерской атаке?

С 17.07.2023 наблюдаются сбои в работе сайтов судов общей юрисдикции по всей стране. Проблемы начались в воскресенье. Причины отказа работы ГАС «Правосудие» пока неизвестны.

Подписаться 3 часа назад Общество

Гаражная распродажа в Госдуме. Депутатам предложили продать рабочие иномарки на аукционе

Вице-спикер Государственной думы Владислав Даванков предложил организовать открытые аукционы, на которых распродали бы иностранные автомобили из недружественных стран, на которые сейчас разъезжают чиновники и депутаты.

Подписаться 3 часа назад Инвестиции

Франшиза: что это такое и как её открыть?

У детского центра «Бэби-клуб», «Додо Пиццы» и лаборатории «Гемотест» есть кое-что общее: все они работают по франшизе. Такая схема распространена во многих отраслях и интересна и предпринимателям, и владельцам известных брендов. Расскажем, как открыть франшизу, сколько это стоит и кому подойдёт.

Подписаться 3 часа назад Трудовые отношения

Исполнитель уехал за границу: как продолжать сотрудничество и платить налоги

Сотрудничество с исполнителем, который уехал и находится за границей, имеет свои нюансы. По большей части связаны они с особенностями уплаты НДФЛ и страховых взносов. Разберем, как продолжать сотрудничество и платить налоги за такого исполнителя.

Подписаться 3 часа назад Обучение для бухгалтеров

Аналитик данных или финансовый аналитик: какая профессия перспективнее для бухгалтера

Многие путают две профессии: аналитика данных и финансового аналитика. На самом деле у них есть некоторые пересечения в задачах и навыках. Однако, они отличаются по своей специализации и области применения. Давайте вместе разберемся кто есть кто, и узнаем, какая из этих профессий даст бухгалтеру больше перспектив и дохода.

Подписаться 4 часа назад

Расчетный и лицевой счет: в чем разница, когда применяются

Иногда возникает путаница при определении понятий расчетного и лицевого счета. Разбираемся, в чем разница, как расчетный счет упрощает жизнь бизнесу и почему вместо него нельзя использовать лицевой счет.

Источник: www.klerk.ru

Можно ли заниматься торговлей на режиме НПД

Самозанятые лица – это сравнительно новая категория в налогообложении. Ими называют тех, кто работает сам на себя, не регистрируя ИП или ООО. Долгое время самозанятые находились вне правового поля, ведь налоги большинство из них не платило.

В 2019 году ФНС начала эксперимент по легализации самозанятых, который оказался очень успешным. А с 2021 года новый налоговый режим стал действовать по всей стране. Привлекательность налога для самозанятых объясняется несколькими причинами:

- низкой налоговой ставкой – от 4% до 6% полученного дохода;

- простой регистрацией через сайт ФНС;

- добровольной оплатой страховых пенсионных взносов;

- отсутствием отчётности и необходимости применять кассовый аппарат.

Но если говорить об ограничениях, то они тоже существенны. Во-первых, установлен лимит годового дохода в 2,4 млн рублей. Во-вторых, самозанятые не могут нанимать работников. В-третьих, заниматься можно только определёнными видами деятельности.

Какой бизнес могут вести самозанятые

Официальное название режима для самозанятых – налог на профессиональный доход. То есть платить НПД вправе те, для кого оказание услуг или выполнение работ является своего рода профессией. Но в отличие от наёмных работников, у самозанятых нет работодателей, заказчиков на свои услуги они находят сами.

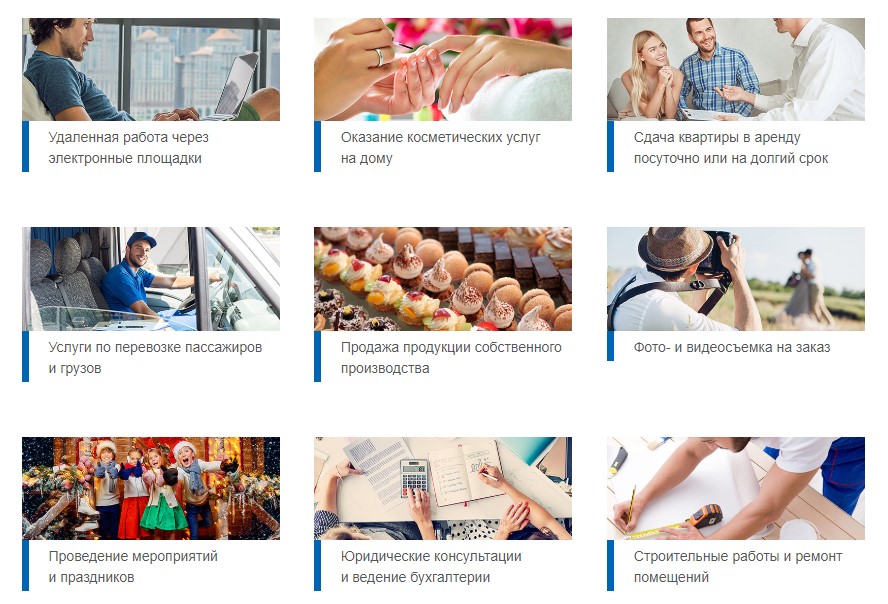

Вот какие примеры видов деятельности самозанятых приводит ФНС на своем сайте.

А можно ли самозанятому заниматься торговлей? Судя по этим примерам, позволяется только продажа продукции собственного производства. Но возможно, разрешение самозанятым продавать товары прописано в законах? Для этого надо изучить первоисточники.

В НК РФ налог на профессиональный доход ещё не внесен, потому что является экспериментальным режимом. Нормативные положения для НПД установлены законом № 422-ФЗ от 27.11.2018.

Торговля торговле рознь

Прямого ответа на вопрос, может ли самозанятый заниматься розничной торговлей, в законе № 422-ФЗ нет. Но есть ограничения, приведённые в статье 4. В соответствии с этими положениями, плательщик налога на профдоход не вправе торговать:

- подакцизными товарами и товарами, подлежащими обязательной маркировке;

- товарами, предназначенными для перепродажи;

- полезными ископаемыми.

В итоге, остаются только товары собственного производства, что ФНС и показала в своих примерах. А вот покупать готовое изделие и продавать его со своей наценкой самозанятые не могут.

Что такое собственное производство

Теперь разберёмся, что является продукцией собственного производства. Закон № 422-ФЗ этого определения не даёт и отсылок на другой нормативный акт не делает.

Из практики можно сделать вывод, что продуктом собственного производства является изделие, которое произведено, что называется, с нуля. Например, пошито платье, испечён торт, изготовлена мебель.

А если купить заготовку и частично её обработать, будет ли это продукцией собственного производства? Например, раскрасить готовые детали для деревянной игрушки, собрать их и упаковать как оригинальный товар?

В данном случае возникает вопрос – какой должна быть доля переработки, чтобы товар признавался изготовленным плательщиком НПД, а не купленным для перепродажи? Удивительно, но ответ мы смогли найти только в документе, датированным 1993 годом, да и то, с большими оговорками.

Постановление Правительства РФ от 23.07.1993 № 715 устанавливает порядок определения продукции собственного производства. Правда, речь здесь идёт о товарах, предназначенных на экспорт. В соответствии с Постановлением изделие должно быть полностью произведено на одном предприятии. Но предприятие – это сложный имущественный комплекс, вряд ли можно говорить о нём в случае с самозанятыми.

Если же говорить о переработке, то чтобы продукция признавалась собственной, доля добавленной стоимости должна составлять не менее 30% от полной цены. Повторимся, что речь идёт только о товарах для экспорта, поэтому применять этот подход к самозанятым не совсем корректно. Скорее, это просто условный ориентир.

Что касается судебной практики, то определённые выводы можно сделать из Постановления Президиума ВАС РФ от 14.10.2008 № 6693/08. Иск был подан налоговой инспекцией к предпринимателю, который работал на ЕНВД. На этом режиме, наоборот, нельзя продавать продукцию собственного производства.

Суд признал, что ИП применял ЕНВД на законном основании, потому что в его случае не было единого производственного цикла по пошиву постельного белья. Из этого следует, что продукцией собственного производства признается только та, которая полностью изготовлена самозанятым из сырья или материалов.

А что с сельскохозяйственной продукцией, выращенной на своем участке? Может ли она облагаться налогом на профессиональный доход? Здесь ситуация более понятная. Если продукция произведена в личном подсобном хозяйстве, то при её продаже налоги вообще не взимаются на основании статьи 217 (13) НК РФ. И регистрироваться в качестве самозанятого при реализации такой продукции тоже не надо.

Таким образом, никакой ясности в вопросе определения продукции собственного изготовления пока нет. Остаётся ждать официальных разъяснений от ФНС. Кроме того, каждый плательщик НПД может получить письменный ответ налоговой инспекции, описав свою ситуацию.

Каналы сбыта

Если с определением товаров собственного изготовления возникают вопросы, то с каналами сбыта их нет. По крайней мере, пока ни закон № 422-ФЗ, ни другие нормативные акты ограничений не устанавливают.

Теоретически продавать свои изделия самозанятые могут как угодно: в виде разносной/развозной торговли, на торговом островке, через интернет или вендинговые аппараты. На практике самый популярный способ – это онлайн-продажи. Это могут быть группы в соцсетях, объявления на досках или интернет-магазин на отдельном домене.

Что касается настоящего оффлайн-магазина, то это вряд ли возможно. Всё-таки, продукция самозанятого – это штучный товар, часто изготовленный на заказ. Большие объемы самостоятельно изготовить трудно, потому что работников, даже продавца, нанимать нельзя. Кроме того, без оформления ИП или ООО трудно будет арендовать торговую площадь, поэтому проще сдавать свои товары на реализацию в уже действующие магазины.

Ещё один важный нюанс: при планировании цикла производства своих товаров плательщик НПД может подключить исполнителей по договору гражданско-правового характера. Ведь запрет установлен только на наём работников по трудовому договору.

Однако, опять же, нормативных актов, регулирующих такие отношения, пока нет. И невозможно предсказать, как ИФНС оценит производство собственных товаров, если каждый этап в нём будет поручен разным исполнителям.

Выводы

Налог на профессиональный доход – это экспериментальный режим, по которому ещё нет обширной правоприменительной практики. Поэтому однозначно можно говорить лишь о том, что самозанятые вправе продавать только товары, которые они полностью изготовили своими руками.

Все остальные варианты, в том числе, переработка (доработка) товаров или привлечение к разным этапам производства исполнителей по гражданско-правовому договору, сомнительны. В таких случаях надо обращаться в ИФНС за письменным разъяснением.

Бесплатная консультация по налогообложению

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Источник: www.regberry.ru