Альтернативой банковским кредитам, микрозаймам и прочим способам решения финансовых трудностей признается сдача движимого имущества в ломбард. Физические лица склоняются к этому варианту по нескольким причинам: скорость получения необходимой суммы, минимальные требования к заемщику, высокая вероятность положительного решения по заявке. Как правильно сдать имущество в ломбард — подробно рассказываем на Brobank.ru.

23.05.22 4550 4 Поделиться

Автор Бробанк.ру Ирина Русанова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Кто рассматривается в качестве клиента

С клиентом ломбард, будучи займодавцем, заключает договор займа. Действующее законодательство запрещает физическим и юридическим лицам выдавать займы несовершеннолетним. Поэтому сдача имущества в ломбард доступна гражданам в возрасте от 18 лет. Исключение — если клиент в соответствии со ст. 27 ГК РФ признан эмансипированным.

По части гражданства в качестве заемщиков рассматриваются резиденты и нерезиденты РФ. Во втором случае лицо должно иметь при себе паспорт иностранного государства, а также документы, подтверждающие законное нахождение на территории Российской Федерации.

Страшные ошибки при покупке ювелирных изделий | Как выбирать ювелирные украшения?

Какое имущество подлежит сдаче в ломбард

Ломбарды действуют на основании федерального закона № 196-ФЗ. В соответствии с положениями этого нормативно-правового акта, организации вправе принимать только движимые вещи (движимое имущество), которыми физическое лицо обладает на законных основаниях.

Конкретный перечень вещей в законе не указан, при этом действует требование, согласно которому ломбардам запрещается принимать в залог предметы, изъятые из оборота или на оборот которых наложено ограничение. При этом ломбарды делятся на две основные категории: широкопрофильные — работающие со всеми разрешенными видами движимого имущества, и узкопрофильные — принимающие, к примеру, только антиквариат или ювелирные украшения. Законом допускается сдача в залог следующих предметов:

- Ювелирные украшения и изделия из драгоценных металлов.

- Посуда из серебра.

- Электроника и бытовая техника.

- Наручные часы.

- Предметы мебели и быта.

- Автомобили (займы под залог ПТС).

- Предметы антиквариата.

Как сдать имущество в ломбард

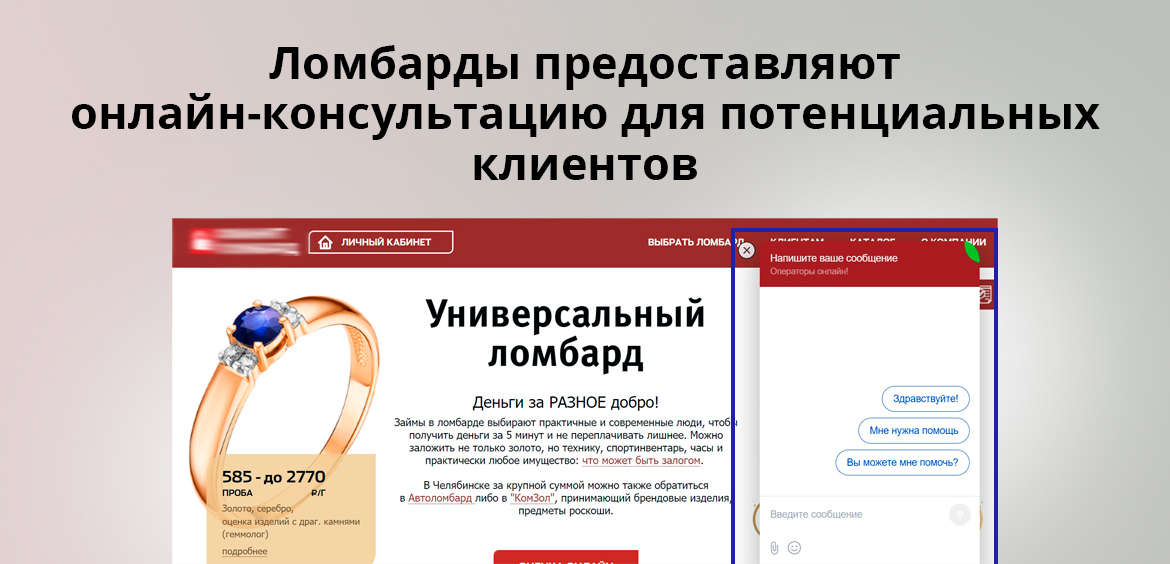

Крупные игроки рынка часть услуг оказывают дистанционно — через свои официальные сайты. Оценка предмета залога, а также консультации по вопросам сотрудничества доступны в онлайне.

- ФИО заемщика.

- Наименование компании (юридического лица) или данные индивидуального предпринимателя.

- Паспортные данные сдатчика имущества.

- Название изделия (браслет, брошь, колье, цепочка, кольцо).

- Информация о виде (видах) драгоценного металла, проба, габариты.

Если в залог сдается бытовая техника, указывается ее полное наименование. Квитанция составляется в двух экземплярах: один выдается клиенту, второй — остается в ломбарде. Следующий этап — составление договора займа.

Заключение договора займа

- Сумма займа.

- Процентная ставка.

- Наименование принятого в залог имущества.

- Срок действия договора.

- Результаты оценки.

Документ подписывается сторонами. По результатам его подписания заемщику выдается залоговый билет. Несоблюдение описанной последовательности влечет недействительность сделки.

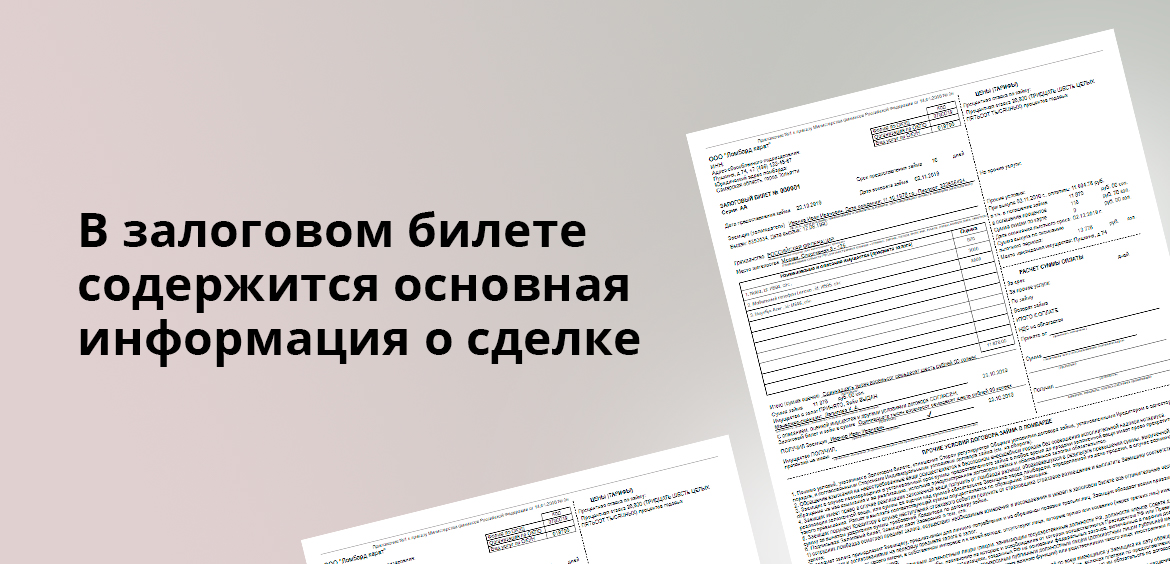

Что такое залоговый билет

Залоговый билет — это основной документ, в котором содержится информация по сделке между физическим лицом и ломбардом. До 10 июля 2021 года залоговые билеты были бланками строгой отчетности, начиная с указанной даты они утратили этот статус.

- Наименование и адрес ломбарда.

- ФИО и паспортные данные заемщика.

- Данные о предмете залога с техническими характеристиками.

- Информация по договору займа — процентная ставка, срок действия, график погашения задолженности, прочие сведения.

Также в залоговом билете необходимо отметить право ломбарда на реализацию предмета залога в случае нарушения сроков возврата суммы займа со стороны заемщика. В соответствии с п. 7 статьи 7 196-ФЗ, если при продаже вещи займодавец выручает сумму, превышающую размер займа, разница возвращается клиенту.

Этот пункт предусмотрен законом, поэтому не может отменяться по согласованию между сторонами договора. Описанная процедура выглядит на первый взгляд долгой, на самом деле она занимает вместе с оценкой предмета залога не более 15 минут.

От чего зависит сумма оценки

Принося вещь или ценность в ломбард, клиент рассчитывает получить определенную сумму, размер которой зависит от результатов оценки. Стоимость рассчитывается специалистом-оценщиком с применением инструментов и специальных средств. К примеру, для оценки золотых украшений используется реактивы, не наносящие вреда внешнему виду изделия.

Состояние изделия до его сдачи в ломбард фотографируется владельцем. Это необходимо для того, чтобы при наличии сколов, царапин, трещин, потертостей, повреждений других видов, заемщик получал право требовать возмещение ущерба. В частности, это касается бытовой техники, стоимость которой во многом зависит от товарного вида.

Цена за ювелирные изделия зависит от их стоимости на рынке. Ломбарды выдают займы на сумму до 80-85% от этого показателя. Если предмет залога на рынке стоит 100 000 рублей, то сумма займа составит не более 80 000-85 000 рублей. На практике это соотношение бывает гораздо меньшим. Наличие документов на бытовую технику и электронику, включая гарантийные билеты, также повышает их оценочную стоимость.

Дополнительные советы потенциальным клиентам ломбардов

Правила оценки предметов залога не регулируются законодательством, поэтому в двух разных ломбардах за одну и ту же вещь предложат суммы с разницей, которая бывает достаточно существенной. По этой причине перед обращением в конкретный ломбард необходимо сравнивать несколько предложений. Онлайн-оценка, а также прайс-листы, выгруженные в свободный доступ, в этом помогут.

Статьей 10 196-ФЗ предусмотрен льготный срок по договору займа. По закону он длится в течение одного месяца. Смысл этой нормы заключается в том, что ломбард обязан хранить предмет залога еще 30 дней с момента окончания срока действия договора.

При наступлении льготного срока условия, действовавшие ранее, сохраняются. Процентная ставка остается прежней, а также ломбард не вправе как-либо ухудшать правила хранения принятой в залог вещи или взимать за это плату. Сложность заключается в том, что не все ломбарды придерживаются этого законодательного предписания, поэтому информацию следует уточнять заранее.

Источник: brobank.ru

Закладывайте, не оставляя следов! Влияет ли ломбард на кредитную историю

Как 100% получить небольшой заем, не обращаясь к друзьям и в МФО? Ломбард – проверенный способ взять деньги на время. А поможет ли он улучшить кредитную историю? Расскажем в статье.

- Как работает ломбард

- Что сказано в законе о кредитных историях

- Как узнать, передает ли ломбард сведения в БКИ

- Как улучшить кредитную историю, заложив драгоценность

Бывает, что деньги нужны срочно, а взять их не у кого. Что делать? Брать потребительский кредит – не хочется. Обращаться в МФО? Дорого.

Представляем позабытый, но надежный способ сделать заем «до зарплаты» – отдать вещь в залог.

Как работает ломбард

– Ощущение, будто мой нос в ломбарде.

Суть работы ломбарда (ссудной кассы) проста: вы отдаете ценные вещи и получаете за них деньги. Через месяц возвращаете деньги и забираете свои вещи. О том, что именно можно сдать в ломбард, мы рассказывали в этой статье.

Но это только на первый взгляд. В действительности все немного сложнее. По сути, вы берете кредит под залог имущества – старого айфона, бабушкиного золотого кольца или документов на дом.

Если вы не успеете вернуть долг до того, как закончится льготный период (обычно это месяц), то будете должны вместе с самим займом выплатить проценты по долгу. А в случае неуплаты ломбард и вовсе имеет право продать ваш залог.

В банке можно взять кредит без залога. Форма ниже поможет рассчитать комфортную сумму и отправить заявку.

Самое интересное – обращение в ссудную кассу не обязательно скажется на кредитной истории.

Несмотря на риск остаться без своей ценности, у ломбардов есть свои плюсы, по сравнению с другими местами, где можно взять заем:

- ожидать «одобрения» достаточно 5-10 минут, пока работник оценит вещь;

- если вы вовремя не заплатите проценты или сам долг, не будет ни коллекторов, ни увеличения процентов – компания просто продаст ваш залог;

- не все ломбарды отправляют данные в бюро кредитных историй, но некоторым это выгодно;

- ваша КИ не влияет на решение о выдаче займа (у организации уже есть все, что нужно – залог).

У этого бизнеса есть свои нюансы.

- Максимум времени, в течение которого компания держит залог, – год.

- Размер процентов, которые начисляются за неуплату, как и у других кредитных компаний, зависит от кредитной истории клиента.

- До истечения срока хранения (если он выполняет условия договора) они не имеют права сделать что-либо с вашими вещами.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту и доставим курьером.

Что сказано в законе о кредитных историях

Оценщик самым первым узнал, что его квартиру обокрали.

По закону крупные финансовые институты и МФО обязаны передавать данные в бюро кредитных историй. Это выгодное сотрудничество. Одни определяют, кому и какой кредит, под какие проценты можно выдавать. Бюро получают прибыль за то, что хранят и собирают важные данные. Но человеку с хорошей кредитной историей, как правило, предоставляют лучшие условия.

Но у ломбардов довольно выгодное положение, по сравнению с другими финансовыми компаниями. Их деятельность регулирует ЦБ, но не постоянно, а только когда это требуется, или если владелец ведет подозрительную деятельность. В налоговой ссудная касса отчитывается так же, как и другой малый бизнес: платит налоги за доходы и работников, сдает бухгалтерскую отчетность и проч.

А теперь ответ на самый главный вопрос: записывает ли ломбард информацию об обращениях в кредитной истории? Да.

Важно: хоть они не обязаны рассказывать о займах и просрочках в бюро кредитных историй, но вполне могут это делать.

Это значит, если вы допустили просрочку по платежу – не факт, что информация попадет в кредитную историю. Но вероятность есть.

С одной стороны, сотрудничество с БКИ выгодно – так ссудные кассы могут предлагать пунктуальным клиентам более выгодные условия: низкие проценты или долгий срок хранения заказа. С другой – не надо тратить время и деньги на кредитную историю, если у бизнеса уже есть самое главное – залог. Ведь он в любом случае принесет прибыль.

Важно: ссудная касса имеет право продать вещь, если вы допустили просрочку. Если ломбард сотрудничает с БКИ, задолженность будет держаться там до тех пор, пока не найдется покупатель.

Как узнать, передает ли ломбард сведения в БКИ

Существует два способа это узнать:

- Посмотреть в договоре. В нем должен быть указан максимум информации и о займе, и об условиях, и о самой компании.

- Спросить у работников: кассира или оценщика. Им нет смысла скрывать, как обстоят дела, а кроме того, это запрещено.

На самом деле, в БКИ обращается достаточно мало компаний. Так как у них уже есть залог, им проще сосредоточиться на основной работе, чтобы ускорить процесс и не тратить время на подачу и сбор данных из бюро кредитных историй.

Халва знает, как заставить цвести ваше «денежное дерево» в любых условиях: покупать в беспроцентную рассрочку товары в более чем 250 000 магазинах-партнерах на сумму до 500 000 рублей, получать кешбэк до 10% и приумножать сбережения в удобной онлайн-копилке до 8% годовых. Оформите карту и получите «золотой ключик» финансового благополучия!

Как улучшить кредитную историю, заложив драгоценность

Я работаю в ломбарде и часто дарю девушкам бриллианты. На время.

Представим ситуацию: вы хотите взять ипотеку, но банк требует хорошую кредитную историю, которой вы не можете похвастаться, а денег на первый взнос столько, сколько нужно – ни больше, ни меньше. Мало кто рискнет выдавать крупный заем человеку с плохой КИ.

Вы можете поступить так: обратиться в ломбард, который сотрудничает с бюро, и заложить какую-нибудь вещь: старый телефон или ненужное золотое украшение. Затем следует подержать вещь в залоге какое-то время. Нужно тщательно и в срок выплачивать проценты и закрыть долг до того, как истечет его срок. Тогда в вашей КИ появится красивая строка о займе, погашенном в срок. Так вы станете на шаг ближе к ипотеке.

Если вам нужны деньги, но вы не уверены, что сможете вовремя вернуть долг, обратитесь туда, где не сотрудничают с БКИ.

Если вы готовы расстаться с вещью, и вам нужны деньги, попробуйте найти покупателя самостоятельно. Так вы заработаете больше, а нервов потратите меньше, потому что займы – всегда стресс.

А если вы хотите вовсе обойтись без займов, Совкомбанк предлагает карту рассрочки «Халва»: деньги без переплат и лишнего стресса, а также кэшбэк и бесплатное обслуживание.

Источник: sovcombank.ru

Что такое ломбард и как он работает

Почему ломбард — это хороший способ поправить свою финансовую ситуацию? Рассказываем, как работает ломбард и как не стать жертвой обманщиков.

Что такое ломбард

Наверняка многим знакомо слово «ломбарды». Однако большинство, никогда не было их клиентами, а значит, может сказать лишь приблизительно, чем занимаются эти организации. Здесь мы постараемся рассказать о том, что такое ломбард и как он работает, а также остановимся на некоторых нюансах их деятельности.

Богатые купцы-ломбардийцы (Италия), приехав в Европу более чем полтысячи лет тому назад, организовали бизнес по предоставлению сумм, временно забирая в заклад ценные вещи. С тех пор учреждения, дающие деньги под залог, получили название ломбардов. По своей сути они являлись коммерческими учреждениями, получавшими прибыль от выплаты процентов заемщиком. То есть человек одалживает деньги, предоставляя в залог что-то дорогое, расходует полученные средства и забирает свою вещь, выплатив пени за пользование одолженной суммой.

Что значит «ломбард» в наши дни? Некредитная организация, выдающая краткосрочные займы и не требующая предоставления справок о финансовой состоятельности (как в банке). Достаточно просто принести ценный предмет и с собой иметь документ, подтверждающий личность (паспорт). Заемщик сдает драгоценности, бытовую технику, автомобиль и получает нужную ему сумму с учетом оценки предоставленной вещи. У заемщика есть право забрать сдаваемые ювелирные украшения или прочие предметы, погасив непосредственно заем и проценты за пользование.

Процентная ставка за пользование предоставленными в долг деньгами в разных компаниях может отличаться, но в любом случае она довольно высокая и будет выгодна только если пользование займом краткосрочное. Многие интересуются фактическим статусом и правда ли то, что ломбард — это микрофинансовая организация? Нет, эти учреждения не являются МФО, которые в отличие от них не берут движимое имущество под залог.

Виды ломбардов

Ювелирный ломбард

Автоломбард

Меховой ломбард

Часовой ломбард

В современных реалиях, организации, дающие деньги в долг под заклад имущества, имеют строгую направленность или могут быть универсальными, принимая все от всех, кроме недвижимости.

- Прием драгоценностей. Это заведения, специализирующиеся на принятии ювелирных изделий, драгоценных камней, металлов, а также дорогостоящей кухонной утвари (столовое серебро). Это наиболее популярный вид займов.

- Автоломбарды специализируются на приеме автотранспортных средств. Здесь залогом выступает передвижное транспортное средство, которое можно оставить на специальной, охраняемой площадке. После того, как клиент погасит сумму, плюс проценты, он может забрать свое авто. Платежи здесь более внушительные, поэтому, как правило, действует сниженная процентная ставка.

- Антикварные и часовые встречаются редко, но зато там можно встретить настоящие произведения искусства и раритетные предметы быта. Их очень мало, и не в каждом городе они есть из-за узкой специализации.

- Прочие. В таких учреждениях берут все, начиная от ювелирки и заканчивая профинструментом (болгарки, дрели, перфораторы и пр.). Одним словом, все, что может представлять какую-либо ценность.

Отдельно об электронике и бытовой технике. В ломбардах данной специализации оценочная стоимость значительно отличается от цены нового устройства. Это зависит от возраста, сохранности, ликвидности предмета. Поэтому рассчитывать на сумму, как за новенький планшет или телевизор не стоит. Как правило, выдается заем от 30 до 50% от рыночной стоимости изделия.

На базе многих ломбардов имеются и магазины. В них продаются невыкупленные ценности. Нужно отметить, что продажа таких вещей не является основным видом деятельности, а лишь способом компенсировать убытки от невыкупленного залога. Таким образом, продавец заинтересован в быстрой продаже этих изделий и именно поэтому порой цены на них могут быть ниже рыночных.

Что означает ломбард и как он работает

Этот вопрос довольно актуальный для тех, кому не приходилось никогда раньше сталкиваться с его деятельностью и предоставляемыми услугами. Весь процесс начинается с того момента, когда, взяв в руки вещь, которую хотите оставить под заклад, и паспорт, вы направляетесь в финансовую организацию. Придя в заведение, отдаете предмет на оценку товароведу. Нужно учитывать, что для разных залогов есть свои характеристики (востребованность, изношенность, ценность по весу и пр.), которые оценщик принимает в расчет, перед тем, как объявить вам конечную стоимость.

Приемщик сам проводит экспертизу, и озвучивает сумму, которые вы сможете получить. Важно описать все характеристики вашей вещи, чтобы никакая деталь при оценке не была упущена, а выплата займа соответствовала вашему изделию. В любом случае сумма оценки не будет для вас неожиданностью, так как на золото всегда имеется прейскурант, а на другие виды залогов указываются конкретные проценты от их рыночной стоимости. В случае вашего согласия вам расскажут о процентной ставке и сроках погашения займа.

Ваше согласие – следующий этап подписания договора, который составляется на оригинальном бланке, с обязательной мокрой печатью. В договоре указываются все пункты по выплате займа и хранению вашего товара.

При условии просрочки выплат или погашения займа, наступает время «двойных процентов» – льготный период (по прошествии стандартного срока по договору), который устанавливают многие организации. Если ваша ценность не выкуплена по прошествии 60 дней, ломбард, как коммерческие учреждения, вправе продать ее на аукционе для погашения собственных издержек. Этот пункт оговорен в законе о деятельности ломбардов.

Принципы функционирования

Принцип деятельности организаций, выдающих небольшие займы под заклад неизменен уже более 500 лет. Во главу угла ставится вещь, сданная в залог, ее ценность и ликвидность.

Система работы ломбарда основывается на получении прибыли от процентов за пользование краткосрочным займом, но с обязательным условием – предоставлением в качестве залога предмета (движимого имущества), который может представлять ценность.

Оплата процентов за пользование предоставленным кредитом начисляется ежедневно в отличие от банков, что намного удобнее, т. к., если вы собираетесь погасить займ в течение нескольких дней, вам не придется платить проценты за весь период или выплачивать штраф за досрочное погашение. При этом процентная ставка несколько выше банковской. Это объясняется тем, что ломбард выдает, как правило, небольшой займ на короткий срок.

Определение ценности

Определение суммы

Желая привлечь клиентов, многие учреждения идут на понижение процентной ставки, для постоянных посетителей предоставляют реальные скидки. Также, как правило, ее пропорционально понижают при повышении суммы займа.

Нужно отметить, что этот принцип работы практически неизменен для многих стран мира, и в основном устраивает тех людей, которым нужны деньги здесь и сейчас, а в ответ они могут предоставить востребованный предмет. Если вас интересует, по какому принципу работает ломбард бытовой техники, то особенных отличий нет. Если в ювелирном принимаются любые изделия вне зависимости от их состояния, то при приеме бытовой техники, она должна быть полностью исправна и иметь презентабельный вид.

Плюсы и минусы

Услуги ломбарда имеют и ограничения. Они вытекают из достоинств, то есть рассчитаны на краткосрочный период. Поэтому, если вы не в состоянии погасить займ в указанный период, лучше рассмотреть другие варианты. Вследствие краткосрочности процентная ставка будет выше, чем в финансовых учреждениях, выдающих кредиты на длительные сроки. Но если срочно нужны деньги и нет времени для похода в банк, плохая кредитная история, и есть возможность быстро выкупить ценность, то краткосрочный займ в ломбарде – лучшее решение.

Основываясь на том, как работают ломбарды, особенности системы и принцип работы, можно сделать вывод о достоинствах и недостатках, а также о выгоде для потенциального клиента. Обобщая можно отметить, что плюсов в функционировании финансовой организации достаточно:

- быстрое получение наличных;

- минимум документов;

- в случае неуплаты процентов или суммы залога, клиент может не бояться прихода коллекторов, повестки в суд;

- ломбард не интересует ваша кредитная история. Деньги вы получите в любом случае;

- займ выдается на короткий срок в любом варианте: будь то 500 рублей или 1000000;

- процентная ставка начисляется ежедневно, поэтому можно выкупить изделие раньше срока по договору и оплатить только

- начисленные проценты.

Права и обязанности заемщика

Антиквариат

Залог вещей в ломбарде – это в первую очередь обязанности заемщика и ломбарда, где первый обязуется выкупить свой залог и погасить всю сумму займа, а второй предоставить денежные средства и сохранить вашу ценность. В обязанности заемщика входит:

- предоставление документа, удостоверяющего личность;

- предмет залога;

- погашение процентов;

- выкуп заложенной вещи до окончания срока договора;

В отдельных случаях он может запросить у клиента документы на право владения той или иной вещью, когда у приемщика есть сомнения по поводу легальности предоставляемой ценности.

Естественно, помимо обязанностей, у заемщика есть и права:

- получить на руки договор, в котором залогодатель указывает свои реквизиты и основные условия сделки;

- выкупить предмет залога в любое время;

- обратиться в суд, в ситуациях, когда он утерян или был реализован до истечения срока договора.

Кроме того, организация обязана известить человека о продаже залога по истечении срока. Нужно обратить внимание на один нюанс. Если заложенный предмет представляет интерес для правоохранительных органов, он может быть изъят для проведения следственных действий. Это не противоречит законодательству, как и то, что ломбард будет содействовать правоохранительным органам.

Как получить деньги, не став жертвой обмана

Некоторые комиссионные магазины могут активно маскироваться под ломбард. Их особенность заключается в том, что, принимая вещь, они не берут залог, а просто ее выкупают, а вам выдают деньги. При этом вы подписываете не договор залога, а иной (чаще всего комиссии). По сути, это не является нарушением, но может ввести в заблуждение и сделает невозможным последующий выкуп вещи.

Почему это важно знать клиенту? Договор залога печатается на бланках строгой отчетности и имеет фиксированную форму, утвержденную ЦБ РФ. В нем не может быть отступлений от нормы, текстов «мелким шрифтом» — любые нарушения строго наказываются. Таким образом, подписывая типовой залоговый билет, вы можете быть уверены в том, что предоставляемые услуги будут выполнены корректно и вам нужно лишь проверить правильно ли указаны сумма, срок, описание вашего изделия. В случае подписания других сделок, общей рекомендацией будет внимательное прочтения текста договора данной организации.

Разные виды ломбардов

В том числе и ювелирный

Заключение

Обращение в ломбард в отдельных случаях является единственным выходом при срочной необходимости в деньгах. Так стоит ли им пренебрегать, если все остальные пути получения наличных отсутствуют? Это реальная возможность при сложном финансовом положении. Ломбард Аверс готов принять ваши изделия по вполне приличной стоимости и на выгодных условиях.

Источник: aversvrn.ru