1. Сущность и виды денег

1.1. Понятие и функции денег

Деньги– специфический товар, ставший всеобщим эквивалентом. Деньги выполняют пять функций: мера стоимости, средство обращения, средство платежа, средство накопления и сбережения, мировые деньги.

Мера стоимости. Деньги как всеобщий эквивалент измеряют стоимость всех товаров. Соизмеримыми товары делает общественно необходимый труд, затраченный на их производство. Заключенный в товаре общественно необходимый труд определяется в производстве через соизмерение товаров друг с другом до момента их реализации. Деньги выступают материализацией всеобщего рабочего времени, заключенного в товаре.

Средство обращения. В отличие от первой функции, когда товары идеально оцениваются в деньгах до начала их обращения, деньги при обращении товаров должны присутствовать реально. Товарное обращение включает продажу товара и последующую покупку. При этом деньги играют роль посредника в процессе обмена.

Функционирование денег в качестве средства обращения создает условия для преодоления индивидуальных временных и пространственных границ, характерных для прямого обмена товара на товар. Деньги постоянно находятся в обмене и непрерывно его обслуживают. Мимолетность их участия в обмене приводит к тому, что функцию средства обращения могут выполнять неполноценные деньги – бумажные и кредитные.

Хранение криптовалюты — ЭТО НУЖНО ЗНАТЬ

Средство платежа. В результате нехватки средств возникает необходимость купли-продажи товара с рассрочкой платежа, т. е. в кредит. При таком обмене не происходит встречного движения денег и товара. Погашение долгового обязательства является завершающим звеном в процессе купли-продажи. Деньги обслуживают разнообразные платежные отношения, в т. ч. трудовые.

Средство накопления. Создание денежных резервов на предприятии обеспечивает сглаживание возникающих нарушений у отдельного хозяйствующего субъекта, а резервы в масштабе страны устраняют диспропорций в экономике. Величина золотого запаса свидетельствует о богатстве страны и обеспечивает доверие к национальной денежной единице.

Для выполнения этой функции деньги должны обладать способностью сохранять стоимость в течение определенного периода. Кредитные деньги являются бумажными символами и не создают реального богатства для владельцев. Деньги невыгодно хранить, их пускают в оборот для получения прибыли. Возможно хранение золота в форме слитков, монет, украшений; хранение денег в кредитных учреждениях и с помощью ценных бумаг.

Мировые деньги функционируют при внешнеэкономических расчетах, предоставлении международных займов и субсидий. Функция мировых денег делает возможным перелив капитала между странами.

1.2. Виды денег. Основные этапы эволюции денег

Деньги в своем развитии выступали в двух видах: действительные деньги и знаки стоимости.

Действительные деньги – деньги, у которых номинальная стоимость (обозначенная на них стоимость) соответствует реальной, т. е. стоимости металла, из которого они изготовлены. При биметаллизме роль всеобщего эквивалента закреплялась за двумя благородными металлами (золотом и серебром). В конце XIX века биметаллизм уступил место монометаллизму – денежной системе, при которой один металл (золото или серебро) служил основой денежного обращения.

Запрет на хранение золота гражданам . (Goldverbot)

Золотое обращение просуществовало в мире до Первой мировой войны. Причины демонетизации золота:

1. Золотодобыча не поспевала за производством товаров.

2. Золотой стандарт в целом не стимулировал производство и товарооборот.

3. Золотые деньги не могли обслуживать мелкий по стоимости оборот.

4. Золотое обращение не обладало способностью быстро расширяться и сжиматься (эластичностью).

Знаки стоимости – деньги, номинальная стоимость которых выше реальной. К ним относятся:

– металлические знаки стоимости – мелкая монета, изготовленная из дешевых металлов;

– бумажные знаки стоимости – бумажные деньги и кредитные деньги.

Разменные монеты чеканятся казначейством из дешевых металлов. Реальная стоимость монет значительно ниже номинальной. Составляют незначительную долю наличности (2–3%).

Бумажные деньги (казначейские билеты) выпускаются государственным казначейством для покрытия бюджетного дефицита, не разменны на золото и наделены государством принудительным курсом. Разность между номинальной стоимостью выпущенных денег и стоимостью их выпуска образует эмиссионный доход казны. Изначально бумажные деньги выполняли 2 функции: средство обращения и средство платежа. В развитых странах казначейские билеты, как правило, не выпускаются.

Появление кредитных денег связано с функцией денег как средства платежа. Они прошли следующий путь развития: вексель, банкнота, чек, электронные деньги, кредитные карточки.

Вексель – письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок. Вексель характеризуется следующими особенностями:

– абстрактностью – отсутствием на документе информации о виде сделки;

– бесспорностью, означающей обязательную оплату векселя. Платежная гарантия еще более возрастает при акцепте векселя банком;

– обращаемостью, т. е. возможностью передачи векселя как платежного средства другим кредиторам, что создает возможность взаимного зачета вексельных обязательств. Использование векселей ограничено сферой оптовой торговли. Во-вторых, сальдо взаимных требований погашается наличными деньгами. В-третьих, в вексельное обращение вовлечен ограниченный круг лиц, уверенных в платежеспособности векселедателя и индоссантов.

Банкноты (банковские билеты) появились как форма банковского кредитования государства, были связаны с товарооборотом и обменивались на золото. В настоящее время материальное обеспечение банкнот в виде товаров или золота отсутствует. После отмены золотого стандарта различия между казначейскими билетами и банкнотами практически стерлись. По существу банкноты являются национальными деньгами на территории государства.

Чек – денежный документ установленной формы, содержащий безусловный приказ владельца счета в кредитном учреждении о выплате держателю чека указанной суммы.

Кредитные карточки выпускаются кредитными учреждениями на базе счета клиента в форме пластиковой карточки со встроенной микросхемой. Применяются в розничной торговле и сфере услуг (банковские, торговые, карточки для приобретения бензина и оплаты туризма и развлекательных мероприятий) как средство расчетов, а также позволяющее владельцу получить в банке краткосрочную ссуду.

Электронные деньги представляют собой систему, которая посредством передачи электронных сигналов без участия бумажных носителей осуществляет кредитные и платежные операции. Система платежей на электронной основе представляет собой переход на качественно новую ступень эволюции денежного хозяйства.

В РФ видами денег, являющимися законными платежными средствами, являются банковские билеты (банкноты) и металлическая монета. Они обеспечиваются активами ЦБ РФ.

1.3. Формы эмиссии денег. Влияние денежной эмиссии на инфляцию цены

Эмиссия – выпуск денег в оборот, который приводит к общему увеличению денежной массы в обращении (денежная масса – совокупность наличных и безналичных денег-средств на счетах, во вкладах, сертификатов, облигаций). Эмиссия бывает наличная и безналичная (4/5).

Эмиссионные операции (по выпуску и изъятию денег из обращения) во всем мире могут осуществлять: 1) центральный банк, пользующийся монопольным правом выпуска банковских билетов (банкнот), которые составляют подавляющую часть налично-денежного обращения;

2) казначейство (министерство финансов или другой аналогичный исполнительный орган), выпускающее бумажные денежные знаки (казначейские билеты) и монеты, изготовленные из дешевых видов металла.

В РФ исключительное право выпуска наличных денег, организации и изъятия их из обращения принадлежит ЦБ РФ.

Эмиссия банкнот (наличных денег) связана с кассовым обслуживанием сферы производства и сферы обслуживания: коммерческих банков, государственного бюджета, государственного долга, когда необходимо увеличение кассового резерва наличных денег. Эмиссия банкнот осуществляется центральным банком страны в процессе кредитования коммерческих банков, государства, в процессе операций, связанных с покупкой иностранной валюты и государственных ценных бумаг. Бумажные и кредитные деньги выпускаются в качестве банковских билетов, поэтому нет четкой грани между ними.

В экономически развитых странах 95 % всего денежного оборота составляют безналичные расчеты. Поэтому и увеличение денежной массы в обращении происходит главным образом не за счет эмиссии банкнот (наличных денег), а благодаря депозитно-чековой эмиссии. Она означает увеличение депозитов на счетах клиентов и соответственно массы чеков, обслуживающих платежный оборот. Депозитно-чековая эмиссия в России осуществляется в процессе кредитования Центральным банком России коммерческих банков.

Государство, постоянно испытывающее недостаток средств, увеличивает выпуск бумажных денег без учета товарного и платежного оборота. Экономическая природа бумажных денег исключает возможность устойчивости бумажно-денежного обращения, так как их выпуск не регулируется потребностями товарооборота, и механизм автоматического изъятия излишка бумажных денег из обращения отсутствует.

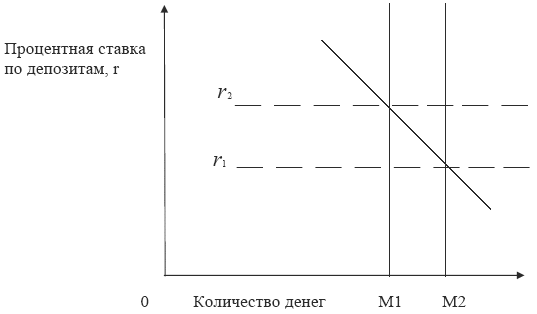

В результате бумажные деньги, застрявшие в обращении независимо от товарооборота, переполняют каналы обращения и обесцениваются. Эмиссия без учета реальной стоимости произведенных товаров и оказанных услуг в стране неизбежно вызывает их излишек и приводит к обесценению денежной единицы (рис. 1). Главное условие стабильности денежной единицы – соответствие потребности экономики в деньгах фактическому поступлению их в наличный и безналичный оборот.

Рис. 1 Влияние денежной эмиссии на инфляцию цены

Из рисунка видно, что увеличение предложения денег в экономике приводит к снижению процентной ставки по депозитам. Данная ситуация характерна в настоящее время для российской экономики. Кривая спроса на деньги имеет отрицательный наклон, отражающий склонность людей увеличивать запасы наличных денег при снижении процентной ставки.

Источник: www.xliby.ru

Центральный банк

Центральный банк — государственное кредитное учреждение, наделенное функциями эмиссии денег и регулирования всей кредитно-банковской системы.

Центральный банк — основное звено национальной кредитно-банковской системы.

Главная функция центрального банка — эмиссия национальных денег и обеспечение устойчивости их покупательной способности.

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы России;

- обеспечение эффективного и бесперебойного функционирования платежной системы.

- Банк России является юридическим лицом.

- Функционирует на основе принципа независимости, т.е. не входит в структуру федеральных органов государственной власти.

- ЦБ РФ — особый институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения.

- Уставный капитал и иное имущество Банка России являются федеральной собственностью.

- Банк России обладает финансовой независимостью, т.е. осуществляет свои расходы за счет собственных доходов и не регистрируется в налоговых органах.

- Государство не отвечает по обязательствам Банка России, а Банк России — по обязательствам государства, если они не приняли на себя таких обязательств.

- Банк России подотчетен Государственной Думе Федерального Собрания РФ. Органы власти всех уровней не имеют права вмешиваться в деятельность ЦБ РФ.

Функции центрального банка

Центральный банк РФ — это главный банк страны, наделенный особыми полномочиями, в первую очередь, эмиссии национальных денежных знаков и регулирования всей кредитно-банковской системы. Центральный банк — всегда государственное учреждение, наделенное монопольным правом эмиссии банкнот.

Основные функции центрального банка:

1. Эмиссия денег состоит в том, что центральный банк осуществляет монопольное право выпуска неразменных кредитных денег.

2. Осуществление национальной денежно-кредитной политики (рис. 1).

Рис. 1. Денежно-кредитная политика центрального банка

Денежно-кредитная политика центрального банка осуществляется методами либо кредитной экспансии, либо кредитной рестрикции.

5. Банкир правительства — в этой функции на центральный банк возложено кассовое обслуживание государственного бюджета и государственного долга. Будучи банкиром правительства, центральный банк хранит на своих счетах средства госбюджета и госзаймов.

4. Банк банков. Поскольку центральный банк не работает с физическими лицами и хозяйственными структурами, то звеном-посредником выступают коммерческие банки и специализированные кредитно-финансовые институты. Центральный банк осуществляет руководство и контроль над всей кредитно-финансовой системой.

Центральный банк устанавливает обязательные нормы резервов для коммерческих банков, выступает для последних кредитором последней инстанции. Кроме того, центральный банк осуществляет переучет векселей коммерческих банков.

5. Хранение золотого и валютного запаса страны.

6. Денежно-кредитное регулирование экономики.

Основные методы:

- изменение ставки учетного процента (учетная политика);

- пересмотр норм обязательных резервов (резервная политика);

- операции с валютой на открытом рынке (для поддержания курса национальной валюты);

- рефинансирование национальной кредитной системы.

- денежная эмиссия — выпуск в обращение национальных денежных знаков;

- хранение государственных золото-валютных резервов;

- ведение счетов правительства;

- хранение резервного фонда других кредитно-финансовых организаций;

- кредитование коммерческих банков;

- контроль за деятельностью кредитно-финансовых организаций;

- кредитно-денежное регулирование экономики.

Центральный банк РФ, структура, правовое положение

Центральный банк России — главный банк страны. Его статус регулируется Конституцией РФ, федеральным законом № 86-ФЗ от 10 июля 2002 г. «О Центральном банке РФ (Банке России)», федеральным законом от 2 декабря 1990 г. «О банках и банковской деятельности» и другими федеральными законами.

Функции и полномочия, предусмотренные Конституцией Российской Федерации и федеральным законом «О Центральном банке Российской Федерации (Банке России)», Банк России осуществляет независимо от других федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления.

Банк России является юридическим лицом. Банк России имеет печать с изображением Государственного герба Российской Федерации и со своим наименованием. Уставный капитал и иное имущество Банка России являются федеральной собственностью.

Государство не отвечает по обязательствам Банка России, а Банк России — по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами.

Банк России осуществляет свои расходы за счет собственных доходов.

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение эффективного и бесперебойного функционирования платежной системы.

Получение прибыли не является целью деятельности Банка России.

Центральный банк осуществляет денежную эмиссию, организует обращение денег и изъятие их из обращения, издает нормативные акты по вопросам порядка ведения кассовых операций, правил перевозки, хранения и инкассации наличных денег, управляет денежным обращением экономическими методами.

Взаимоотношения Центрального банка с коммерческими банками и другими кредитными учреждениями определены действующими законами. С одной стороны, Банк России наделен широкими властными полномочиями по управлению денежно-кредитной системой страны, а с другой — он юридическое лицо, вступающее в определенные гражданско-правовые отношения с кредитными организациями. Таким образом, Банк России имеет двойственную правовую природу. Одновременно он — орган государственного управления специальной компетенции и юридическое лицо, осуществляющее хозяйственную деятельность.

Источник: www.grandars.ru

Где хранятся золотовалютные резервы России?

Золотой запас нашей страны — это гарантия финансовых потоков государства и нужд в крайних ситуациях.

Исторический опус золотого запаса нашей страны стоит начать с того периода, когда она была Великой Российской империей.

Так в 1914 году наш золотой запас составлял практически 1500 тонн, и являлся одним из самых крупных во всем мире. Но начавшаяся первая мировая война значительно уменьшила его, и большая его часть была перемещена в другие страны.

Начало эпохи СССР, а именно на период 1928 года золотой резерв страны был равен 150 тоннам золота.

При правлении Иосифа Сталина золотой запас был увеличен в разы, и уже в 1941 году он был равен 2800 тоннам. Вторая мировая война повлияла на его размер, однако Сталинское правление работало на его стабилизацию и увеличение. Это было успешно осуществлено, об этом свидетельствует его показатель на 1953 год — 2500 тонн.

Дальнейшие периоды никаким образом не закрепили данный результат, но и всячески снижали его. И 1991 год был ознаменован наследием СССР в размере 280 тонн золота.

По данным от начала 2015 года данный показатель равен практически 1300 тонн золота, это прогрессивное увеличение, однако до Сталинского периода ему далеко.

Золото как гарант стабильности экономики

Золотой запас страны можно смело назвать той опорой, которая не позволит экономике страны рухнуть в самой непредвиденной ситуации. Чем выше показатель золотого запаса, тем больше шансов у страны не просто плыть по течению, а развиваться.

Экономика нашей страны подвержена влиянию мировых цен на нефтепродукты и нынешнему санкционному давлению со стороны Европейского союза и США. И без золотого запаса это давление было бы не возможно пережить и бороться с ним, стремясь к развитию.

Стоит помнить что стоимостное выражение валюты страны выступает фундаментом всей ее экономики. А вот статусное положение страны в мире напрямую связано с количественным показателем золотых запасов страны. На каждую купюру, которое выпустило государство, должно быть обеспечено золотым запасом, во избежание девальвационных рисков в будущем.

Важно! Сейчас большинство валют мира обеспечиваются валютой США, которая имеет золотое обеспечение не выше 1%. Что говорит о ненадежности такой валюты.

Функции золотовалютного запаса:

- осуществление финансирования в случая наличия дефицита баланса страны;

- осуществление расчетов по международным счетам, особенно по выплате государственных долговых обязательств;

- выполнение валютной инвертации при регулировании политики по стабилизации курса валют;

- обеспечение ликвидного запаса;

- получение прибыли.

Наличие прочного золотовалютного запаса позволяет погашать государственный внешний долг и производить выплаты бюджетной сферы, несмотря на сложность ситуации. С их помощь Центральный банк старны контролирует курс валют и ведет политику по его стабилизации и снижению.

Не стоит снимать со счетов, тот факт что золотовалютный резерв — это основа денежного оборота на внутреннем рынке страны. И его размер должен быть в разы выше чем долговые обязательства страны и общей объем государственной валюты.

Роль золотого резерва сегодня

Современность изменила назначение золотого запаса, однако это не повлияло на задачи, которые он должен выполнять:

- правительства стран используют золотые резервы страны для покупки иностранных валют, в основном только в критических ситуациях;

- залоговая функция, при оформлении государственных займов или осуществлении крупных закупок товаров, в которых остро нуждается государство;

- золото — это базис на котором стоит экономика страны.

Кризисам подвержены все экономики всех старн мира, и увеличение золотого запаса страны это приобретённая функция, возложенная на правительство каждой старны. Поэтому ежегодно создаются и внедряются целые комплексы мер, направленных на увеличение данного резерва.

Что такое золотовалютные резервы?

Согласно общепринятой формулировке, золотовалютным резервом страны принято считать все официальные запасы золота и иностранных валют на счетах Центрального банка и казначейства. Не нужно считать, что банкноты и золотые слитки лежат в самом секретном тайнике, они работают и вложены в самые различные активы, таким преумножая себя.

Активы в которые вложены золотовалютные резервы:

- непосредственно золото;

- активы и резервы МВФ;

- иностранные валюты;

- ценные бумаги разных типов;

- депозитные вклады;

- сделки РЕПО и подобное.

За счет чего происходит рост золотого запаса?

Это зависит от следующих факторов:

- уровня добычи данного драгоценного метала на территории нашей Родины;

- уровня экспорта товаров заграницу;

- уровня международных займов;

- уровня золотого лома. Который сдает население и банковская сфера ведет куплю-продажу.

А вот ценовая стоимость золота зависит от спроса и предложения на рыночных торгах. Которые могут носить местный и международный характер. Данные показатели имеют свои взлеты и падения, а также полосы стабильности.

В нынешнее время наблюдается повышенный спрос на данный метал. Что, в свою очередь, стимулирует развитие добычи метала в старне. А благодаря внедрению современных технологий в золотодобывающий процесс — идет повышение уровня добычи по всей стране.

Уровень золотого запаса России в наши дни равен 1300 тонн, и имеет тенденцию роста. Пусть сейчас данный темп замедлился из-за санкционных решений западных правителей, но он не остановился и не пошел на уменьшение. Будем надеяться, что мы застанем уровень золотого запаса нашей страны на уровне сталинского правления.

Зачем нужен стране резерв золота?

Если смотреть в раннюю историю, то любая валюта любого государства была ценна только на его территории. Как же быть при расчетах с другими странами? Для этого расчеты проводились именно в золоте, т.к. его ценность и востребованность пройдена через века. Данная расчётная единица ценилась и принималась в любом уголке мира.

После смены золотых монет банкнотами, встал вопрос о золотом резерве, который должен был быть равен всем денежным средствам находящимся в обороте. Это было золотое правило для всех. Однако сейчас оно не соблюдается, и лучший пример этому — американский доллар США.

Резюмируя — для стабильности всей экономики, быстрого и своевременного реагирования на сложные для страны ситуации и развития экономических показателей и их неукоснительного роста.

Где хранится золотой запас России?

23 золотовалютных резервов России хранятся в центральном хранилище Центробанка. Хранение золотого запаса страны идет в слитках вес которых равен 10 килограмм с пробой 999. Также имеют место слитки в весовом формате от 100 грамм до 1 килограмма. На территории Центрального хранилища расположены порядка 6000 коробов с золотыми слитками.

Стоит отметить и территорию самого хранилища, она равна 17 тысячам квадратных метров и расположена в сердце нашей страны. Данное сооружение было возведено в сороковых годах. И сейчас относится к активам Центрального банка России. Хранилище защищено многоуровневыми системами безопасности, так несанкционированный доступ в него из вне невозможен. В крайнем случае, так утверждают его работники.

Основные валютные средства расположены на банковских счета, но имеются и банкнотные резервы, которые хранят в специальных коробах, выполненных из дерева и пластика. Ежегодно происходит процедура по замене старых банкнот на новые.

Рейтинг стран по золотовалютным резервам

По состоянию на январь 2018 года наша страна занимает шестое место в мире по золотовалютному запасу. Нас опережают Китай, Франция, Италия, Германия и США.

Последние три занимают тройку лидеров по принципу — первое место США и данный показатель равен 72,6% от всех запасов страны, за ней Германия с показателем — 67,8% и замыкает тройку Италия — 66,6%.

Процентное соотношение выражает количество золота, которое находится в хранилищах государств. Но не стоит и забыть о том, которое находится в различных структурах и у населения.

Однако в нынешней сложной как политической так и экономической ситуации, в которой оказался ряд европейских стран, ситуация может изменится уже к лету следующего года.

Поток беженцев хлынувший в страны Европы может дестабилизировать экономики стран, настроения население, которое может быть выражено в кардинальной смене власти, а также изменении их политического курса и сближение с РФ.

Источник: forex365.ru