О нюансах биржевой торговли золотом в США и Европе, роли ЦБ РФ в этом бизнесе, о возможных объемах рынка инвестиций ETF-фондов в России, а также почему основным драйвером на сырьевых рынках текущего года был COVID-19 рассказал Вестнику Золотопромышленника руководитель глобального управления операций на товарно-сырьевых рынках ВТБ Капитал Атанас Джумалиев.

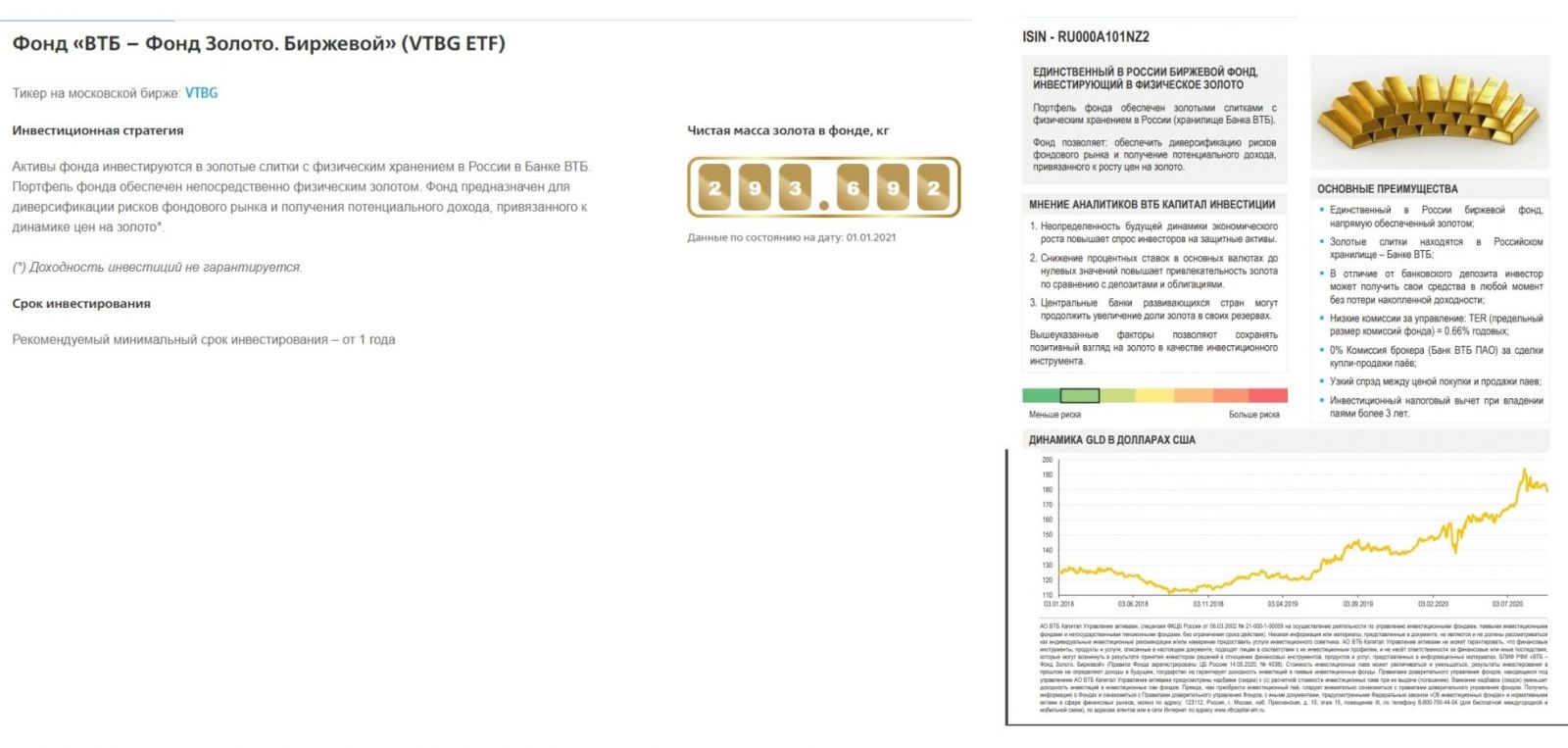

— Атанас, 9 ноября банк ВТБ впервые поставил физическое золото фонду «ВТБ — Фонд Золото. Биржевой». Это пока единственный в России биржевой фонд, инвестирующий в физическое золото и обеспеченный золотыми слитками из хранилищ банка ВТБ.- Торги паями «ВТБ — Фонд Золото. Биржевой» на Московской бирже были запущены еще в июне, и сначала его базовым активом был ETF SPDR Gold Shares.

Теперь активы паевого фонда ВТБ будут инвестированы в слитки.

Наш фонд позволяет широкому кругу инвесторов вкладывать средства напрямую в физическое золото, которое хранится у нас в России — в банке ВТБ, а не в международные ETF, хранящие золото за границей. При этом, отсутствует НДС как при покупке, так и при дальнейшей продаже слитков золота из «ВТБ — Фонд Золото».

VTBG — новый ETF на золото от ВТБ. Сравнение с FXGD — Дмитрий Черёмушкин

Сегодня, в условиях растущего интереса инвесторов на защитные активы, вложения в биржевые фонды, обеспеченные реальным золотом, становятся все более популярными, и мы уверены, что фонд будет востребованным инструментом у российских инвесторов.

— Как вы можете оценить объем этого российского рынка?- В теории, управляющие компании обычно рекомендуют хранить примерно 5% сбережений в драгоценных металлах, исходя из этого, объемы этого рынка в России могли бы достигнуть примерно 5% депозитной базы физических лиц, которые вкладывают в управляющие компании.

Главный недостаток вложений в физическое золото в России — это 20% НДС, которые розничные инвесторы должны платить при покупке драгоценного металла, что делает такие вложения неэффективными. Именно поэтому мы запустили продукт в виде паевого фонда, и теперь инвесторам стало выгодно покупать тоже самое физическое золото, потому что эти фонды не облагаются НДС. Это очень эффективный, ликвидный инструмент, который обладает всеми преимуществами вложений в золото как защитный актив, а также позволяет в любой момент продать паи и получить свои средства без потери накопленной доходности.

Кроме того, физическое золото можно покупать только в слитках, что может быть достаточно дорого и неудобно для розничных инвесторов, а наш биржевой фонд обладает низким порогом входа, инвестировать в него можно в рублях (на данный момент цена пая порядка 1 рубля) или долларах (от 1 доллара).

— На какие объемы вы с этим фондом рассчитываете в России?- Этот рынок только начинает развиваться, но в перспективе я думаю, что он будет измеряться миллиардами. Ожидаю, что со временем рынок инвестиций ETF-фондов превысит 50-100 миллиардов рублей.

— А какое золото там будет оборачиваться, в основном российское?- Конечно, Россия второй производитель золота в мире и Банк ВТБ является крупнейшим в России трейдером по обороту драгоценных металлов. Мы закупаем золото и храним его здесь.

Импорт золота в Россию облагается пошлиной, что делает эти операции неэффективными, поэтому золото, которое мы предлагаем инвесторам на территории нашей страны — российское.

— С начала года весь мир борется с пандемией COVID-19, как ваш бизнес это почувствовал?- Во время пандемии многие международные центробанки смягчили денежно-кредитную политику. Денежная масса в Европе и Америке растет, эти валюты ничем не обеспечены, поэтому инвесторы ищут надежные активы для вложений в качестве альтернативы валютным сбережениям. Золото исторически является одним из таких ключевых активов, поэтому мы увидели существенный рост его стоимости, связанный именно со спросом со стороны институциональных и физических инвесторов, спровоцированный отрицательными реальными ставками экономик западных стран.

Что касается функционирования рынка физических драгоценных металлов, то в первую очередь, в начале пандемии глобально нарушились логистические цепочки. Золото во всем мире перевозится преимущественно на самолетах и, в основном, на регулярных рейсах. Соответственно, отмена многих рейсов и остановка авиасообщения между странами нарушила сложившиеся транспортные каналы. Если мы говорим о российском рынке, то, к счастью, регулярные перевозки с аффинажных заводов, а это в первую очередь Красноярск-Москва, достаточно быстро восстановились.

Основной проблемой было экспортное направление — партии отправляются в основном в Лондон. Рейсов просто не было, а если и удавалось их найти, их постоянно переносили или отменяли. Ситуация несколько нормализовалась, когда удалось начать отправлять золото на экспорт чартерными рейсами. Что касается российских аффинажных заводов, то, к счастью, они не закрывались на карантин, и это позволило избежать существенных перебоев в поставках и расчетах с недропользователями на российском рынке.

— С апреля 2020 года Центральный банк РФ перестал закупать золото в государственные резервы, как это решение ЦБ повлияло на ваш бизнес?- Мы видим, как многие центробанки уменьшили объемы закупок, а некоторые из них даже продают золото, чтобы покрыть свои расходы. То, что происходит в России соответствует мировым тенденциям.

ВТБ — глобальный банк, и мы работаем на всех мировых рынках. Для нас Центробанк РФ является важным партнером в течение многих лет, но мы также работаем со многими другими клиентами. Если раньше мы продавали большие объемы золота ЦБ РФ, то теперь основной рынок экспортный.

Уход ЦБ с рынка драгоценных металлов не был неожиданным для нас. Банк России еще в начале 2019 начал менять ценовую политику закупки слитков, доведя уровень дисконта при их покупке до 0,12% в конце года. Более того, постепенно снижались и объемы закупаемого золота. До введения политики закупки физического золота с дисконтом к цене слитки в России торговались с премией относительно международных рынков, что проецировалось в ценообразовании по покупке слитков у недропользователей. В связи с этим переход на экспортный канал продаж слитков золота был ожидаемый.

Рынок золота в целом один из самых ликвидных в мире. Дневной торговый оборот по различным инструментам (по разным оценкам) превышает 200 млрд долларов. На этом фоне доля российского ежегодного производства золота в 360 тонн — около 20 млрд долларов, не такая большая, поэтому банк ВТБ не испытывает проблем с реализацией российского золота на мировых рынках.

Наша задача — развивать собственную эффективную сеть покупки и продажи металлов, обеспечивая высокую ликвидность для наших клиентов. Мы постоянно работаем над тем, чтобы находить и развивать новые каналы продаж золота, и запуск нашего биржевого фонда совместно с УК ВТБ Капитал Инвестиции, — один из таких элементов нашей работы.

— Три года назад вы говорили, что ваша доля на российском рынке около 30% с объемами порядка 100 тонн золота в год. Ваш банк по-прежнему занимает эти позиции в России?- Мы по-прежнему остаемся лидером на российском рынке. В последние годы в связи с ростом объемов производства он существенно вырос. И мы, как банк, в этом тоже участвовали путем кредитования новых проектов у ключевых производителей золота в России.

Россия в 2019 году обогнала Австралию по объемам производства золота, оно уже превышает 360 тонн, и по нашим ожиданиям в 2020 году оно будет еще больше. Мы стараемся расти вместе с российским рынком, но для нас главное — это эффективность наших операций, а не только рыночная доля.

— Кто из российских производителей вам поставляет золото?- Мы не раскрываем имена партнеров, с которыми работаем, но, если говорить об объемах, мы покупаем у производителей такое количество золота, которое позволяет полностью удовлетворить спрос со стороны наших клиентов.

— Сколько золота в этом году закупите у российских производителей?- Мы ожидаем объемы сопоставимые с прошлыми годами и сохранение общей доли рынка около 30%

— Раньше вы говорили, что для своих операций за рубежом покупаете золото в Цюрихе, в Дубае. Теперь, когда ЦБ ушёл с рынка, в ваших операциях стало больше российского золота, вы продолжаете закупать иностранное золото?- Да, мы также продолжаем закупать иностранное золото. Мы покупаем его у аффинажных заводов или на биржах в других странах, а продаём или снова через биржу, или напрямую покупателям на внешних рынках. Чаще всего покупателями выступают другие банки, но это также могут быть фонды или корпоративные клиенты.

В этом году объемы наших биржевых операций существенно увеличились. Как я уже говорил, мы нацелены на обеспечение эффективности наших операций и поддержание ликвидности для наших клиентов, а главное условие эффективности — это как раз широкий доступ к ликвидности на всех мировых рынках. В отличие от многих других банков мы торгуем не только на российском рынке, но и в Лондоне, Швейцарии, Дубае, Индии, в Китае на Шанхайской бирже, а также на Comex в Нью-Йорке, где мы проводили очень существенные объемы в этом году.

— Можете сказать, какие обороты у вас были в Америке?- Мы нацелены не на объемы торгов физическим золотом, у нас гораздо более сложные и глобальные операции.

Например, на рынках США и Европы есть некий нюанс — в США не поставляются стандартные слитки весом 350-400 тройских унций (от 11 до 13,3 кг), там нужны мерные килограммовые слитки. Когда наступила пандемия, ВТБ был одним из немногих глобальных банков с необходимыми запасами золота, доступом на американскую биржу и возможностью переплавить эти слитки из стандартных в килограммовые. Благодаря партнерству с заводами в России, Турции и других странах, мы умудрились быстро переплавить слитки и отправить их на американскую биржу, где тогда на них был огромный спрос.

— В Турции, почему не в Швейцарии?- В Швейцарии мы не могли на тот момент воспользоваться услугами переплавки, так как в связи с введенными из-за пандемии ограничениями все заводы там были закрыты. В частности, из-за этого мы и наблюдали такой ажиотажный спрос на физическое золото в Нью-Йорке.

Рост спроса со стороны США и Лондона в этом году был просто огромный.

— А на других рынках?- Я бы сказал, что в этом году мы видим некоторое снижение интереса к золоту со стороны Китая, поэтому наши объемы торгов в Азии в этом году ниже, но они были полностью компенсированы ростом спроса со стороны американского рынка.

— Как вы думаете, почему Китай перестал покупать золото в государственные резервы?- Со стороны Китая в этом году мы увидели огромнейший рост закупок других товарных продуктов, включая сою, кукурузы, базовых металлов — медь и алюминий, а также относительно большой рост закупок нефти. Я думаю, это связано с тем, что некоторые из этих товарных продуктов значительно подешевели и это спровоцировало интерес к увеличению их запасов.

— Во сколько ваши объемы торгов с Китаем снизились?- В этом году мы не экспортировали золото из России в Китай.

— А из Китая?- Как правило, если физическое золото поступает в Китай, оно остается внутри страны. Несмотря на фактическое отсутствие экспорта слитков драгоценных металлов в Китай могу отметить, что мы на данном рынке развиваемся и видим перспективы для себя связанные в первую очередь с биржевой торговлей.

— А с Индией как у вас развиваются отношения?- В этом году Индия также значительно сократила покупки золота и серебра по тем же причинам, что и Китай, — рост стоимости металла и влияние пандемии. Как вы знаете, в Индии колоссальный спрос на ювелирные изделия и это огромный рынок с растущим населением. Я в целом уверен, что мы увидим возобновление роста спроса и новые возможности для бизнеса.

Очень важно отметить, что если в последние годы мы рассчитывали на спрос со стороны центральных банков и таких развивающихся рынков, как Индия и Китай, то сейчас видим, что золото становится ключевым активом для инвестиционных портфелей западных стран. Ставки на депозиты существенно упали, где-то они стали нулевыми, поэтому золото становится отличным эквивалентом многих валютных вложений, и я предполагаю, что эта тенденция сохранится.

Также мы уверены, что увидим рост вложений в золото физических лиц в России, и это тоже один из ключевых элементов развития нашего бизнеса.

— Какую долю в вашем бизнесе занимают другие драгоценные металлы?- Другие металлы менее ликвидны, и соответственно их объемы меньше, но они тоже присутствуют в нашем портфолио. Мы продолжаем торговать и палладием, и платиной, и серебром, но по объему эти рынки в разы меньше, чем рынок золота.

— А общие объемы сырьевого рынка в целом выросли за этот год?- Да, в этом году наши обороты в целом заметно выросли. Кризис и волатильность стимулируют спрос и предложение. Огромное количество банков перестало кредитовать трейдеров из-за роста количества мошеннических операций. В связи с этим мы видим некую консолидацию рынка, и нам это играет на руку, потому что мы выступаем в двойной роли — как физические трейдеры, и как банк с финансовыми возможностями для того, чтобы завоевать новые рынки и увеличить присутствие в других секторах.

Например, в этом году торговля базовыми металлами показала очень большой рост, обороты увеличились практически в пять раз по сравнению с прошлым годом, и мы начали более активно присутствовать не только на европейском рынке, но также и на Ближнем Востоке, и в Азии. По моим оценкам, в 2020 году выручка бизнеса с физическим золотом и драгоценными металлами выросла в три раза. Основным драйвером была рыночная волатильность, вызванная пандемией COVID-19.

Источник: goldenfront.ru

Биржевые ПИФы ВТБ: плюсы и минусы фондов, отзывы

Привет, друзья. Инвестиционные фонды являются популярным биржевым инструментом, главным достоинством которого являются низкие риски за счет грамотной диверсификации, а также доступный порог входа.

Сегодня мы рассмотрим биржевые фонды ВТБ — отзывы о них, примеры, а также плюсы и минусы.

Доступные инструменты

Немного напомню, что паевой инвестиционный фонд позволяет доверить свои денежные средства управляющей компании, которая направляет их на покупку ценных бумаг.

Профессиональные управляющие сами выбирают лучшие, по их мнению, активы или повторяют состав какого-нибудь индекса, например, Мосбиржи или SP 500, наиболее точно повторяющий индекс SP 500, но следует БПИФ не за ним самим, а за ETF ISHARES CORE Shttps://investbro.ru/otzyv-na-birzhevye-fondy-vtb/» target=»_blank»]investbro.ru[/mask_link]

Особенности приобретения золота через «ВТБ Мои инвестиции»

В периоды кризисов и неопределенной ситуации в экономике особую популярность приобретает вложение денег в драгоценные металлы. Всем желающим сохранить и приумножить свой капитал будет полезно узнать, как купить золото через ВТБ Инвестиции.

Особенности Фонда ВТБ

Банк ВТБ — один из крупнейших российских брокеров. Клиентам доступен обширный выбор отечественных и зарубежных акций, облигаций, ETF.

Брокер располагает несколькими видами собственных биржевых паевых инвестиционных фондов (БПИФ):

- ВТБ — Фонд Акций американских компаний — VTBA;

- ВТБ — Корпоративные российские еврооблигации смарт бета — VTBU;

- ВТБ — Фонд Американский корпоративный долг — VTBH;

- ВТБ — Индекс МосБиржи — VTBX;

- ВТБ — Ликвидность — VTBM;

- ВТБ — Российские корпоративные облигации смарт бета — VTBB;

- ВТБ — Еврооблигации в евро смарт бета — VTBY;

- ВТБ — Фонд Золото. Биржевой — VTBG;

- ВТБ — Фонд Акций развивающихся стран — VTBE.

Присутствие в портфеле золота повышает надежность и расширяет диверсификацию. БПИФ представляет собой российский аналог зарубежного инструмента ETF. Особенность VTBG — обеспечение активов физическим золотом. Слитки хранятся в России в Банке ВТБ.

Это отличает данный БПИФ от другого популярного биржевого инструмента — фонда от компании Finex FXGD, который не имеет обеспечения в виде драгметалла. Другое важное достоинство VTBG — отсутствие комиссий за покупку и продажу паев в случае, если инвестор совершает сделки непосредственно через брокера ВТБ.

Основные способы заработать на золоте

Существует несколько инструментов для инвестирования в золото. Они отличаются доходностью, уровнем риска и ликвидностью.

Обезличенный металлический счет

ОМС напоминает банковский вклад, привязанный к курсу драгоценного металла. Его доходность следует за биржевой стоимостью золота. Инвестор приобретает за деньги некоторое количество драгметалла в виртуальном виде. Физическим золотом ОМС не обеспечиваются. На счете клиента при этом отражаются количество металла и его текущая стоимость согласно внутреннему курсу банка.

.jpg)

Такой инструмент, как ОМС, предлагают многие российские банки. Помимо золота, инвестировать можно в другие металлы — серебро, палладий, платину.

Покупка металла на ОМС не облагается НДС. Инвесторам не нужно тратить деньги на обеспечение надежного хранения золотых слитков и монет. Инструмент обладает высокой ликвидностью. На ОМС распространяется льгота на долгосрочное владение, с помощью которой инвестор, продержавший металл на счете не менее 3 лет, освобождается от уплаты НДФЛ при его продаже.

Среди недостатков этого способа необходимо отметить большой спред между ценой покупки и ценой продажи металла. ОМС относят к внебиржевым инструментам, поэтому все операции совершаются только через банк-эмитент. Не распространяются на металлические счета и гарантии со стороны Агентства по страхованию вкладов. Поэтому в случае банкротства организации, клиенты могут потерять свои инвестированные в металлы средства.

ETF

Exchange Traded Fund — популярный инструмент для долгосрочного инвестирования. Он представляет собой индексный фонд, который отслеживает динамику цен на акции, облигации и драгоценные металлы. Инвесторы могут приобретать и продавать паи на фондовом рынке через брокера.

На Московской и Санкт-Петербургской биржах предлагается несколько ETF на золото:

- FXGD от ирландской компании Finex;

- VTBG от ВТБ;

- TGLD от ООО «Тинькофф Капитал».

Между ними есть различия в стоимости пая, способе репликации актива и размере комиссии за управление. Индексные фонды обладают высокой ликвидностью. Паи можно быстро продавать и покупать с помощью мобильного приложения. Все операции совершаются в онлайн-режиме.

Инструмент подойдет для инвесторов, не обладающих большим капиталом. Стоимость 1 пая фонда TGLD составляет всего $0,08. Комиссия за управление у различных ETF, доступных рядовому инвестору на Московской и Санкт-Петербургской биржах, составляет от 0,45% до 0,74% в год и включена в цену актива.

Покупка акций золотодобывающих компаний

Инвестиции в ценные бумаги золотодобывающих компаний — отличный вариант для приумножения собственного капитала. На динамику их стоимости влияют как изменение цены на мировом рынке на драгоценные металлы, так и эффективность бизнес-модели предприятия.

Инвесторам доступны акции крупнейших российских золотодобытчиков:

- «Полюс»;

- «Полиметалл»;

- «Селигдар»;

- «Лензолото»;

- «Петропавловск».

Золото традиционно выступает в роли защитного актива во времена кризисов. Ценные бумаги компаний демонстрировали впечатляющий рост котировок в течение большей части 2020 г. На увеличение стоимости оказала влияние глобальная пандемия COVID-19, спровоцировавшая уход инвесторов от рискованных вложений.

Инвестиции в акции золотодобытчиков обладают важным преимуществом перед другими вариантами вложений в драгметаллы. Держатели ценных бумаг могут заработать как на росте курсовой стоимости активов, так и за счет получения части прибыли, распределенной между акционерами в виде дивидендов.

К рискам вложений в акции золотодобытчиков можно отнести:

- риск падения прибыли компаний за счет неэффективного менеджмента;

- истощение основных месторождений;

- падение цены на драгметаллы на мировом рынке при стабилизации ситуации в экономике.

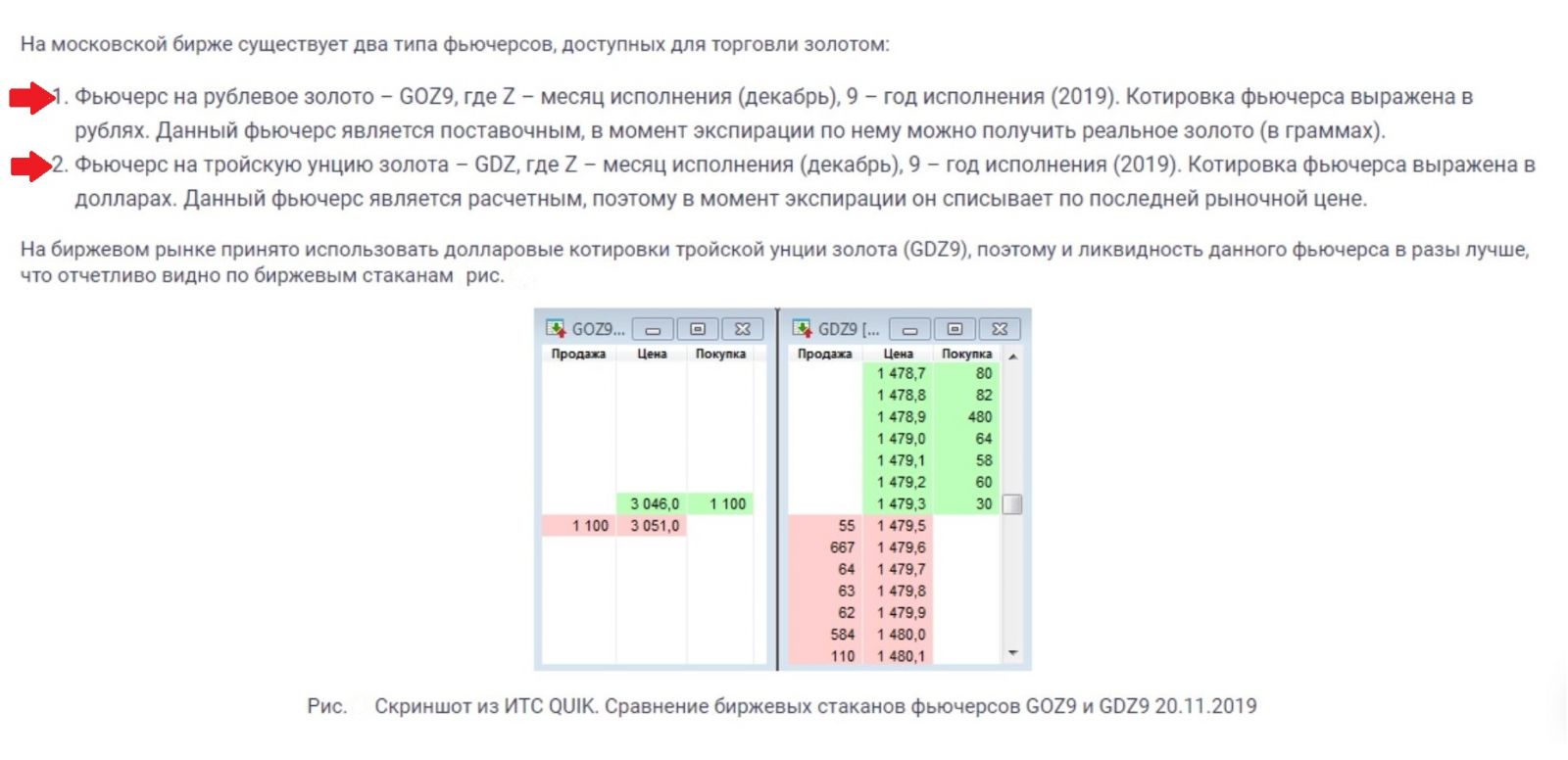

Фьючерсы

На фондовом рынке под ними понимают контракты на продажу или покупку какого-либо актива в будущем по установленной цене. Чаще этот инструмент используется не для долгосрочных инвестиций, а для спекулятивных сделок.

Биржевой курс фьючерсов на золото повторяет динамику стоимости металла на рынке. Доход можно получить за счет разницы между ценой покупки и ценой продажи контракта.

Фьючерсы имеют несколько важных параметров:

- дату экспирации;

- тип контракта — поставочный или расчетный;

- шаг цены;

- объем контракта;

- гарантийное обеспечение — средства, которые должен внести трейдер для оформления фьючерсного контракта.

Инструмент отличается хорошей ликвидностью и высокой потенциальной доходностью. Комиссии и издержки на заключение контрактов незначительны. Спреды между ценой покупки и ценой продажи минимальны. Главный недостаток фьючерсов — высокий риск. Инструмент отличается большой волатильностью и может принести немалые убытки трейдеру.

Нюансы приобретения золота через «ВТБ Мои инвестиции»: алгоритм действий

Чтобы сделать это, удобно воспользоваться следующим порядком действий:

- Открыть брокерский счет.

- Установить на смартфон приложение «ВТБ Мои инвестиции».

- Перевести деньги на брокерский счет.

- Найти в приложении фонд на золото с тикером VTBG.

- Указать нужное количество паев, выбрать тип цены (рыночная» или «лимитная»).

- Совершить сделку, нажав на кнопку «Купить».

Инвестирование в драгметаллы через брокера ВТБ не отличается от приобретения других активов на фондовом рынке. Аналогично осуществляются сделки и с иными ETF на золото — фондами от Finex и Tinkoff.

Источник: monest.ru