Ак Барс Банк представил уникальную карту, где процент на остаток и кешбэк начисляются золотом. В нынешнее сложное время, когда мировые валюты, акции и сырье стремительно теряют в цене, благородный металл продолжает дорожать. Чем не одна из возможностей сберечь пусть небольшие, но все же реальные деньги?

Must Have для любой карты

Процент на остаток и кешбэк — это то, без чего невозможно представить себе современную банковскую карту. Клиенту должно быть интересно как расходовать средства по ней, так и держать деньги на счете.

Процент на остаток, который сейчас предлагают банки по своим картам, в среднем составляет 3—5% годовых. Это несколько меньше, чем по срочному вкладу, однако удобство в том, что деньгами можно пользоваться — проценты начисляются за время фактического нахождения средств на счете.

Кешбэк — это возврат клиенту части средств, которые он тратит по карте. Любая карта без кешбэка — дебетовая или кредитная – для клиента сегодня уже редко когда имеет смысл. Поэтому кредитным организациям приходится буквально ломать голову над тем, как сделать свой кешбэк выгодным и интересным.

как заработать БЕСПЛАТНО голду /золото в Highrise Beta ? ответ тут ! #Highrise#HighriseBeta#Beta

Самым распространенным вариантом кешбэка на сегодня является так называемый бонусный. Клиент получает возврат части своих средств в виде баллов или бонусов, которые затем можно обменять на рубли или просто использовать при покупках, получая при этом скидку, равную сумме использованных бонусов. Однако такой вариант — не самый привлекательный с точки зрения клиента: зачастую обменный курс бонусов на рубли не особенно выгоден. Тратить баллы или бонусы можно на определенные группы товаров или определенные бренды, и это тоже не всегда комфортно. Но самое неприятное – это то, что зачастую бонусы или баллы имеют свой срок годности: использовать их необходимо в течение определенного периода, иначе они «сгорают», и клиент остается ни с чем.

Интересно копить «живые» деньги, и денежный кешбэк — когда клиент получает возврат части потраченных денег именно рублями – наиболее востребован. Возвращенные деньги можно тратить на все, что захочется. Или же их можно копить, переводя, скажем, на отдельный сберегательный счет.

Единственная проблема с рублями сейчас в том, что курс национальной валюты из-за обрушения нефтяных цен и мировой пандемии коронавируса буквально за месяц резко упал по отношению к доллару и евро. Если буквально в первых числах марта доллар стоил чуть более 66 рублей, то в середине апреля — уже свыше 73 рублей. Цена за евро тоже взлетела — с 73 с небольшим рублей до более чем 81 рубля соответственно.

Разумеется, существует большое количество различных инвестиционных возможностей, которые помогают не только сберечь накопления, но и получать доход. Можно покупать акции крупных мировых компаний, играть на валютных курсах, вкладываться в недвижимость, покупать золото и так далее. Но серьезные инвестиции требуют хоть сколько-то приличных вложений, а мы все-таки говорим о кешбэке, небольшом проценте от среднемесячных трат по карте. Средний размер кешбэка по картам крупных банков составляет 1%, конечно, изредка встречаются предложения с кешбэком до 10%, но они распространяются только на отдельные категории и, как правило, с серьёзными ограничениями по объёму выплат.

Кешбэк и процент на остаток в золоте

В начале апреля Ак Барс Банк представил рынку уникальный продукт, аналогов которому пока нет в мире. Это карта Aurum, по которой и кешбэк, и процент на любую сумму остатка начисляются настоящим золотом. Такое ноу-хау позволяет даже небольшие рублевые сбережения хранить в одном из наиболее стабильных активов. Не зря же во времена любых кризисов золото считалось и будет считаться «тихой гаванью» инвесторов, где можно переждать все сложные периоды.

Механика продукта довольно проста. Клиент получает карту Aurum, к ней открывается интернет-банк и мобильный банк. Также счет этой карты привязывается к обезличенному металлическому счету (ОМС), который банк открывает одновременно с картой.

ОМС — достаточно простая и давняя практика накоплений: это счет, аналогичный рублевому, только на нем — не деньги, а драгоценный металл в граммах. В нашем случае – золото. Клиенту остается только активно пользоваться картой или просто держать на ней свои средства: начисленный кешбэк и проценты на остаток в конце месяца трансформируются в граммы золота, а это золото – попадает прямиком на металлический счёт клиента. При желании это золото можно будет затем перевести в рубли в интернет- или мобильном банке. Можно будет получить и настоящее физическое золото в слитках — в офисе банка.

Теперь о цифрах. Максимальный размер кешбэка — 1,25% от ежемесячных трат по карте, его денежный эквивалент – до 10 тыс. рублей. Это довольно неплохо с учетом, что многие банки ограничивают максимальный размер денежного кешбэка 3—5 тыс. рублей. На остаток денежных средств по карточному счету начисляется 4% годовых.

Часто банки ограничивают начисление процента в зависимости от суммы остатка, например, снижают процент на остаток более 300 000 рублей. На Aurum единый процент начисляется на любую сумму остатка без ограничений. Снять наличные можно без комиссии в банкомате любого банка на территории России. Конвертировать золото с металлического счёта в рубли можно по актуальному на день продажи курсу.

А тихая ли гавань?

В нынешний кризисный период, когда падает курс рубля и нефтяные цены, котировки золота весьма и весьма впечатляют. Так, например, только за март 2020 года учетная цена Банка России за грамм золота выросла с 3 432,6 рубля до 4 051,6 рубля. Безусловно, в ценах на драгметаллы присутствует определенная волатильность, и они могут как расти, так и снижаться.

Однако золото – это инструмент для долгосрочных вложений. Если посмотреть динамику цен за последние, скажем, лет пять, то можно убедиться: этот металл неуклонно дорожает. Пять лет назад учетная цена Центробанка за грамм составляла только около 2 200 рубля. А десять лет назад –– чуть более 1 000 рублей.

Мало какой актив может похвастаться таким стабильным ростом цены, особенно в кризисные периоды. Например, индекс Мосбиржи, отображающий изменение цен на акции крупнейших российских публичных компаний, с конца февраля 2020 года всего за две недели рухнул на 32%. Такая же картина наблюдалась на крупнейших мировых торговых площадках.

Золото, между тем, дорожает и, по всей видимости, продолжит дорожать. «Мне видится, что ситуация настолько уникальна как в плане предоставления регуляторами всего мира невероятных объемов ликвидности, так и в плане глобальной неопределенности по большому количеству различных параметров, что полет золота в стратосферу может быть продолжен, — написал 14 апреля в своем телеграм-канале Евгений Коган, профессор ВШЭ и инвестиционный банкир. — Не забываем об инфляционных опасениях и совершенно уникальной ситуации с процентными ставками. Все это вполне может продолжить толкать цены на золото вверх. Для начала на уровень 1 800—1 850 долларов за унцию. Мне в нынешний момент и 3 000 долларов не видится чем-то запредельным».

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Источник: www.banki.ru

Карта Тинькофф даёт золото и бонусы в World of Tanks!

Альфа сменилась на Тинькофф банк (Россия). На выбор: дебетовая или кредитная.

Также позвонили в банк, оформление возможно только с платёжной системой Visa, без выбора.

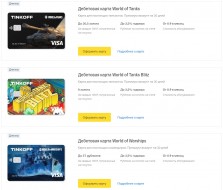

— Карта Wargaming от Тинькофф. «Золотой» кэшбэк и ещё больше бонусов. Аналогичные отдельные карты завезли и для World of Tanks Blitz и World of Warships.

Встречай новую карту Wargaming от Тинькофф, которую теперь можно заказать по всей России!

Получать игровое золото World of Tanks совершенно бесплатно, не выделяя на его покупку ни копейки из своего бюджета, — это просто. Оплачивай картой свои повседневные покупки и ежемесячно возвращай часть потраченных денег в виде золота на игровой аккаунт.

Карта Wargaming от Тинькофф: зарабатывает золото для тебя и даёт ещё больше преимуществ, сохраняя все привычные бонусы. Смотри подробности!

- Оформить карту WOT: https://www.tinkoff.ru/cards/debit-cards/wot/

- Полный тариф карты WOT (PDF): https://acdn.tinkoff.ru/static/documents/debit_cards-..

Новые возможности карты

Фиксированный возврат золота за каждые 100 рублей

За каждые потраченные 100 рублей тебе на игровой аккаунт в начале следующего месяца вернутся 7,5 золота. Эта цифра не будет уменьшаться, даже если месячный оборот по карте окажется небольшим. Меньше ограничений, проще и понятнее расчёты.

Резервы и боевая задача с каждым начислением золота

С каждым ежемесячным возвратом золота ты гарантированно получаешь в подарок боевую задачу на x5 опыта и личные резервы — также без привязки к обороту по карте.

- 9 личных резервов: +50% к боевому опыту на 2 часа.

- 9 личных резервов: +200% к опыту экипажа на 2 часа.

- 9 личных резервов: +300% к свободному опыту на 2 часа.

- Задача на x5 опыта за победу для любой техники (5 раз).

Бесплатная доставка по всей России

Доступна бесплатная доставка карты по всей стране в удобное для тебя время. Таким образом все шаги заказа — от оформления заявки до получения карты в руки — ты можешь проделать, не выходя из дома.

Персональные предложения в сервисах Тинькофф

Пользуйся специальными предложениями в Тинькофф Таргет, Тинькофф Путешествия, Тинькофф Развлечения и получай до 30% кэшбэка реальными деньгами.

Стандартные бонусы карты

Новые преимущества карты, перечисленные выше, добавляются к уже хорошо знакомым бонусам.

30 дней танкового премиума в подарок

Вместе с первым возвратом золота ты получишь и свой стартовый бонус — 30 дней танкового премиум аккаунта в подарок.

Бонус в Премиум магазине

При оплате покупок в любом разделе Премиум магазина с помощью метода «Карта Wargaming» тебе будет возвращаться в виде золота 5% от стоимости каждого товара. И это в дополнение к ежемесячному возврату золота, который распространяется в том числе и на покупки в Премиум магазине.

Уникальные акции

Для держателей карты периодически появляются специальные акции, подарки и эксклюзивные предложения. С картой Wargaming ты можешь больше.

Как начать пользоваться

Начать пользоваться картой и всеми её бонусами очень просто — достаточно проделать всего несколько шагов.

Заказать

Для заказа доступны два вида карты Wargaming от Тинькофф: дебетовая и кредитная. Стоимость их обслуживания и другую подробную информацию ты можешь узнать на сайте банка.

Приятный бонус: первые три месяца обслуживание любой из этих карт бесплатное.

* Чтобы получать все бонусы карты Wargaming, она должна быть привязана к игровому аккаунту. Если ты заказал карту напрямую в банке без привязки к аккаунту, то можешь привязать её здесь.

Пополнить

По этой ссылке (https://www.tinkoff.ru/cardtocard/) ты можешь пополнить карту без комиссии с карты любого другого банка.

Делать привычные покупки

Оплачивай картой свои обычные расходы: покупки в магазинах, коммунальные услуги, мобильную связь и так далее — а в начале каждого месяца получай игровое золото и другие подарки. Узнать больше о квалифицируемых транзакциях ты можешь в пункте 4.5 Правил программы «Карта Wargaming».

Поддержать нас:

Понравилась новость? Тогда поставь ей лайк, и не забудь оставить свой комментарий.

А так же, добавь наш сайт в закладки (нажми Ctrl+D), не теряй нас.

Источник: wotexpress.info

Зарплатная карта «Gold» от Сбербанка: условия, минусы и плюсы

Получение зарплаты на пластиковую карту Сбербанка – привычная процедура для многих россиян. Сбербанк является лидером среди эмитентов, имеет самую широкую сеть банкоматов и это обосновывает выбор корпоративных клиентов в его пользу. Как правило, для зарплатного проекта используются классические варианты. Для кого предназначена зарплатная золотая карта, сколько она стоит и как использовать ее преимущества – об этом наша статья.

О зарплатном проекте

Договор на перечисление зарплаты сотрудников заключает организация – работодатель. Согласно этому договору, Сбербанк выпускает именные пластиковые карты для каждого работника, по перечню, предоставленному организацией. В случае приема новых специалистов, в банк направляется дополнительный список.

После выпуска карт, сотрудникам они выдаются вместе с личными ПИН-кодами.

Важно знать, что в рамках зарплатного проекта все карты выпускаются и обслуживаются бесплатно. Комиссию за перечисление денег платит компания – работодатель.

Владелец карты не несет никаких затрат, кроме платных услуг, подключенных на добровольной основе. Например, пользователь может заказать в банке платное смс-информирование.

То, что карта выдается в рамках зарплатного проекта, не снимает с ее владельца ответственности за выполнение обязательств перед банком. Например, получив овердрафт, нужно вовремя платить проценты и взносы во избежание штрафных санкций.

При увольнении сотрудника, компания направляет в банк информацию, и карту исключают из участия в зарплатном проекте. Это означает, что стоимость обслуживания теперь должен оплачивать ее владелец. При желании оставить карту в личном пользовании, бывший сотрудник компании может просто продолжить ею пользоваться до окончания срока действия. Если такой необходимости нет, нужно написать в банк заявление о закрытии карточного счета.

Тем, у кого уже есть карта Сбербанка, минусы и плюсы ее очевидны. Держатели зарплатных карт имеют все права пользователей сервисами банка, и могут управлять карточным счетом через мобильные приложения. Участникам зарплатных проектов Сбербанк дает преимущества при рассмотрении заявок на кредиты, оформляя потребительские ссуды по двум документам.

В качестве зарплатных вариантов, банк выдает только дебетовые карты. Если у сотрудника уже имеется кредитка, и он захочет получать на нее свои доходы, это можно сделать только в частном порядке, написав заявление в бухгалтерию.

Зарплатные карты Сбербанка

Сразу отметим, банк несет затраты на выпуск и обслуживание карт. Чем выше статус пластика и чем больше у него опций, тем дороже он обходится банку. Эти расходы компенсируют владельцы карточек, уплачивая стоимость годового содержания и другие комиссии.

Плата за обслуживание зарплатного пластика включается в тарифы для компаний. Но при этом в расчеты берутся показатели для карточек массового сегмента, стандартных и классических статусов. Среди них:

- Классические карты Visa и MasterCard – в качестве зарплатных эти продукты предлагаются корпоративным клиентам Сбербанка, коммерческим и производственным компаниям;

- Карта МИР – самое популярное предложение для зарплатных проектов сотрудникам бюджетной сферы.

При этом опции классических карт позволяют владельцам полноценно их использовать, не опасаясь за безопасность платежей. Кроме стандартных функций, владельцу карт доступны бонусные программы банка, например «Сбербанк-Спасибо».

Зарплатной картой может стать пластик и с более высоким статусом: золотым или платиновым. Как правило, такие вопросы решаются в индивидуальном порядке, далее мы расскажем об этом.

Золотые карты: преимущества и недостатки

В линейке банка есть и премиальные продукты. Золотая карта Сбербанка ассоциируется с высоким статусом своего держателя. Банк дает к ней расширенный пакет привилегий, рассмотрим, что это такое:

- Держатель Visa Gold Сбербанк автоматически участвует в акциях платежных систем. Условия акций можно прочитать на [link]сайте Visa[/link] и [link]Mastercard[/link];

- Банк предоставляет круглосуточный консьерж-сервис. В любой момент можно получить помощь и консультации специалистов контактного центра;

- В случаях потери или кражи карты, владельцу гарантируется экстренная выдача наличных средств, в России и за границей;

- Возможность расчетов с участием средств электронных сервисов (Яндекс Деньги и др.);

- Начисление миль для бесплатных авиаперелетов и оплаты гостиниц (услуга доступна владельцам Visa Gold Аэрофлот);

- Дополнительные системы защиты информации (электронные чипы и технологии 3D-Secure).

Кроме вышеперечисленных преференций, владелец золотого пластика имеет полный доступ к стандартным продуктам и бонусным программам банка. Например, за каждую оплату безналичными, ему на счет будут начисляться бонусные баллы от программы «Спасибо» для последующего обмена на скидки у партнеров.

Имеет ли золотая зарплатная карта Сбербанка преимущества для своего владельца? Безусловно, ведь к держателям золотых Visa или MasterCard в банке традиционно лояльное отношение. Это выражается не только в оперативном решении всех возникающих вопросов, но и в предложении льгот и пониженных тарифов. Если у сотрудника есть зарплатная карта виза голд, ему могут выдать кредитку с одобренным лимитом и без годового содержания.

Недостатки золотого зарплатного пластика проявятся для владельца в случае его увольнения: все расходы по содержанию карты придется платить самостоятельно.

Условия получения

Понятно, что такие цены не дают возможности банку массово распространять «золото» для зарплатных проектов.

Поэтому, зарплатная карта Visa Gold – это скорее исключение и лояльность банка к своим корпоративным партнерам. Как можно ее получить? На этот вопрос ответят в банке, проанализировав зарплатный проект конкретной компании.

На практике, золотые карты в качестве зарплатных банк выдает руководителям и топ-менеджерам компаний, участвующим в проекте. Получить «золото» могут и специалисты, имеющие высокий доход и представляющие ценность для компании. Количество премиальных карточек утверждается на этапе переговоров о зарплатном проекте с банком.

Таким образом, условия получения премиального пластика в качестве зарплатного целиком и полностью зависят от организации-работодателя.

Заметим, что у сотрудника есть возможность включить в зарплатный проект личную карту голд Visa или MasterCard. Но решение по этому вопросу должны одобрить в банке.

Оценивая, какие имеет карта Сбербанка минусы и плюсы, можно сделать однозначный вывод в ее пользу. Удобство расчетов, интернет-сервисы, безопасность и приятные бонусы – все это в совокупности обеспечивает высокий рейтинг пластику Сбербанка. Что касается выбора между золотыми и классическими вариантами, то здесь принимается индивидуальное решение.