Самым первым металлом, на котором человек остановил взгляд, было золото. Золото с давних пор являлось олицетворением богатства.

С древних времён золото считалось стабильным средством платежа и накопления.

Использовавшиеся деньги из благородных металлов — золота и серебра — обладали и таким положительным свойством, как возможность длительного применения. На них не действует влага и большинство кислот. Золото не теряет свою ценность на протяжении веков, чем не может похвастаться ни одна валюта в мире.

На сегодняшний день объёмы рынка драгоценных металлов постоянно увеличиваются. А некоторые физические и юридические лица предпочитают хранить деньги именно в золоте или других драгоценных металлах.

Существует несколько основных способов вложений в драгоценные металлы :

- покупка ювелирных украшений;

- покупка слитков драгоценных металлов;

- покупка инвестиционных монет;

- открытие обезличенного металлического счёта;

- покупка золота на бирже.

Данные виды вложений различаются по степени риска и доходности. Однако стоит отметить, что вложение в драгоценные металлы может принести доход только спустя достаточно длительный период времени.

Понятный способ для создания личных сбережений в 2023: инвестиции в золото

Рассмотрим подробнее каждый вид.

1. Вложение денежных средств в покупку ювелирных украшений или предметов роскоши является одним из видов инвестиций в драгоценные металлы. Приобретение золотых украшений в качестве некой финансовой «подушки безопасности» имеет свою историю. Ещё несколько столетий назад в цене были массивные золотые изделия, и немаловажную роль играла величина драгоценного камня. На сегодняшний день такой вид вложений неоправдан, поскольку в стоимость изделия изначально включаются все издержки на его изготовление, а при перепродаже данного изделия или сдаче его в ломбард оценивается только вес драгоценного металла.

2. При покупке золотых слитков с целью их хранения дома покупателю необходимо уплатить налог, что значительно повышает цену этого слитка. Стоимость слитка из драгоценного металла состоит из цены на этот драгметалл, взятой по текущему курсу, надбавки банка и (20) % НДС. Таким образом, покупая золото в слитках, вы сразу (помимо разницы курсов купли-продажи) теряете ещё и (20) % его стоимости. Это довольно серьёзное препятствие для всех желающих вложить свои деньги в мерные слитки из драгметаллов.

Кроме того, купить золотой слиток не так уж и просто, поскольку физическое лицо может проводить операции со слитками, только если его контрагентом будет ИП или юридическое лицо, осуществляющее операции с драгметаллами и имеющее свидетельство о постановке на специальный учёт в Государственной инспекции пробирного надзора Пробирной палаты РФ. При покупке слитка вам обязательно будет выдан сертификат.

ПЛЮСЫ и МИНУСЫ Обезличенный металлический счет на золото и серебро

Стоит отметить, что хранение слитков драгоценных металлов дома имеет высокий риск. Чтобы снизить риски, можно отнести их в банк и заключить договор, в котором предусмотрено хранение драгоценного металла под определённые проценты, однако это неудобно, да и чтобы получить прибыль, придётся ждать довольно продолжительный промежуток времени.

3. Вложение денег в инвестиционные монеты может быть достаточно выгодным, так как они выпускаются в ограниченном количестве и, соответственно, к стоимости монеты всегда добавляется ещё и коллекционная стоимость. Однако прибыль такое вложение средств может принести только спустя длительный промежуток времени.

4. Открытие в банке обезличенных металлических счетов обладает целым рядом преимуществ, поскольку позволяет клиенту не покупать само золото (или другие драгоценные металлы), а заплатить за определённый его объём столько, сколько позволяет текущий курс на данный драгоценный металл. Виртуальный металл зачисляется на счёт покупателя, который может производить с ним любые операции: пополнять, снимать, делать переводы. Однако такой счёт не имеет статуса вклада и не попадает под программу государственного страхования вкладов, поэтому является относительно рискованным вложением, если открывать такой вклад в небольших банках.

5. При покупке золота на бирже необходимо постоянно производить мониторинг цены на него и быстро реагировать на изменения котировок, чтобы увеличить доходность. Такой способ инвестирования не подходит для долгосрочной перспективы. К тому же стоит отметить, что, как правило, чтобы самостоятельно работать на бирже, необходимы определённые знания. Зачастую люди обращаются к брокерам, чтобы совершать сделки купли-продажи драгоценных металлов. А за услуги брокеров необходимо платить, что влечёт дополнительные расходы.

Обрати внимание!

При открытии вкладов в драгоценные металлы необходимо обращать внимание на курсовую стоимость этого металла, поскольку в краткосрочном периоде возможно её падение. В таком случае клиент может не приумножить свои накопления, а, наоборот, потерять часть вложенных средств.

Источник: www.yaklass.ru

Что делать с деньгами? Покупать ли золото? Разбор Банки.ру

Когда экономику лихорадит, а ставки по банковским вкладам снижаются, надежным способом сохранить сбережения считается золото. Выяснили у экспертов, стоит ли вкладывать деньги в драгметаллы, и разобрали плюсы и минусы разных способов вложений.

Другие материалы цикла: спасут ли от инфляции банковские вклады, иностранная валюта, инвестиции в акции и облигации.

Механика золотых инвестиций

Финансовые советники ранее называли покупку физического металла в слитках или монетах одним из самых эффективных и безопасных способов сохранения сбережений. При этом любой из них напоминал о необходимости распределять капитал по разным активам: вкладывать все имеющиеся деньги в одни только слитки драгоценных металлов было бы неразумно. Физическое золото инвестор обычно покупает с расчетом на то, что в удобный момент или когда наступит необходимость он продаст его дороже, чем купил. Статистикой пока не доказано, насколько в целом эта тактика беспроигрышна. В пользу таких капиталовложений говорит то, что металл торгуется в долларах на товарных рынках, соответственно, стоимость такого имущества будет связана с рыночной ценой тройской унции и сможет защитить от ослабления рубля.

Как потенциально оценить, сколько можно получить за золотой актив?

Каким именно капиталом владеет инвестор в моменте, например, вложившись в золотой слиток, можно определить, зная цену тройской унции и вес слитка. Плюс к тому при сделке купли-продажи будет учитываться физическое состояние изделия, наличие документации на него. Наиболее вероятно, что самой быстрой продажей в случае необходимости будет сделка с банком, в кредитных организациях есть целый ряд требований, в соответствии с которыми они оценивают активы из драгметаллов, покупаемые у населения.

Потенциальный спрос россиян на драгметаллы в слитках эксперты оценили в 50 тонн в год. Об этом говорилось в пояснительной записке к закону, отменившему НДС 20% на покупку таких изделий. Разбираемся, как купить этот инвестиционный инструмент. 24.05.2022 09:48

Важно помнить, что серьезные повреждения могут настолько обесценить слиток, что его будет возможно продать только со значительным дисконтом, как лом драгметалла. Поэтому один из существенных рисков вложений в золотые слитки — потеря товарного качества, а также возможная утрата самого слитка.

Весной 2022 года золото на бирже Comex росло в цене пять торговых сессий подряд — плюс почти 2,8% за этот период. Стоимость физических активов, например, золотых слитков, увеличилась, и они стали интересным активом для вложений. Разбираем с экспертами, как хранить и перевозить такие ценности. 24.05.2022 09:49

«В перспективе нескольких лет хорошим вложением является золото. Можно приобретать как золотые инвестиционные монеты, так и мерные слитки. Но стоит продумать, где вы будете хранить их. Делать это можно, например, в банковских ячейках», — оценивают в пресс-службе МКБ.

Условия для закупки золотых слитков

Потенциальный спрос россиян на драгметаллы в слитках эксперты оценили в 50 тонн в год. Об этом говорилось в пояснительной записке к закону, который в марте отменил НДС 20% на покупку таких изделий. Ранее требование заплатить такой налог останавливало многих инвесторов от покупки изделий из золота.

Российские власти продолжают стимулировать интерес и спрос со стороны жителей страны к покупке золотых слитков. Правительство страны внесло в Госдуму законопроект, который временно в 2022–2023 годах отменит НДФЛ с продажи физлицами золотых слитков.

Льгота распространится только на изделия из золота, а вот слитки из серебра, платины и палладия, которые также продают и покупают банки, освобождены от НДФЛ не будут. Также не стоит забывать, что с отменой НДС навсегда и освобождением от НДФЛ на два года никуда не денется спред-разница между ценой продажи и ценой покупки металла в банках. На рынке сейчас спред высок — около 20%.

Получается, что инвестор сможет зафиксировать прибыль, только если рыночная цена золота вырастет более чем на 20%. Если рост будет меньше, для инвестора это означает потенциальные убытки. Кроме того, временная отмена НДФЛ загоняет инвестора во временные рамки, сокращая горизонт вложений до конца 2023 года, если в его стратегии предусмотрена продажа без уплаты этого налога.

При этом инвестиционный вычет, возникающий при владении активом более трех лет, будет недоступен. По словам Кристины Агаджановой, независимого инвестиционного советника, инициатива Минфина по отмене НДФЛ на два года при реализации золота в слитках не отразится на продажах драгметаллов, потому что основным барьером был НДС в 20%. «Для того чтобы появился НДФЛ, нужно, чтобы золото при продаже принесло какой-то доход, — рассуждает Агаджанова. — Если инвестор купил граммовый слиток за 3,5 тыс. рублей, а продал за 3,2 тыс. рублей, то здесь произошла продажа в убыток, и НДФЛ не возникает. Но золотые слитки, как правило, покупаются на долгий срок. То есть это не тот случай, когда ими можно спекулировать, так как слишком большая разница между ценой покупки и продажи».

Золото не всегда в цене

Владимир Верещак, основатель консалтинговой компании «Богатство», отмечает, что золото — специфический актив. «Многие считают это хорошим вложением, но это рассуждения из разряда «недвижимость всегда растет в цене»», — говорит он. Верещак напоминает, что после пика спроса на золото в январе 1980 года на фоне событий в Афганистане «просадка» составила более 70%, а максимум был обновлен только в 2008 году — 28 лет спустя. «Все это время слитки требовали бы от своих владельцев надлежащего ухода, обеспечения сохранности и не принесли бы им ни копейки дивидендов.

Помните также про широкий банковский спред. Я бы рассматривал золото исключительно как инфляционный и валютный хедж. Очень длинные и далеко не последние деньги. Купить и забыть», — резюмирует эксперт.

Кристина Агаджанова сомневается, что в настоящий момент золото можно назвать защитным активом для портфеля инвестора, ведь если в марте тройская унция торговалась на Лондонской бирже по 2 020–2 070 долларов, то сейчас — в районе 1 850 долларов. По мнению эксперта, золотые активы имеют серьезный недостаток — они неустойчивы в цене. «Ненадолго золото вспомнило, что оно защитный актив, «защита от геополитических потрясений и инфляции». Потом передумало и пошло вниз», — поясняет она. Цены на драгоценные металлы сложно прогнозировать, подтверждает Дмитрий Монастыршин, главный аналитик ПСБ. «Неизвестно, сколько вы заработаете на, например, обезличенном металлическом счете через шесть месяцев, через год и далее. Мировые Центробанки в этом и следующем году планируют ужесточение монетарной политики (повышение ставок, изъятие ликвидности), что является негативным фактором для цен на золото», — прогнозирует эксперт.

Источник: www.banki.ru

Презентация, доклад Банки и золото (10-11классы)

Драгоценные металлы – инструмент для сохранения сбережений;Способы приобретения драгоценных металлов;Практикум.ПЛАН ЗАНЯТИЯ:

- Главная

- Обществознание

- Презентация Банки и золото (10-11классы)

Слайд 1БАНКИ И ЗОЛОТО: КАК СОХРАНИТЬ СБЕРЕЖЕНИЯ В ДРАГОЦЕННЫХ

МЕТАЛЛАХ

Шелапугина В.В., учитель

истории и обществознания

МКОУ «Тиличикская средняя школа»

2018

Основы финансовой грамотности

Слайд 2Драгоценные металлы – инструмент для сохранения сбережений;

Способы приобретения драгоценных металлов;

Слайд 3Драгоценные металлы – инструмент для сохранения сбережений

Золото веками воспринималось

как деньги, и до сих пор, когда речь заходит о том, как сберечь накопления от инфляции, на ум в первую очередь приходит именно этот металл. Однако приобрести золото –

не значит сделать выгодное вложение.

Но вкладывать в золото тоже необходимо с умом. Покупка золотых серёжек, браслетов или колец не имеет ничего общего с инвестированием накоплений в драгоценные металлы.

Слайд 4Способы приобретения драгоценных металлов

Драгоценный металл гражданин нашей страны может приобрести несколькими

способами. – покупка золотых или серебряных ювелирных изделий.

Слайд 5

поскольку продавец в этом случае не сможет тебе гарантировать подлинность металла,

из которого сделан товар;

в стоимости украшения стоимость металла составляет от 60 до 75 %, всё остальное – это налог на добавленную стоимость, стоимость работ по изготовлению изделия, прочие расходы ювелирного завода и ювелирного магазина

Почему покупка ювелирных изделий не является выгодным вложением?

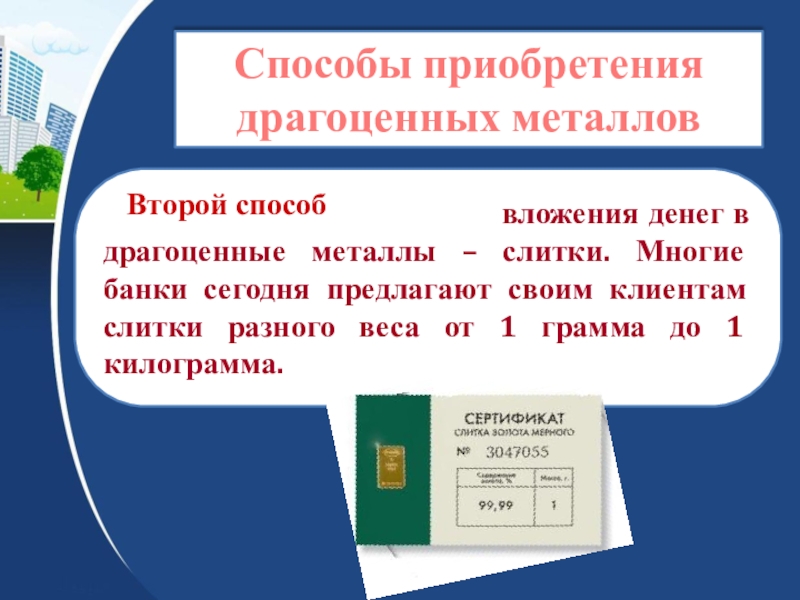

Слайд 6Способы приобретения драгоценных металлов

вложения денег в драгоценные металлы – слитки. Многие банки сегодня предлагают своим клиентам слитки разного веса от 1 грамма до 1 килограмма.

Слайд 7 Стоимость приобретения слитков золота меньше стоимости приобретения ювелирного изделия той же

массы, однако дополнительные издержки всё же есть – это 18 % НДС и 2–3 % наценки банка.

Проблем с хранением золотых слитков тоже будет немало. Дело в том, что банки выкупают, как правило, слитки драгоценных металлов, купленные в их же отделениях и хранящиеся в их сейфовых ячейках, следовательно, появится ещё одна статья затрат – стоимость аренды ячейки.

Выгодно ли покупать золотые слитки?

Стандартные слитки золота, которые очень часто показывают в фильмах, весят 11,3 кг.

Слайд 8Способы приобретения драгоценных металлов

– покупка монет из драгоценных металлов.

Третий способ

Слайд 9

Слайд 10Коллекционные монеты

– это монеты, выпускаемые Центральным банком России к определённым

юбилейным датам.

Слайд 11Коллекционные монеты

Центральный банк России ведёт специальный каталог, в котором ты можешь

ознакомиться со всеми темами монет Банка.

Слайд 12Инвестиционные монеты

Слайд 13

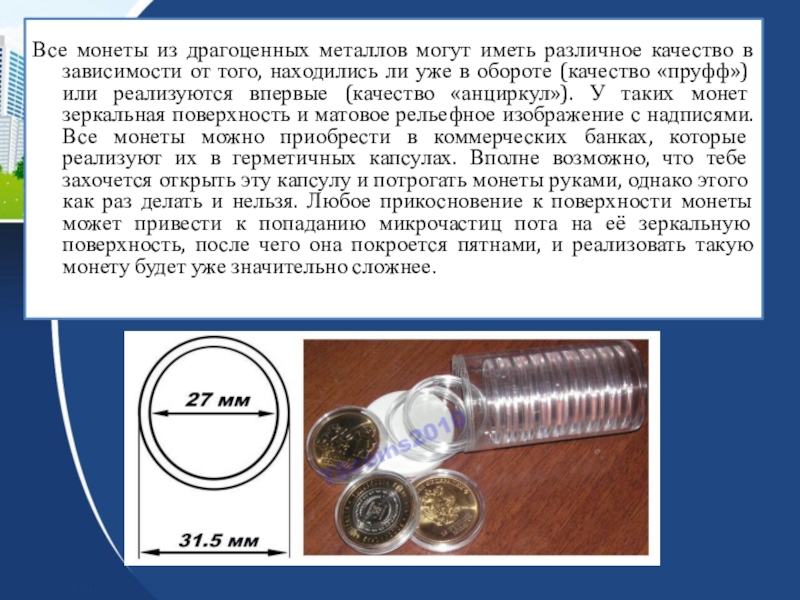

Все монеты из драгоценных металлов могут иметь различное качество в зависимости

от того, находились ли уже в обороте (качество «пруфф») или реализуются впервые (качество «анциркул»). У таких монет зеркальная поверхность и матовое рельефное изображение с надписями. Все монеты можно приобрести в коммерческих банках, которые реализуют их в герметичных капсулах. Вполне возможно, что тебе захочется открыть эту капсулу и потрогать монеты руками, однако этого как раз делать и нельзя. Любое прикосновение к поверхности монеты может привести к попаданию микрочастиц пота на её зеркальную поверхность, после чего она покроется пятнами, и реализовать такую монету будет уже значительно сложнее.

Слайд 14Способы приобретения драгоценных металлов

– обезличенные металлические счета.

Четвертый способ

Слайд 15Обезличенные металлические счета (ОМС)

Такие счета интересны тем, что ты покупаешь

у

банка золото, но в наличном виде его тебе не выдают, а отражают на специальном счёте. С тобой заключат договор на открытие ОМС, в котором будет отражён объём принадлежащего тебе драгоценного металла. Когда ты решишь продать своё золото, ты просто реализуешь его банку по цене покупки, действующей на дату сделки, и тебе выплатят твой вклад деньгами. За хранение драгоценного металла тебе даже проценты заплатят. Небольшие – в пределах 0,5 %. Плюсом ОМС является отсутствие НДС при покупке и продаже драгоценного металла, а также затрат на аренду сейфов и банковское хранение.

Слайд 16Способы приобретения драгоценных металлов

– WebMoney.

Пятый способ

Слайд 17WebMoney

система позволяет своим клиентам создавать специальные «золотые» кошельки WMG.

Электронные деньги

в таких кошельках выражаются в золоте (в граммах драгоценного металла). Так, к единице WMG в таком кошельке приравнивается 1 грамм золота. Для обеспечения электронных денег системой WebMoney созданы специальные резервы из килограммовых слитков золота 995-й пробы, которые хранятся в специальных хранилищах лицензированной компании WM Metals FZE в Объединённых Арабских Эмиратах.

Слайд 18Самый простой и распространённый способ инвестирования денег в золото посредством WebMoney:

1.

Пополним свой Z- (долларовый) или R- (рублёвый) кошелёк любым из вариантов, который предлагает нам сайт webmoney.ru.

Слайд 19WebMoney

2. Обменяем имеющиеся WMZ или WMR на WMG (или, проще говоря,

деньги на золото). Для этого воспользуемся сайтом обменной биржи WebMoneywm.exchanger.ru.

На данном сайте пользователи системы могут обменять принадлежащие им валюты WebMoney. Так, если ты обладаешь WMR, ты можешь выставить заявку и приобрести WMG и наоборот.

Источник: shareslide.ru