Исходя из картины, сложившейся по золоту 28 сентября, видно, что инструмент закрепился выше скользящей средней, что позволяет теперь рассматривать на рынке длинные позиции. Старший канал направлен наверх, что свидетельствует о восходящем направлении движения глобального тренда.

Младший канал также направлен наверх, что означает восходящее направление движения и в среднесрочном плане. На данный момент цена находится выше мувинга и выше уровня Мюррея «8/8», что говорит нам о восходящем направлении движения в ближайшей перспективе. Первой целью восходящего движения, таким образом, является уровень Мюррея «+1/8» — 1781,25, который уже достигнут.

В случае преодоления этого уровня следующей целью для восходящего движения станет уровень Мюррея «+2/8» — 1812,50. Преодоление и этого уровня позволит перерассчитать индикатору все уровни Мюррея. Скользящая средняя направлена вбок, а цена находится выше нее, поэтому сейчас более вероятно восходящее движение в ближайшие дни.

Хайкен Аши окрасил последние бары в фиолетовый цвет, что сигнализирует о текущем восходящем движении, поэтому лонги можно рассматривать до образования 1-2 голубых баров. Короткие позиции станут вновь актуальными после разворота одного из каналов линейной регрессии вниз и закрепления цены ниже мувинга. Индикатор CCI находится около уровня 100, что говорит о слабой перекупленности инструмента.

УГАДАЙКТО — LONG HOME VIDEO FREESTYLE (Official Video)

S1 – 1750,00

S2 – 1718,75

S3 – 1687,50

R1 – 1781,75

R2 – 1812,50

Торговые рекомендации:

Исходя из анализа движения курса золота, можно сделать вывод, что сейчас рекомендуется рассматривать лонги с целью 1781,75, а еще лучше выше этого уровня, так как возможен отскок. В случае закрепления цены выше этой цели, длинные позиции станут актуальны с таргетом 1812,50. Уровень стопа рекомендуется располагать ниже мувинга и по мере его повышения переносить вверх и стоп-лосс.

При прохождении 800-1000 пунктов стоп-лосс можно переносить на нулевой уровень. Закрывать вручную ордера на покупку можно будет в случае окраса 1-2 баров (в зависимости от их размера) в голубой цвет индикатором Хайкен Аши. T/P можно размещать чуть ниже ближайших уровней Мюррея. Ордера на продажу сейчас рассматривать не рекомендуется.

Помимо технической картины следует также учитывать фундаментальные данные и время их выхода.

Пояснения к иллюстрациям:

Старший канал линейной регрессии – голубые линии однонаправленного движения.

Младший канал линейной регрессии – фиолетовые линии однонаправленного движения.

CCI – голубая линия в окне индикатора.

Скользящая средняя (20;сглаженная) – голубая линия на графике цены.

Уровни Мюррея – разноцветные горизонтальные полосы.

Хайкен Аши – индикатор, окрашивающий бары в голубой или фиолетовый цвета.

Fortrader Suite 11, Second Floor, Sound https://fortrader.org/commenters/po-zolotu-vybiraem-long.html» target=»_blank»]fortrader.org[/mask_link]

Живой трейдинг. Лонг по золоту от 19.10.16

Что такое длинная позиция в трейдинге?

Длинная позиция в трейдинге выражает бычье намерение, поскольку инвестор купит ценную бумагу в надежде, что она вырастет в цене.

Длинная позиция, также известная как лонг, — это покупка акции, товара или валюты на ожидании роста их стоимости. Длинная позиция предполагает бычий взгляд на тот или иной рынок и является противоположностью короткой позиции (шорту). Лонг часто фигурирует в контексте покупки опционных контрактов. Трейдер может держать данную позицию по колл- или пут-опциону, в зависимости от перспектив базового актива опционного контракта.

Инвестор, который надеется извлечь выгоду из восходящего движения актива, открывает длинную позицию по колл-опциону. Колл дает держателю право купить базовый актив по определенной цене. И наоборот, инвестор, который ожидает падения, откроет длинную позицию по пут-опциону и сохранит за собой право продать этот актив по фиксированной стоимости.

Многоликость термина

- Лонг предполагает покупку актива на ожидании роста его стоимости (бычий настрой).

- Длинная позиция по опционным контрактам означает, что держатель владеет базовым активом.

- Длинная позиция прямо противоположна короткой.

- На рынке опционов лонг может относиться либо к прямому владению активом, либо к владению опционом на актив.

- Длинная позиция на рынках акций или облигаций отражает отрезок времени.

Долгосрочные инвестиции

На рынке капиталов, открытие длинных позиций по акциям или облигациям является наиболее традиционной практикой инвестирования. Инвестор отдает предпочтение данному типу позиций, если уверен, что цена будет расти. В таком случае, обычно игрок не планирует продавать выбранную ценную бумагу в ближайшем будущем. Что касается владения акциями, которым присуща тенденция к росту, длинные позиции могут означать как отрезок времени, так и бычий настрой.

Лонги в акциях или облигациях признаны классической практикой инвестирования, особенно для розничных инвесторов. Ожидание того, что активы будут расти в долгоиграющей перспективе — стратегия «покупай и держи» — избавляет инвестора от необходимости постоянно наблюдать за рынком или отслеживать определенные временные точки, а также помогает пережить неизбежные взлеты и падения. К тому же история подтверждает, что со временем фондовый рынок движется вверх.

Это не означает защиту от резких и губительных для портфелей спадов (яркий пример — обвал мировых фондовых рынков, вызванный COVID-19), которые могут привести к катастрофическим последствиям, если инвестор планировал «выйти из игры» или по какой-то причине ликвидировать позиции. Затяжной медвежий рынок может стать проблематичным, поскольку он часто благоприятствует коротким продажам и тем, кто делает ставку на снижение.

Наконец, когда речь идет о прямом владении активом, длинная позиция требует вложения большого капитала, что может привести к упущению других возможностей.

Лонги по опционным контрактам

В мире опционных контрактов «лонг» не имеет ничего общего с временными периодами; вместо этого он связан с владением базового актива. Держатель длинной позиции — это инвестор, который в настоящее время держит базовый актив в своем портфеле.

Когда трейдер покупает или владеет колл-опционом, он занимает длинную позицию, так как имеет возможность купить актив. Инвестор, открывший длинную позицию по опциону колл, покупает колл в ожидании увеличения стоимости базовой ценной бумаги. Он уверен, что стоимость актива увеличивается, и может исполнить опцион на его покупку до даты истечения срока.

Но не каждый трейдер с длинной позицией считает, что стоимость актива повысится. Владелец базового актива, полагающий, что его стоимость упадет, может купить опцион пут. Он так же уйдет в лонг, потому что у него есть возможность продать базовый актив, который находится в его портфеле. Держатель лонга полагает, что цена упадет, и держит его в надежде, что к истечению срока сможет выгодно продать базовый актив.

Итак, длинная позиция по опционному контракту может выражать как бычье, так и медвежье настроение в зависимости от типа опциона.

Короткая позиция по опционному контракту предполагает не владение акциями или другим базовым активом, а займ с расчетом на продажу и последующую перекупку по более низкой стоимости.

Длинные позиции на рынке фьючерсов

Инвесторы и компании также могут открывать длинные позиции на рынках форвардных или фьючерсных контрактов с целью застраховаться от неблагоприятных колебаний цен. Компания может использовать длинное хеджирование, чтобы зафиксировать закупочную цену на товар, который понадобится в будущем. Фьючерсы отличаются от опционов тем, что их держатель обязан купить или продать базовый актив. Они не могут выбирать и должны выполнить необходимые действия.

Предположим, производитель ювелирных изделий считает, что в краткосрочной перспективе цена золота повысится. Фирма может заключить длинный фьючерсный контракт со своим поставщиком золота на покупку драгоценного металла в течение трех месяцев по цене $1300 за унцию. Через три месяца, вне зависимости от того, будет ли цена выше или ниже $1300, компания, имеющая длинную позицию по фьючерсам, обязана купить золото у поставщика по согласованной контрактной стоимости. Поставщик, в свою очередь, обязан доставить физический товар по истечении срока действия контракта.

Спекулянты также открывают лонги по фьючерсам, когда считают, что цены пойдут вверх. Им не обязательно нужен физический товар, поскольку они заинтересованы только в том, чтобы извлечь выгоду из ценового движения. До истечения срока действия спекулянт, имеющий длинный фьючерсный контракт, может продать его на рынке.

Плюсы длинной позиции:

- Фиксирует стоимость;

- Ограничивает убытки;

- Поддерживает историческое направление рыночных показателей.

Минусы лонгов:

- Уязвим для резких изменений цен / краткосрочных движений;

- Может изжить себя до того, как сделка будет реализована в пользу держателя.

Пример из реальной жизни

Предположим, что Джим ожидает роста акций Microsoft (MSFT) и покупает 100 акций для своего портфеля. Другими словами, Джим открыл длинную позицию на 100 акций MSFT.

Теперь давайте рассмотрим опцион колл на Microsoft (MSFT) со сроком истечения 17 ноября с ценой исполнения $75 и премией $1,30. Если Джим по-прежнему оптимистично настроен, он может решить купить или открыть лонг по одному опциону колл MSFT — один опцион равен 100 акциям — вместо того, чтобы напрямую приобретать ценные бумаги, как в предыдущем примере. По истечении срока, если MSFT будет торговаться выше цены исполнения с учетом уплаченной премии ($75 + $1,30), Джим воспользуется своим правом на покупку длинного опциона на приобретение 100 акций MSFT по $75 за штуку. Продавец опционного контракта (с короткой позицией), у которого покупал Джим, должен продать ему 100 акций за $75 каждую.

Открытие длинной позиции не всегда означает, что инвестор ожидает получить прибыль от восходящего движения цены актива или ценной бумаги. В случае пут-опциона инвестору выгодна нисходящая траектория стоимости.

Допустим, у Джейн есть лонг на 100 акций MSFT, но сейчас она настроена по-медвежьи. Она занимает длинную позицию по одному пут-опциону. Премия на пут составляет $2,15, а цена исполнения — $75 до 17 ноября. Во время истечения срока, если MSFT упадет ниже цены исполнения за вычетом уплаченной премии ($75 — $2,15), Джейн исполнит длинный опцион пут и продаст 100 акций MSFT по стоимости $75. В этом случае продавец опциона должен купить акции Джейн по согласованной стоимости в $75, даже если на открытом рынке акции торгуются дешевле.

Источник: www.zolotoy-zapas.ru

Обзор XAUUSD или да здравствуют лонги по золоту!

Всем привет! Сегодня я Вам расскажу интересную торговую идею и попробуем разобраться, сколько на ней можно заработать и … потерять, в случае неблагоприятного развития событий.

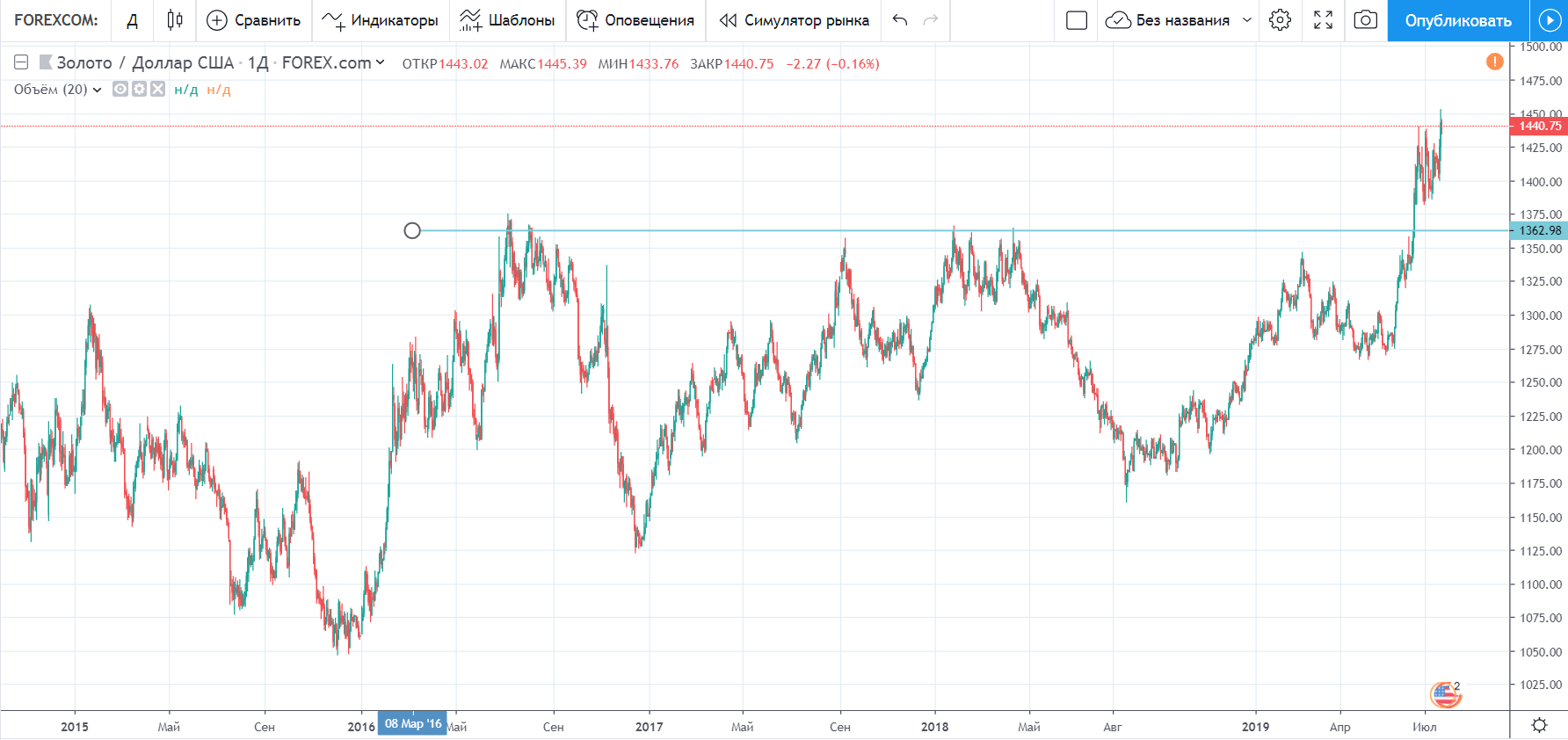

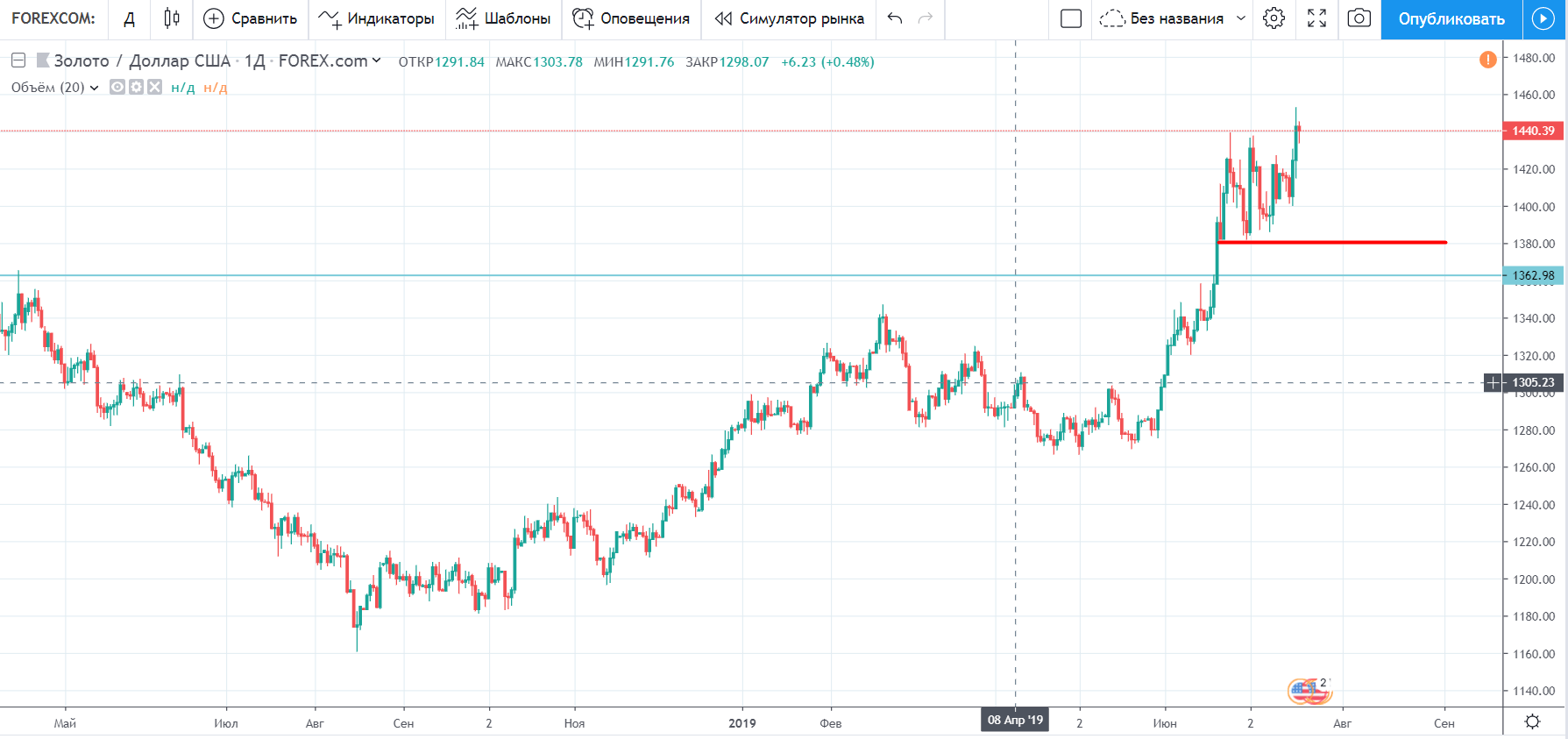

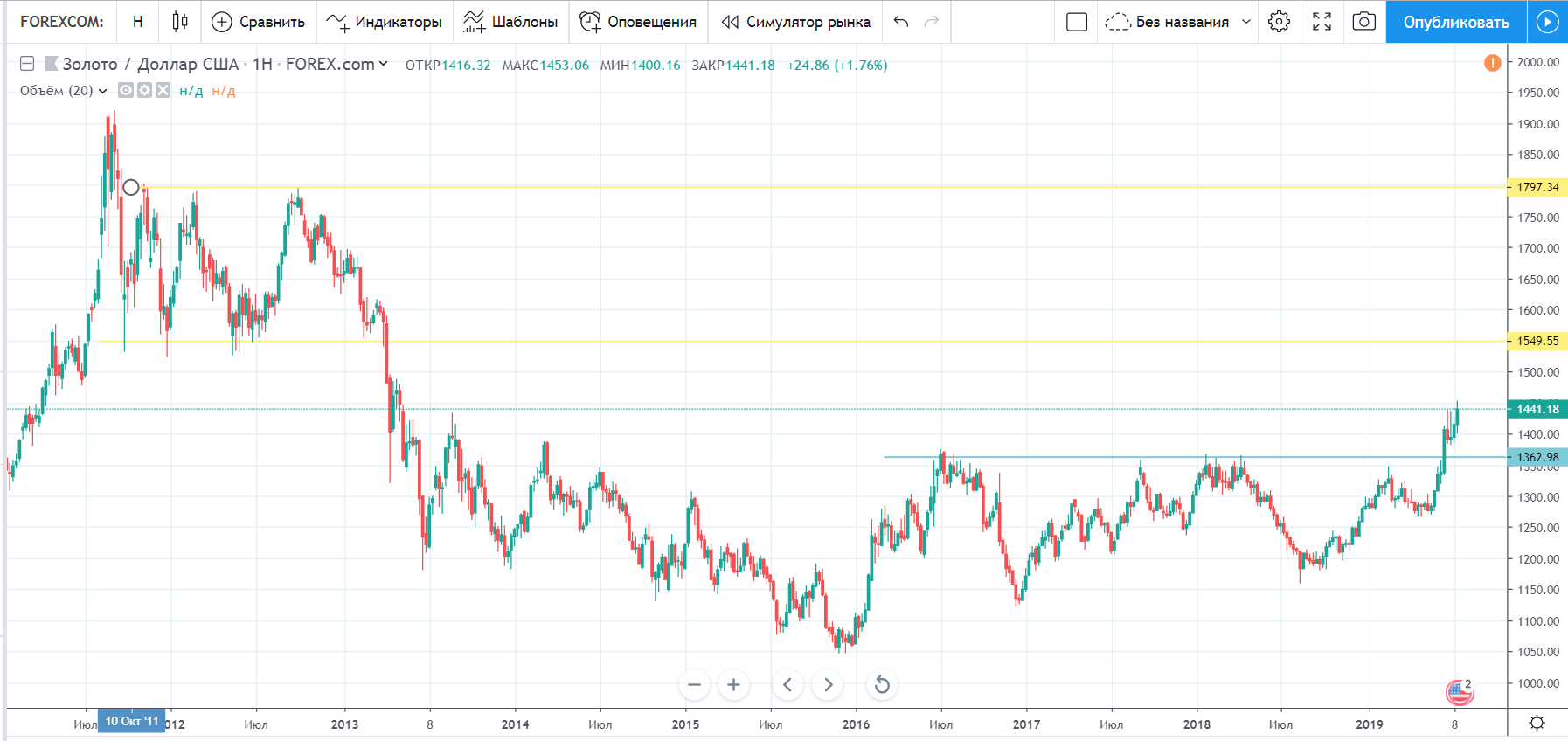

Немного предыстории

Очень долгое время золото по отношению к доллару было в продолжительном флэте, который длился около 6 лет. Цена за одну унцию колебалась в диапазоне от 1100 – 1400 долларов. В июне этого года впервые была преодолена отметка 1400 долларов, а на этой неделе инструмент показал, что готов к дальнейшему росту.

Золото сейчас

В этом месяце цена преодолела отметку 1400 долларов, но образовала консолидацию на этом уровне, то есть нужно определить, что будет:

- пробой хая и дальнейший рост;

- отбой от верхней границы уровня и далее во флэт.

О том, что будет вариант для лонга стало понятно после пробития уровня, который держался более трех лет – 1360 долларов за унцию. Во время вчерашней торговой сессии цена переписала максимум, а это значит, что мы будем искать точку входа в позицию.

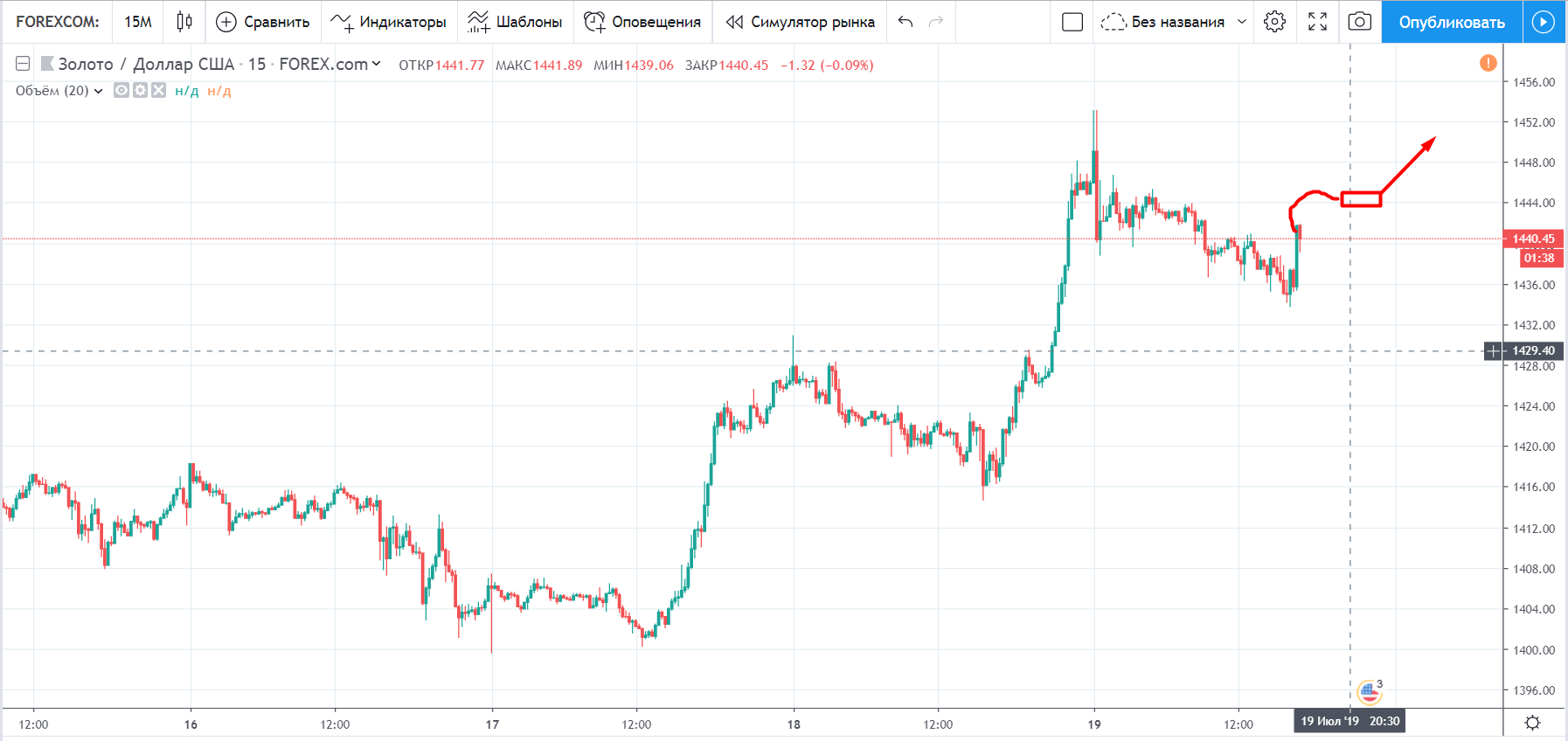

Точка входа в позицию

Входить в позицию можно прямо сейчас (на данный момент это 1420 долларов за унцию). Учитывая, что золото очень длительный период было во флэте, то более, чем уверен, что сейчас инструмент продолжит движение, как это было до 2011 года – стремительно .

Чтобы получить дополнительную уверенность, то есть подтверждение, предлагаю посмотреть на более низкий таймфрейм М15, то есть посмотреть за что можно зацепиться.

Там мы видим уровень внутри дня по 1444 доллара. Поэтому для входа предлагаю дождаться закрепления над уровнем и войти в лонг.

Куда ставить стоп ?

Слом идеи начинается под консолидацией, то есть стоп нужно ставить под уровень 1382 доллара, то есть фактический стоп начинается от 62 долларов. Однако необязательно досиживать до стопа, в случае если инструмент под ценой 1420 долларов образует новую консолидацию, то необходимо такую позицию ликвидировать.

Какой потенциал у лонга золота ?

Первый потенциал золота 1550 долларов, тут надо фиксировать часть позиции, а если сейчас наступит рост актива, то уверен, в долгосрочной перспективе цена достигнет и 1800 долларов за одну унцию.

Если брать за цель 1800 долларов, то соотношение риск-прибыль получается 1 к 5,75, что является отличным показателем для трейдинга.

В каких парах можно лонговать золото?

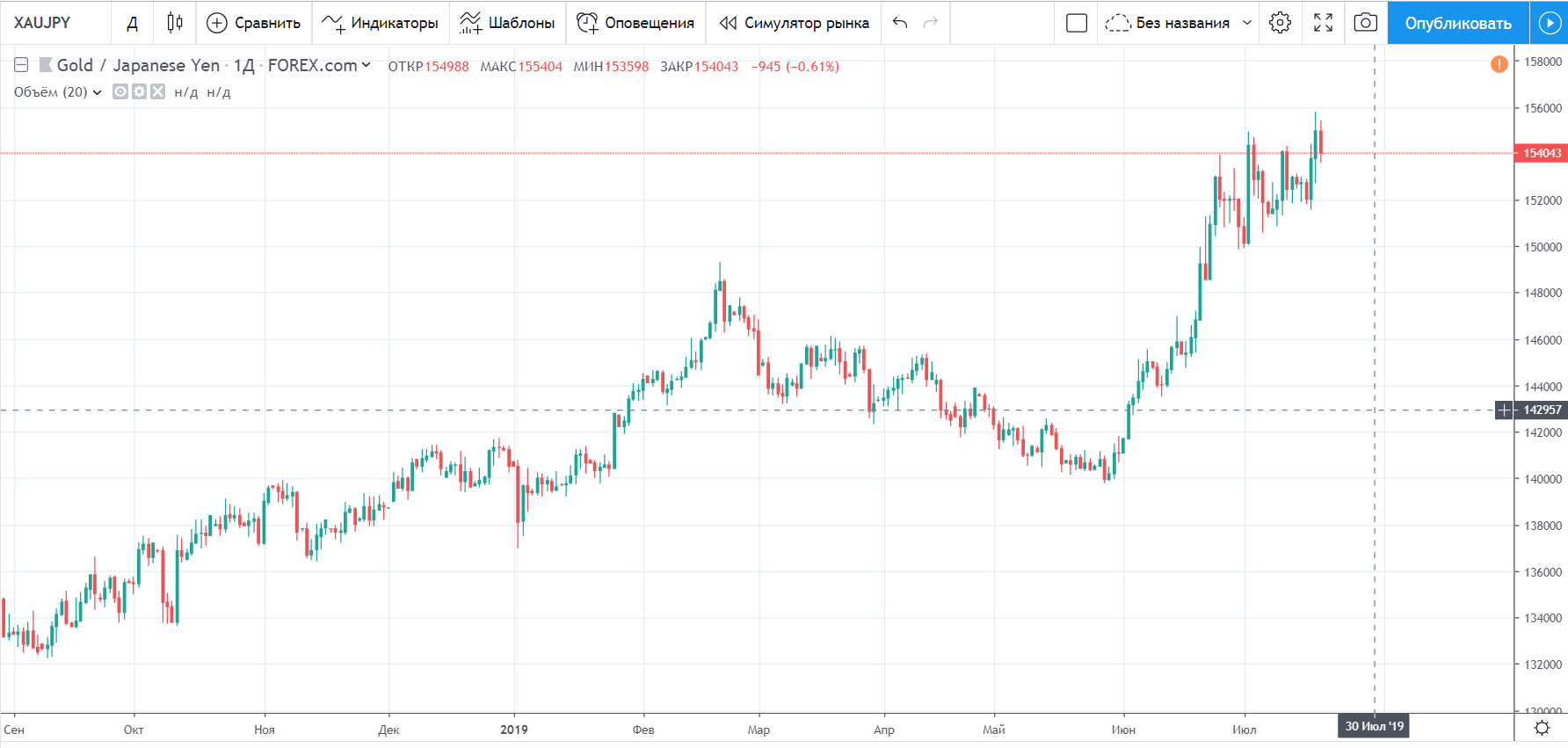

Давайте рассмотрим инструменты, в которых также можно лонговать золото. Начнем с японской йены ( XAUJPY ), где отлично прорисовывается лонг. Стоит отметить, что в этой паре золото выходит на исторический максимум, поэтому ничто не будет сдерживать стоимость золота.

Не рекомендую лонговать золото в паре с евро ( XAUEUR ), потому что на недельном графике вход приходится на локальный хай, а также маленький потенциал для роста.

В паре с австралийским долларом ( XAUAUD ) отличная ситуация: образовалась консолидация без пробоя, то есть получится взять позицию по лучшей цене. В этой ситуации нужно ждать пробоя 2057, а стоп ставить за консолидацию. Это также будет выход на исторический максимум.

Заключение

В настоящий момент, считаю, золото – это главный актив, в который стоит вкладывать средства. Золото в один день не потеряет 10 процентов стоимости, как некоторые спекулятивные инструменты, потому что оно имеет реальную цену.

Спасибо за то, что прочитали статью!

Источник: www.forex.blog