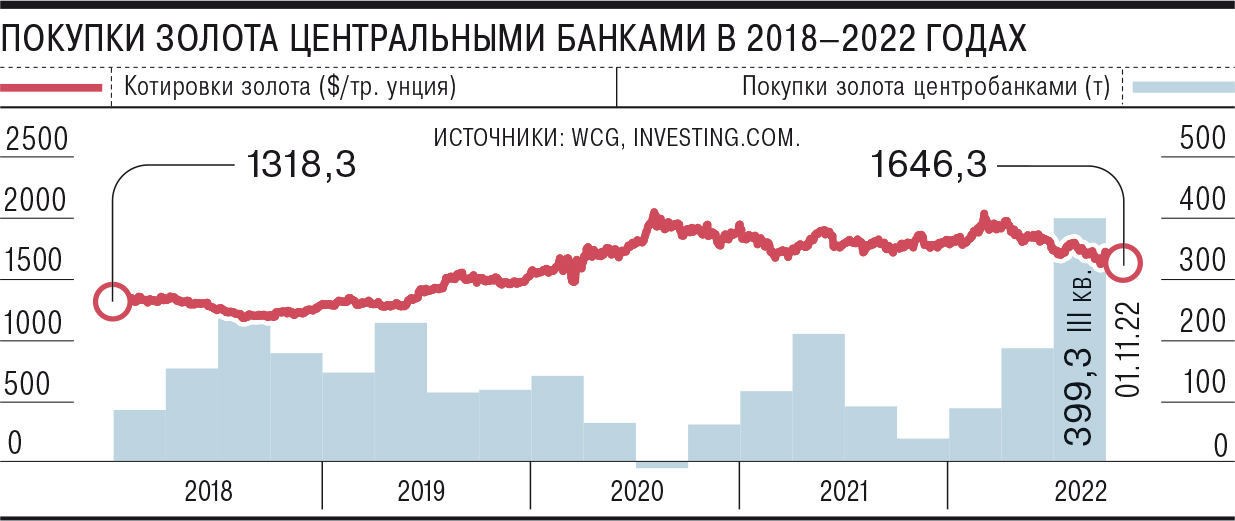

Центральные банки мира купили 673 тонны за один месяц, а в период с июля по сентябрь этот показатель достиг примерно 399 тонн. Это интересно, потому что с 2020 года они выступали чистыми продавцами.

Почему мировые центральные банки добавляют золото в свои резервы? Существует несколько вероятных причин.

Самый большой процент общих резервов большинства центральных банков — доллары США, которые обычно бывают в виде казначейских облигаций. Для некоторых центральных банков, особенно Китая, имеет смысл избавиться от долларовой зависимости.

Высокие валютные резервы Китая являются ключевым источником стабильности для НБК. Большое количество долларов США ($3,1 триллиона долларов), возможно, было ключевым стабилизирующим фактором в 2022 году, но такой размер долларовых резервов может быть слишком большим, если следующие десять лет принесут волну девальвации денег, которой никогда раньше не было.

Центральные банки говорили об идее выпуска цифровой валюты , которая полностью изменила бы то, как сегодня работают деньги. Выпустив цифровую валюту непосредственно на счет гражданина в центральном банке, финансовое учреждение получит полный доступ к информации о вкладчиках и, что более важно, сможет ускорить трансмиссионный механизм денежно-кредитной политики, устранив каналы, препятствующие росту инфляции: банковский канал и поддержка спроса на кредит.

Мировой финансовый кризис или зачем банки скупают золото? Базель-3, Швейцария, БМР и Центробанки.

Что удерживало инфляцию от дальнейшего роста, так это то, что передача денежно-кредитной политики всегда замедляется спросом на кредит в банковской системе. Это, очевидно, привело к огромному росту цен на финансовые активы и по-прежнему вызывало резкое повышение цен, когда рост денежной массы использовался для оплаты государственных расходов и субсидий.

Если центральные банки начнут выпускать цифровые валюты, уровень разрушения покупательной способности валют, наблюдаемый за последние пятьдесят лет, будет чрезвычайно мал по сравнению с тем, что может произойти при безудержном контроле центрального банка.

В такой среде роль золота как инструмента сохранения стоимости была бы неоспоримой.

Но есть и другие причины для покупки золота .

Ликвидность была ахиллесовой пятой криптовалюты. Несколько повышений ставок ФРС быстро опровергли идею о том, что цифровые валюты могут только расти в цене. Криптовалюты не боролись с денежной экспансией; скорее, они были одним из ее последствий. Золото осталось одним из немногих настоящих инструментов сохранения стоимости.

Динамика цены золота в долларах, возможно, разочаровала инвесторов в 2022 году, несмотря на то, что драгметалл оставался стабильным, но в год масштабного снижения финансовых активов золото выросло в евро, фунте, иене и большинстве развивающихся валют.

Центральным банкам нужно золото, потому что они, вероятно, готовятся к беспрецедентному периоду денежного опустошения.

Financial Times утверждает, что центральные банки уже понесли значительные убытки в результате падающей стоимости облигаций, которые они держат на своих балансах. К концу второго квартала 2022 года Федеральный резерв потерял $720 миллиардов долларов, в то время как Банк Англии потерял 200 миллиардов фунтов стерлингов. Европейский центральный банк в настоящее время проверяет свои финансы, и прогнозируется, что он также понесет значительные убытки.

Банки тоннами скупают золото. Чего нужно опасаться

Европейский центральный банк, Федеральный резерв США, Банк Англии, Швейцарский национальный банк и Австралийский центральный банк теперь сталкиваются с возможными убытками в размере более $1 триллиона долларов, так как некогда прибыльные облигации превращаются в обязательства.

Если центральный банк терпит убытки, он может восполнить этот пробел, используя любые доступные резервы прошлых лет или обратившись за помощью к другим центральным банкам. Подобно коммерческому банку, он может испытывать значительные трудности; тем не менее, у центрального банка есть возможность обратиться к правительствам в качестве крайней меры. Это означает, что дыра будет оплачена налогоплательщиками, а расходы астрономические.

От волны денежного разрушения, которая может возникнуть в результате нового рекорд глобального долга, огромных потерь активов центрального банка и выпуска цифровых валют, есть только одно настоящее убежище с проверенным столетиями статусом сохранения стоимости: золото. Дело в том, что центральные банки знают, что правительства не сокращают дефицитные расходы.

Эти цифры подчеркивают огромную проблему, вызванную недавним чрезмерным использованием количественного смягчения. Поскольку они не знали о реальной платежеспособности эмитента, центральные банки переключились с покупки активов с низким уровнем риска по привлекательным ценам на покупку любых государственных облигаций по любой цене.

Почему центральные банки увеличивают закупки золота как раз в тот момент, когда в их балансовых отчетах появляются убытки? Чтобы увеличить уровень своих резервов, уменьшить потери и предвидеть, как вновь созданные цифровые валюты могут повлиять на инфляцию. Поскольку покупка европейских или североамериканских суверенных облигаций не снижает риск потери денег, если инфляция останется высокой, весьма вероятно, что единственный реальный вариант — купить больше золота.

Центральные банки промышленно развитых стран попытаются сократить свои балансы, чтобы бороться с инфляцией, но они также обнаружат, что активы, которыми они владеют, продолжают обесцениваться. Центральный банк, который теряет деньги, не может немедленно расширить свой баланс или купить больше суверенных облигаций. Это настоящая ловушка ликвидности. Количественное смягчение и низкие процентные ставки необходимы для повышения стоимости активов, но дальнейшая ликвидность и финансовые ограничения могут продлить инфляционное давление, что затем усилит давление на цены активов.

Идея о том, что печатание денег не приведет к инфляции, послужила основой для денежного миража. Доказательства обратного в настоящее время демонстрируют, что центральные банки столкнулись с серьезной проблемой: они не в состоянии поддерживать многократную экспансию и инфляцию цен на активы, снижать потребительские цены и в то же время финансировать дефицит государственного бюджета.

Так почему же золото?

Потому что новая парадигма в политике неизбежно возникнет в результате катастрофических экономических и монетарных последствий многолетнего чрезмерного смягчения, и от этого не выиграют ни наши реальные доходы, ни наши депозитные сбережения. Получив выбор между «устойчивыми деньгами» и «финансовыми репрессиями», правительства вынудили центральные банки выбрать «финансовые репрессии».

Единственная причина, по которой центральные банки покупают золото, состоит в том, чтобы защитить свои балансы от собственных программ уничтожения денежной массы; у них нет выбора, кроме как сделать это.

Другие статьи по теме:

- Почему аналитики предсказывают скачок цены золота?

- Безумие на мировых рынках облигаций: уже запаслись золотом?

- Золото по $5.700 долларов? Звучит отлично

Там мы иногда размещаем небольшие обзоры, новости или комментарии по рынку, которые не подходят по формату, либо не проходят строгую цензуру Дзен

Источник: dzen.ru

Почему центральные банки покупают золото?

Мировые центральные банки хранят в своих резервах более 30,000 тонн золота. Большая часть этих запасов была накоплена с 2010 года, когда центробанки начали скупку драгметалла.

До этого центробанки выступали чистыми продавцами золота, продав около 4426 тонн в период с 2000 по 2009 год, но в последнее десятилетие стали чистыми покупателями, увеличив свои резервы на 5015 тонн. В 2019 году в хранилища национальных финансовых институтов было добавлено около 650 тонн — второй по величине объем за последние полвека.

Несмотря на рекордный показатель, по сравнению с прошлым годом он немного опустился. В 2018 году 50-летний максимум составил 656 тонн. 2020 станет вторым годом спада, при этом объем покупок за первые семь месяцев года значительно упали по сравнению с тем же периодом 2019.

С января по август этого года было куплено 8,4 миллиона унций драгметалла; за тот же период в прошлом году центробанки приобрели 15,8 млн унций. Падение связано с быстро растущей ценой на золото, которая в августе преодолела предыдущий рекордный максимум в размере $2063 доллара США за унцию. Цена на спот золото удерживалась в диапазоне $1500 долларов США из-за геополитической напряженности, но все изменилось, когда в марте началась пандемия COVID-19. Широко распространенная волатильность рынка в сочетании с падающим долларом США повысили доверие к желтому металлу, как к активу безопасности, что привело к росту стоимости металла после резкого падения рынка. Стоит отметить, что даже несмотря на то, что в 2020 году закупки упали, главные финансовые предприятия, по прогнозам, продолжат быть чистыми покупателями драгоценного металла в течение следующих 18 месяцев.

Как отмечает центральный банк Нидерландов, золотой слиток всегда сохраняет свою ценность — как во время кризиса, так и в спокойные времена. Это обеспечивает чувство безопасности. Таким образом, запасы этого металла являются маяком доверия.

Центральные банки выполняют несколько основных функций, включая установление процентных ставок, регулирование денежно-кредитной политики и контроль за выпуском и обращением монет и банкнот. Однако их важнейшая задача — обеспечить стабильность цен на национальную валюту, не допуская краха банковской системы. Это достигается за счет контроля над инфляцией — хотя COVID-19 показал, что иногда национальному банку бывает трудно контролировать судьбу валюты. Этот риск является одной из причин увеличения объема закупок металла за последнее десятилетие.

Почему центральные банки покупают золото

Национальные банки выбирают этот драгметалл в качестве резервного сырьевого товара по трем основным причинам.

Снижение рисков

Золото — это хорошо известная инвестиционная гавань, способная показывать положительную динамику во времена неопределенности и волатильности рынка. Оно рассматривается как актив без обязательств, что увеличивает его способность минимизировать риски. Известная цитата американского банкира и финансиста Дж. П. Моргана: «Золото — это деньги.

Все остальное — кредит», подчеркивает еще одно существенное преимущество металла, а именно его способность сохранять покупательную ценность. Центральные банки стремятся покупать золото в качестве защиты от ослабления доллара или любой другой бумажной валюты. Роль драгметалла как инструмента диверсификации портфеля также помогает ему снижать риски. В отчете голландского центробанка говорится:

Поэтому центральные банки, такие как DNB (Голландский национальный банк), всегда хранят много золота. В конце концов, желтый металл — это высшая цель: якорь доверия для финансовой системы. Если вся система рухнет, запасы металла выступят залогом, чтобы начать все сначала. Золото вселяет уверенность в прочности баланса центрального банка и дает чувство безопасности.

Защита от инфляции

Хеджирование от инфляции и ее последствий — еще одна причина, по которой центральные банки покупают золото. Проще говоря, инфляция — это удорожание корзины товаров. Чтобы влияние инфляции на экономику не было слишком резким, государству требуются инвестиции, не привязанные к доллару, а именно — драгоценные металлы. Многие рассматривают золото как барометр стоимости валютных инструментов. Растущая стоимость драгметалла свидетельствует о том, что валюты обесцениваются.

Обеспечение стабильности и роста

Основная функция центральных банков — поддерживать стабильность и способствовать экономическому росту. Поскольку валюты девальвируются все сильнее, банки должны следить за поддержанием экономики. Таким образом, золото используется для контроля размера и скорости роста рынка. На примере закупок желтого металла центробанками Китая и России в отчете Global Bullion объясняется, что страны с развивающейся экономикой особенно подвержены перегреву свободного рынка и используют драгметалл для компенсации риска.

Владение золотом помогает избежать ситуации, когда перегрев приводит к сильному движению валюты и наносит ущерб промышленности.

В каких банках хранится больше всего золота?

Федеральная резервная система США возглавляет список покупателей драгметалла. В США находится 8134 тонны желтого металла, что почти вдвое больше, чем у Германии, занимающей второе место (3364 тонны). Италия, Франция и Россия занимают третье, четвертое и пятое места с запасами в размере 2452, 2436 и 2300 тонн соответственно.

Китай и Швейцария расположились на шестом и седьмом места с 1948 и 1040 тоннами. В конце списка с объемами менее 1000 тонн находятся Япония (765), Индия (658) и Нидерланды (613). Другие страны также увеличили закупки. В 2019 году более десятка банков совершили чистые покупки на тонну и более. Крупнейшей страной-покупателем в этом году стала Турция, которая приобрела 159 тонн.

Где хранится золото центробанков?

Большинство банков предпочитают хранить драгметалл в своих подземных хранилищах, хотя некоторые банки держат физическое золото в иностранных резервах. Например, из 600 тонн золота, принадлежащего голландскому центральному банку, 15000 представляют собой золотые слитки, или 31% процент всех резервов; другой 31% находится в Федеральном резервном банке Нью-Йорка. Остальные 38% голландского золотого запаса хранятся в центральных банках Канады и Англии.

Соглашения центробанков по золоту

Имея запасы более 30000 тонн, центробанки владеют одной пятой всего когда-либо добытого золота (197,576 тонн). Чтобы не допустить, чтобы один банк оказал влияние на цену драгметалла путем массовой распродажи, были составлены Соглашения центральных банков по золоту. Пакт, который был подписан в 1999 году между основными европейскими центральными банками, ограничивает количество золота, которое любой банк может продать за год. Первое соглашение о золоте длилось пять лет и с тех пор подтверждалось трижды в 2004, 2009 и 2014 годах.

Снижают ли цены центральные банки?

С тех пор, как десять лет назад центральные банки стали чистыми покупателями, стоимость драгметалла выросла на 88%. В 2010 году цена золота составляла $1096 долларов США за тройскую унцию. На пике в 2020 году желтый металл продавался по цене $2063. После второй по величине чистой покупки золота (25 тонн) в первом квартале этого года российский центральный банк приостановил новые покупки.

Спрос на драгметалл со стороны российского банка был стабильным с 2006 года. Снижение цен на нефть, рост спот цены на драгметалл и без того огромные золотые резервы страны, вероятно, являются причинами моратория на закупку. При этом, CPM Group заявил, что покупки центральными банками Индии и Турции, вероятно, продолжатся.

Одна из основных причин, по которой эти два центральных банка (Турция и Индия) добавляют драгметалл в свои запасы, — слабость их национальных валют, которую они стремятся застраховать, покупая деноминированное в долларах золото.

Если цена на золото продолжит расти, покупки центробанками, вероятно, останутся сдержанными в Северной Америке и некоторых частях Европы в 2021 году. Конечно, необходимость уравновесить последствия COVID-19 может привести к увеличению спроса на золото и закупок драгметалла в будущем.

Источник: www.zolotoy-zapas.ru

Золото уходит в резервы

В третьем квартале центробанки преимущественно развивающихся стран приобрели в свои резервы рекордный объем золота. За квартал они выкупили почти 400 тонн металла. Также растет интерес к золоту частных инвесторов и ювелиров, но котировки сдерживают рекордные продажи биржевыми фондами. До конца года цены будут держаться в текущем диапазоне $1,6–1,7 тыс. за унцию, считают аналитики.

Выйти из полноэкранного режима

Развернуть на весь экран

Фото: Александр Манзюк, Коммерсантъ

По данным World Gold Council (WGC), производство золота в мире в третьем квартале выросло лишь на 1%, до 1215,2 тонны. При этом потребление металла увеличилось на 28%, до 1181,5 тонны. Основной причиной роста спроса стало резкое увеличение покупок металла центробанками. По оценкам WGC, в третьем квартале они купили рекордные 399,3 тонны (в четыре раза больше, чем годом ранее), а их доля в спросе достигла трети.

С начала года центробанки приобрели 673 тонны, максимальный объем с 1967 года.

Крупнейшими покупателями, раскрывшими показатели, стали центробанки Турции (30 тонн), Узбекистана (26 тонн), Катара (15 тонн). Покупатели еще более 300 тонн не раскрываются.

Как поясняет WGC, не все регуляторы сообщают о золотых запасах, а часть из них делает это с задержкой. Так, Народный банк Китая в 2009–2015 годах купил более 600 тонн золота, а объявил об этом только в середине 2015 года, показав рост запасов металла в 1,5 раза, до 1658 тонн. В следующие три года он регулярно сообщал об операциях, но с конца 2019 года вновь перестал.

ЦБ РФ был ключевым участником рынка с 2014 до начала 2020 года, выкупив за это время 1,24 тыс. тонн золота и доведя его объем в золотовалютных резервах (ЗВР) почти до 2,3 тыс. тонн. Однако, как отмечают золотодобытчики, в настоящее время российский регулятор не покупает металл.

«На внутреннем рынке сложилась ситуация, когда ЦБ не ведет закупок золота, а коммерческие российские банки используют необоснованные понижающие дисконты»,— отмечает глава союза золотопромышленников РФ Сергей Кашуба. В середине октября зампред ЦБ Алексей Заботкин на совещании в Совете федерации заявил, что регулятор покупал золото в марте—апреле для стабилизации ситуации, но впоследствии прекратил, в том числе потому что это создает «дополнительный импульс к росту денежной массы».

Российские инвесторы остаются верны золоту

Высокий интерес к металлу со стороны центробанков поддерживают рекордная инфляция и риски рецессии мировой экономики, отмечают аналитики. Золото выглядит доступным на фоне значительно подорожавшего доллара «и может играть стабилизирующую роль», отмечает эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов. Вместе с тем выросли геополитические риски. «Прецедент с заморозкой ЗВР РФ увеличил риски хранения резервов в ведущих валютах. Поэтому для регуляторов сейчас максимально актуален вопрос диверсификации активов»,— уточняет портфельный управляющий «Альфа-Капитал» Дмитрий Скрябин.

Рост инфляции в мире подстегивает интерес к благородному металлу и со стороны частных инвесторов. По данным WCG, в виде слитков и монет в третьем квартале было выкуплено почти 245 тонн золота, на 36% выше показателя третьего квартала 2021 года. Высокий интерес к золоту отмечается и со стороны россиян, которые, по данным WCG, за квартал купили 6,5 тонны металла, а с начала года — свыше 20,5 тонны (в пять раз выше показателя прошлого года).

В то же время ETF сократили вложения в металл на 227 тонн, тогда как годом ранее выкупили свыше 271 тонны. Это сдерживает рост цен на золото.

Более того, по итогам третьего квартала 2022 года его стоимость снизилась на 8%, до $1659 за тройскую унцию. По данным Investing.ru, во вторник цены закрепились возле отметки $1644 за унцию.

Выйти из полноэкранного режима

Развернуть на весь экран

В ближайшее время высокий интерес к золоту центробанков и частных инвесторов сохранится, считают участники рынка. Этому будут способствовать инфляционные, макроэкономические и геополитические риски. В ювелирном сегменте дальнейшего роста потребления не ожидают. Отрасль, поясняет Валерий Емельянов, чувствительна к росту доходов населения, особенно в крупных развивающихся странах (Индия, Китай), а там сейчас наблюдается замедление роста экономики.

Инвестиционный спрос на металл со стороны ETF будет определяться дальнейшими шагами ФРС по увеличению ставки. «Вполне вероятно, что ФРС может взять паузу в цикле повышения для того, чтобы, во-первых, дать время для понимания эффекта уже сделанных шагов, а во-вторых, избежать резкого снижения экономической активности»,— отмечает Дмитрий Скрябин. По мнению Валерия Емельянова, до конца года золото будет колебаться в диапазоне $1600–1700 за унцию.

Виталий Гайдаев, Евгений Зайнуллин

- Газета «Коммерсантъ» №204 от 02.11.2022, стр. 8

- Виталий Гайдаев подписаться отписаться

- Евгений Зайнуллин подписаться отписаться

- Рынок золота и драгметаллов подписаться отписаться

Источник: www.kommersant.ru