Самозанятые могут продавать продукцию, изготовленную своими руками, перепродажа товара для плательщика налога на профессиональный доход запрещена. Нарушение данного требования приведет к потере льготного статуса.

В соответствие с законом от 27.11.2018 № 422-ФЗ, самозанятые граждане имеют право заниматься торговлей при соблюдении определенных условий.

Чтобы стать самозанятым по продаже товаров, необходимо:

- Зарегистрироваться через сервис «Мой налог».

- Начать производство товаров.

- Продать готовое изделие. При продаже товара самозанятый в приложении «Мой налог» выбивает чек, где указывается вся информация: сумма, вид изделия, кому продан (физическое или юридическое лицо). Чек отправляется покупателю.

- Все данные чеков поступают в ИФНС. До 12 числа каждого месяца происходит исчисление налога: с доходов от продаж физическим лицам − 4%, юридическим лицам − 6%.

- После расчета НПД в приложении налогоплательщика − самозанятого гражданина − приходит извещение о необходимости оплатить налог до 25 числа.

Продажи хендмейд на маркетплейсах. Тонкости продаж хендмейда на маркетплейсах Wildberries и Озон

По отдельности продать яблоко и шоколад нельзя, а приготовить из них

какую-то «вкуснятину» и продать, можно!

Источник: freepik.com/karlyukav

Не могут считаться самозанятыми физические лица:

- занимающиеся изготовлением, продажей товаров, подлежащих обязательной маркировке, подакцизной продукции (табак, алкоголь);

- занимающиеся перепродажей;

- имеющие трудовые договоры с нанятыми работниками;

- занимающиеся бизнесом через агентский договор;

- получившие за год доход свыше 2 400 000 руб.

Что можно продавать

Важно! Плательщики налога на профессиональный доход могут продавать только то, что создают своими руками.

То есть, товары собственного производства. К таким товарам можно отнести кондитерские изделия, одежду, мыло, украшения (изделия хэнд-мейд), выращенные для продажи овощи, фрукты.

К сведению! При соблюдении условий, указанных в п. 13 ст. 217 Налогового кодекса РФ, продукция личного подсобного хозяйства никакими налогами не облагается.

Понятия о товарах собственного производства в законе № 422-ФЗ нет. Отсылки к другому нормативному акту по этому вопросу также нет. Под условиями, определяющими возможность продажи товаров самозанятыми, следует понимать нормы закона, ограничивающие их деятельность в сфере торговли. То есть, путем применения «метода от обратного».

Что нельзя продавать

В соответствие со ст. 4 закона № 422-ФЗ, самозанятые граждане не имеют права продавать:

- Подакцизные товары, продукцию, подлежащую обязательной маркировке средствами идентификации.

- Товары, купленные для дальнейшей продажи.

- Полезные ископаемые.

- Транспорт, недвижимость (квартиру можно сдавать в аренду).

- Вещи, бывшие в употреблении.

Как продавать хендмейд? Почему не у всех получается продавать ручную работу?

Купила на Озон, продаю через свой магазин, так можно? Ну вот….

Источник: freepik.com/assumption111

Чтобы уточнить, относится ли товар, производимый с применением купленной заготовки (например, купить заготовку игрушки, раскрасить ее, поместить в оригинальную упаковку), плательщик НПД может задать вопрос ФНС, получить письменный ответ.

Последствия нарушения условий торговли

Если проверкой налоговой инспекции будет установлено нарушение хотя бы одного из условий торговли:

- Плательщик НПД лишается статуса самозанятого. Право на применение НПД будет утрачено с момента снятия с учета до установления нарушений. Пример: плательщик НПД занялся перепродажей 10 июля. Нарушение установлено 2 ноября. Статуса «самозанятого» гражданин лишится с 10 июля (не со 2 ноября). Тем самым под общий режим налогообложения попадают все проданные товары, в том числе и собственного производства.

- С момента лишения статуса самозанятый (как имеющий статус ИП, так и не имеющий) обязан исчислить и уплатить страховые взносы.

- О полученных доходах (в нашем примере с 10 июля) предприниматель должен отчитаться перед ИФНС: до 30 апреля сдать декларацию.

Таким образом, специальный налоговый режим НПД − режим экспериментальный. По нему пока нет правоприменительной практики. Следовательно, однозначно можно сказать, что самозанятые граждане должны применять льготное налогообложение только при реализации товаров, произведенных своими руками «с нуля».

Если при изготовлении применяются переработка, доработка изделий или привлекаются исполнители к разным этапам работы, то в таких случаях лучше обратиться за письменным разъяснением в налоговую инспекцию.

Далее разберем частные способы реализации продукции.

Способы продажи

Самозанятый может открыть свой магазин. Но важно знать, что плательщик НПД может в своем магазине продавать продукцию исключительно ручной работы.

Быстро найти покупателей можно:

- На сайтах − досках объявлений Авито, Юла, «Из рук в руки». Можно продавать через социальные сети. Размещать свои объявления надо, подписывая «ручная работа». Можно разместить изделие, произведенное своими руками, указав, что принимаются заказы.

- Через крупные интернет-магазины (онлайн-ритейлеры). С самозанятыми в настоящее время работают Ozon и Wildberries.

Да все верно, делаю на заказ коробки ручной работы из картона.

Источник: freepik.com/user6285028

- Для оценки товаров открывают специальные центры. У Ozon центр открыт в Казани.

- На своем складе размещают товары, которые выставляют в интернет-каталоге. У самозанятого имеется личный кабинет, где он оформляет карточки для продажи.

- Принимают оплату от покупателей, занимаются доставкой.

- После получения денег переводят их продавцу (самозанятому), забирая комиссию.

- На сайте «Ярмарка мастеров», где продаются изделия ручной работы.

Нюансы продажи за рубеж

Главная проблема − создание чека в программе «Мой налог». Самозанятый получает из-за рубежа оплату не отдельно по каждому заказу, а общей суммой.

В таком случае налоговики советуют:

- Датой поступления денежных средств считать день, когда оплаченная сумма придет на счет продавца после прохождения валютного контроля.

- На эту дату пересчитать валютную выручку по курсу Центробанка России.

- Создать чек, отразив в нем рублевую выручку.

Согласно закону № 422-ФЗ (п. 3 ст. 14), чек покупателю следует передавать до 9 числа следующего месяца при наличии контактных данных. Если данные отсутствуют, разрешается передачу отложить до непосредственного общения с покупателем.

Газета «Известия» 26.09.2020 сообщила, что Минэкономразвития предоставило информацию о том, какую помощь будет оказывать государство самозанятым гражданам в реализации их продукции в интернет-торговле (Avito, Wildberries, Ozon). Это предусмотрено в проекте нацпроекта «Малое и среднее предпринимательство» (МСП).

Предполагается, что плательщиков НПД будут обучать продаже товаров на указанных ресурсах, помогут пройти регистрацию на маркетплейсах, зарегистрировать товарный знак, сертифицировать продукцию. Будут оказываться услуги профессиональных фотографов, чтобы разместить в интернете фотографии товаров. Будет оказываться помощь в расширении торговли.

Источник: moneymakerfactory.ru

Можно ли самозанятым торговать на маркетплейсах?

Перепродавать нельзя, продавать можно. Сегодня говорим о подводных камнях самозанятости и о перспективах при сотрудничестве с крупными торговыми площадками.

Как реализовать товар и не попасть в налоговое рабство? Где получить сертификат и какие льготы он дает? Как выйти на онлайн-площадку? Что можно продавать самозанятым на маркетплейсах? Об этом и многом другом говорим с экспертами компании «ЛенТехСертификация».

Преимущества самозанятости

Режим налога на профессиональный доход действует в России сравнительно недавно, если говорить о применении на территории всей страны. Как пилотный проект он работал сначала всего в нескольких регионах, где вполне оправдал свое введение. И затем стал применяться в большинстве городов и областей РФ.

Суть его достаточно проста для понимания — вы производите физический товар или оказываете услуги (за исключением посреднических), получая за это какую-то прибыль, с неё платите налог, имея взамен:

- льготы от государства;

- подтвержденный легальный доход;

- возможность масштабироваться и расти;

- ресурсы для конкуренции с маленькими и большими брендами.

Рассмотрим на реальном примере: соседи одного из наших экспертов плели корзинки. Обычные корзины для сбора ягод и грибов. Люди предпенсионного возраста, вполне себе активные, но оставшиеся без работы по разным причинам. Оформление самозанятыми дало им возможность выйти на маркетплейс. Расширилась география поставок.

Выросло благосостояние и личный доход.

Бизнес для самозанятых на маркетплейс — какая площадка лучше?

Здесь можно выбрать из трех вариантов: Вайлдберриз, Алиэкспресс и Озон. Последний стал работать со статусом самозанятого совсем недавно. Этим маркетплейс привлек еще больше продавцов. Покупатели же получили обновленный ассортимент.

Получается, что торговать самозанятым на маркетплейс никто не запрещает. Для физлиц, плательщиков налога на профессиональный доход, онлайн-гиганты предлагают различные бонусы. Со стороны торговой площадки ограничений нет. Но есть налоговый кодекс, в соответствии с которым самозанятый не имеет права реализовывать не свой товар. Нельзя купить продукцию и перепродать.

Государственные органы оштрафуют так, что мало не покажется. Есть еще один нюанс.

Семь раз проверь — маркетплейс для самозанятых

Прежде чем бежать в налоговую инспекцию регистрировать самозанятость и заполнять анкеты поставщика на маркетплейсах — позвоните в компанию «ЛенТехСертификация». Или свяжитесь с нашим экспертом через форму обратной связи, чтобы проверить — подлежит ли товар, который вы производите, сертификации или нет. Неожиданный совет, правда?

Но он сэкономит вам массу времени, денег и нервов. Занимаясь бизнесом, вы должны рассчитывать только на себя, нести ответственность и убытки придется тоже вам. Торговая площадка не будет разбираться с вашими проблемами, если вы не сможете предоставить сертификат или получите «письмо счастья» о крупном штрафе. Ваши сложности.

Дело в том, что если вы планируете производить и продавать товар, подлежащий обязательной сертификации или маркировке (текстиль, одежда и обувь), вам надо иметь статус Индивидуального предпринимателя или Общества с ограниченной ответственностью (ООО). Получить разрешительную документацию будучи самозанятым не получится.

Поэтому настоятельно рекомендуем перед регистрацией написать план и сразу определиться:

- производим, продаем или перепродаем;

- какой именно товар;

- необходим ли персонал;

- какие обороты планируются (самозанятый не более 2,4 мл в год);

- подлежит ли товар сертификации.

И исходя из ваших ответов принимайте решение об оформлении самозанятости или ИП.

Заветная цель — торговля на маркетплейсах самозанятым

Список документов для онлайн-площадки, который необходимо предоставить, зависит от вашего статуса, самого маркетплейса и правил, действующих там в данный момент. Рекомендуем сначала внимательно изучить инструкции для поставщиков, опубликованные непосредственно на сайте.

Как правило, количество бумаг небольшое:

- Контрагенты, зарегистрированные в качестве плательщика налога на профессиональный доход (самозанятые), представляют — контактную информацию, адрес регистрации и ИНН. В соответствии с налоговым кодексом, каждая реализация сопровождается выдачей чека. Сделать это можно либо прямо из личного кабинета на платформе маркетплейса, либо через специальное приложение «Мой налог».

- Индивидуальные предприниматели обязаны предоставить — копию паспорта, свидетельство о госрегистрации в качестве ИП и ИНН (индивидуальный идентификационный номер).

Онлайн-площадка вправе запросить и другие бумаги, которые касаются вида деятельности, режима налогообложения или сертификации. Подготовьте на всякий случай заранее коды статистики (письмо Росстата), ОГРН, договора собственности или аренды, прайс-листы, анкету и другие регистрационные документы. Список бумаг можно уточнить у менеджеров маркетплейсов с помощью онлайн-чатов или по телефону.

Затем необходимо подписать договор-оферту, в котором отражены:

- условия сотрудничества с торговой площадкой;

- комиссии и формулы расчета прибыли;

- правила доставки до склада и конечного покупателя;

- решения спорных ситуаций с контрагентами;

- действия во время скидочных и праздничных акций;

- и многие другие вопросы.

Это главный документ, который регулирует ваши взаимоотношения с онлайн-площадкой.

Не каждый товар подойдет для маркетплейса — требования

Принимая условия торговой площадки, вы автоматически обязуетесь работать в законном поле, где необходимо соблюдать правила маркировки и сертификации различных категорий продукции. Обычно маркетплейс не запрашивает у контрагентов-поставщиков сертификаты и декларации, но вы обязаны предъявить эти документы по первому требованию потенциального покупателя или представителя Роспотребнадзора.

Какая бумага необходима именно для вашего товара, подскажут в сертификационном центре «ЛенТехСертификация». Как правило, это:

- Декларация соответствия — оформляется теми, кто хочет производить, экспортировать и/или реализовывать продукцию на территории стран Таможенного союза (Россия, Белоруссия, Казахстан, Киргизия, Армения). На сегодняшний день Wildberries (лидер среди маркетплейсов) ускоренными темпами расширяет географию поставок. И подобная декларация сэкономит массу времени, потому что заменяет оформление сертификатов в каждой отдельной стране.

- Обязательная сертификация — предусмотрена для пиротехники, игрушек, упаковки, изделий легкой промышленности и многих других товаров.

Тонкости оформления обязательного сертификата мы обсуждали в этой статье. - Отказное письмо — официальная бумага, подтверждающая отсутствие необходимости оформлять разрешительную документацию.

- Добровольная сертификация — разницу между добровольной и обязательной мы раскрыли в отдельной статье.

Кроме этого, с начала 2021 года законодательно введена обязательная маркировка для обуви, одежды и некоторых видов текстиля. Подробности и условия процедуры можно узнать на сайте государственной системы «Честный знак».

Чем может торговать самозанятый на маркетплейсе

В этом вопросе существуют серьезные ограничения. Самозанятым разрешено предлагать покупателям лишь продукцию собственного производства, которая целиком либо частично сделана своими руками. Причем речь идет о товарах, не подлежащих обязательной сертификации или лицензированию. Перепродавать изделия, созданные другими производителями, самозанятые не имеют права. К примерам продукции, которую разрешено реализовывать самозанятым, относятся:

- мыло и свечи ручной работы;

- авторские открытки и бижутерия;

- модели, изготовленные на 3D-принтере;

- сувенирную продукцию;

- изделия из бутылок, покрышек и шлепанцев;

- деревянную мебель;

- шарфы;

- визитницы;

- предметы для домашнего декора;

- метафорические карты;

- декоративные изделия из кости;

- игрушки, сумки и шкатулки ручной работы;

- авторские миниатюры;

- плетеные корзины;

- блокноты и записные книжки ручной работы;

- фигурные скалки;

- нарды, шашки, шахматы ручной работы;

- воздушные змеи;

- изделия из топляка;

- пластиковые деревья и прочее.

Это далеко не полный перечень продукции, которой может торговать самозанятый через маркетплейсы. При выборе товара следует учитывать особенности работы конкретной площадки и принципы ее сотрудничества с плательщиками НПД.

Могут ли самозанятые торговать на маркетплейсах с нарушениями?

В случае выявления отступлений от правил торговли, маркетплейс заблокирует продавца, а ФНС лишит его статуса самозанятого. Причем лишение будет оформлено задним числом со дня, в котором обнаружится продажа товаров, не отвечающих требованиям законодательства, в том числе без сертификата. Все сделки, заключенные с этой даты, будут облагаться НДФЛ по ставке 13%. Перечислить налог в бюджет потребуется до 15 июля года, следующего за отчетным.

Продавец может уменьшить эту сумму, применив профессиональный вычет. Заплатить НДФЛ можно с разницы между подтвержденными доходами и расходами. При этом для расчета суммы к уплате учитываются все товары, в том числе реализованные без маркетплейса.

После утраты статуса самозанятого с правом на НПД продавцу потребуется начислить и уплатить страховые взносы. Также гражданину необходимо предоставить налоговой декларацию по форме 3-НДФЛ о доходах, полученных со дня лишения статуса самозанятого. Сделать это необходимо до 30 апреля года, следующего за отчетным.

Если самозанятый лишился своего статуса до указанной даты, ему достаточно сдать декларацию, перечислить в бюджет налог и страховые взносы. В противном случае придется платить пени и штрафы за просрочку.

За и против маркетплейсов — выводы

Безусловно, продажа товаров на онлайн-площадках имеет свои сложности и преимущества. Тема обширная, поэтому у нас вышла целая серия статей. Но при всей сложности для понимания, есть неоспоримые факты:

- С помощью маркетплейсов можно получить большую аудиторию лояльных покупателей.

- Предприниматель может реализовывать продукцию и товары через несколько крупных площадок одновременно.

- Имея статус Индивидуального предпринимателя, можно сотрудничать с большим количеством маркетплейсов, перепродавать товары, получать сертификаты и декларации.

- Самозанятые могут выбирать только между Wildberries и Aliexpress — продажа товаров собственного производства, нельзя реализовывать изделия подлежащие обязательной сертификации и декларированию.

- Онлайн-площадки предлагают несколько логистических схем, которые позволяют не иметь предпринимателям склады.

- На всех маркетплейсах предусмотрена комиссия, которая зависит от объемов, товара, участия в акциях и многого другого.

Онлайн-площадка вправе выставлять прочие условия или предлагать бонусы для новых поставщиков-контрагентов.

Прежде чем бежать в налоговую инспекцию регистрировать самозанятость и заполнять анкеты на маркетплейсах — позвоните в компанию «ЛенТехСертификация». Или свяжитесь с нашим экспертом через форму обратной связи, чтобы проверить — подлежит ли товар, который вы производите, сертификации или нет.

Источник: ltsert.ru

Можно ли заниматься торговлей на режиме НПД

Самозанятые лица – это сравнительно новая категория в налогообложении. Ими называют тех, кто работает сам на себя, не регистрируя ИП или ООО. Долгое время самозанятые находились вне правового поля, ведь налоги большинство из них не платило.

В 2019 году ФНС начала эксперимент по легализации самозанятых, который оказался очень успешным. А с 2021 года новый налоговый режим стал действовать по всей стране. Привлекательность налога для самозанятых объясняется несколькими причинами:

- низкой налоговой ставкой – от 4% до 6% полученного дохода;

- простой регистрацией через сайт ФНС;

- добровольной оплатой страховых пенсионных взносов;

- отсутствием отчётности и необходимости применять кассовый аппарат.

Но если говорить об ограничениях, то они тоже существенны. Во-первых, установлен лимит годового дохода в 2,4 млн рублей. Во-вторых, самозанятые не могут нанимать работников. В-третьих, заниматься можно только определёнными видами деятельности.

Какой бизнес могут вести самозанятые

Официальное название режима для самозанятых – налог на профессиональный доход. То есть платить НПД вправе те, для кого оказание услуг или выполнение работ является своего рода профессией. Но в отличие от наёмных работников, у самозанятых нет работодателей, заказчиков на свои услуги они находят сами.

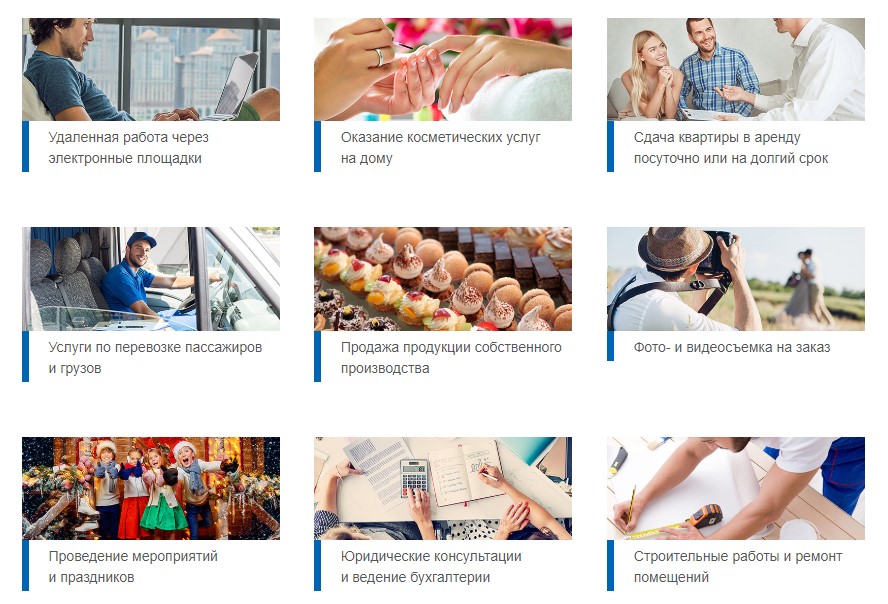

Вот какие примеры видов деятельности самозанятых приводит ФНС на своем сайте.

А можно ли самозанятому заниматься торговлей? Судя по этим примерам, позволяется только продажа продукции собственного производства. Но возможно, разрешение самозанятым продавать товары прописано в законах? Для этого надо изучить первоисточники.

В НК РФ налог на профессиональный доход ещё не внесен, потому что является экспериментальным режимом. Нормативные положения для НПД установлены законом № 422-ФЗ от 27.11.2018.

Торговля торговле рознь

Прямого ответа на вопрос, может ли самозанятый заниматься розничной торговлей, в законе № 422-ФЗ нет. Но есть ограничения, приведённые в статье 4. В соответствии с этими положениями, плательщик налога на профдоход не вправе торговать:

- подакцизными товарами и товарами, подлежащими обязательной маркировке;

- товарами, предназначенными для перепродажи;

- полезными ископаемыми.

В итоге, остаются только товары собственного производства, что ФНС и показала в своих примерах. А вот покупать готовое изделие и продавать его со своей наценкой самозанятые не могут.

Что такое собственное производство

Теперь разберёмся, что является продукцией собственного производства. Закон № 422-ФЗ этого определения не даёт и отсылок на другой нормативный акт не делает.

Из практики можно сделать вывод, что продуктом собственного производства является изделие, которое произведено, что называется, с нуля. Например, пошито платье, испечён торт, изготовлена мебель.

А если купить заготовку и частично её обработать, будет ли это продукцией собственного производства? Например, раскрасить готовые детали для деревянной игрушки, собрать их и упаковать как оригинальный товар?

В данном случае возникает вопрос – какой должна быть доля переработки, чтобы товар признавался изготовленным плательщиком НПД, а не купленным для перепродажи? Удивительно, но ответ мы смогли найти только в документе, датированным 1993 годом, да и то, с большими оговорками.

Постановление Правительства РФ от 23.07.1993 № 715 устанавливает порядок определения продукции собственного производства. Правда, речь здесь идёт о товарах, предназначенных на экспорт. В соответствии с Постановлением изделие должно быть полностью произведено на одном предприятии. Но предприятие – это сложный имущественный комплекс, вряд ли можно говорить о нём в случае с самозанятыми.

Если же говорить о переработке, то чтобы продукция признавалась собственной, доля добавленной стоимости должна составлять не менее 30% от полной цены. Повторимся, что речь идёт только о товарах для экспорта, поэтому применять этот подход к самозанятым не совсем корректно. Скорее, это просто условный ориентир.

Что касается судебной практики, то определённые выводы можно сделать из Постановления Президиума ВАС РФ от 14.10.2008 № 6693/08. Иск был подан налоговой инспекцией к предпринимателю, который работал на ЕНВД. На этом режиме, наоборот, нельзя продавать продукцию собственного производства.

Суд признал, что ИП применял ЕНВД на законном основании, потому что в его случае не было единого производственного цикла по пошиву постельного белья. Из этого следует, что продукцией собственного производства признается только та, которая полностью изготовлена самозанятым из сырья или материалов.

А что с сельскохозяйственной продукцией, выращенной на своем участке? Может ли она облагаться налогом на профессиональный доход? Здесь ситуация более понятная. Если продукция произведена в личном подсобном хозяйстве, то при её продаже налоги вообще не взимаются на основании статьи 217 (13) НК РФ. И регистрироваться в качестве самозанятого при реализации такой продукции тоже не надо.

Таким образом, никакой ясности в вопросе определения продукции собственного изготовления пока нет. Остаётся ждать официальных разъяснений от ФНС. Кроме того, каждый плательщик НПД может получить письменный ответ налоговой инспекции, описав свою ситуацию.

Каналы сбыта

Если с определением товаров собственного изготовления возникают вопросы, то с каналами сбыта их нет. По крайней мере, пока ни закон № 422-ФЗ, ни другие нормативные акты ограничений не устанавливают.

Теоретически продавать свои изделия самозанятые могут как угодно: в виде разносной/развозной торговли, на торговом островке, через интернет или вендинговые аппараты. На практике самый популярный способ – это онлайн-продажи. Это могут быть группы в соцсетях, объявления на досках или интернет-магазин на отдельном домене.

Что касается настоящего оффлайн-магазина, то это вряд ли возможно. Всё-таки, продукция самозанятого – это штучный товар, часто изготовленный на заказ. Большие объемы самостоятельно изготовить трудно, потому что работников, даже продавца, нанимать нельзя. Кроме того, без оформления ИП или ООО трудно будет арендовать торговую площадь, поэтому проще сдавать свои товары на реализацию в уже действующие магазины.

Ещё один важный нюанс: при планировании цикла производства своих товаров плательщик НПД может подключить исполнителей по договору гражданско-правового характера. Ведь запрет установлен только на наём работников по трудовому договору.

Однако, опять же, нормативных актов, регулирующих такие отношения, пока нет. И невозможно предсказать, как ИФНС оценит производство собственных товаров, если каждый этап в нём будет поручен разным исполнителям.

Выводы

Налог на профессиональный доход – это экспериментальный режим, по которому ещё нет обширной правоприменительной практики. Поэтому однозначно можно говорить лишь о том, что самозанятые вправе продавать только товары, которые они полностью изготовили своими руками.

Все остальные варианты, в том числе, переработка (доработка) товаров или привлечение к разным этапам производства исполнителей по гражданско-правовому договору, сомнительны. В таких случаях надо обращаться в ИФНС за письменным разъяснением.

Бесплатная консультация по налогообложению

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Источник: www.regberry.ru